Сроки сдачи налог на имущество за 3 квартал 2018

Налог на имущество: сроки сдачи – 2018

srok_otchetnosti_po_nalogu_na_imushchestvo.jpg

Похожие публикации

Налогом на имущество организаций облагаются движимые и недвижимые имущественные активы компаний. Плательщиками могут быть не только отечественные предприятия, но и иностранные организации (ст. 374 НК РФ). Глава 30 Налогового кодекса регламентирует, наряду с порядком расчета налога на имущество, сроки сдачи отчетности по нему. По исчисленным налоговым обязательствам субъекты предпринимательства должны подавать в ИФНС декларацию по имущественному налогу, а также ежеквартальные расчеты по авансовым платежам (если авансы по налогу предусмотрены региональным законодательством).

Налог на имущество: срок сдачи отчетности – 2018

Налоговый период по имущественному налогу равен календарному году, отчетные периоды – квартал, полугодие, 9 месяцев. Декларация сдается в ИФНС по результатам налогового года, а при завершении очередного отчетного периода подаются расчеты по авансовым перечислениям (п. 1 ст. 386 НК РФ).

Декларация может быть представлена в подразделение ИФНС (п. 1 ст. 386 НК РФ):

- с привязкой к местонахождению компании;

- по местонахождению одного или нескольких обособленных подразделений (при условии, что эти подразделения формируют баланс отдельно от головного предприятия);

- с учетом местонахождения объекта налогообложения (каждого недвижимого актива отдельно);

- с привязкой к территории, на которой расположены активы, формирующие ЕСГ (единую систему газоснабжения).

Если организация относится к числу крупнейших компаний, декларационные формы сдаются ею по месту присвоения статуса крупнейшего плательщика налогов.

Сроки представления отчетности по налогу могут корректироваться законами субъектов РФ в пределах, установленных главой 30 НК РФ, поэтому налогоплательщикам нужно уточнять сроки, действующие в их регионе.

В п. 3 ст. 386 НК РФ зафиксировано, что при завершении налоговых периодов компаниям следует исчислять налоговые обязательства по имущественным активам и передавать сведения о произведенных начислениях в контролирующий орган до 30 марта следующего за отчетным года.

Для заполненной за прошедший 2017 г. декларации по налогу на имущество сроки сдачи в 2018 уже прошли, ее надо было сдать до 30 марта. Декларацию 2018 года налоговикам надо представить не позже 1 апреля 2019 года (т.к. 30 марта выпадает на субботу).

Обновленный образец декларационного бланка утвержден приказом ФНС РФ № ММВ-7-21/[email protected], датированным 31.03.2017 г.

В отношении расчетов по авансовым перечислениям необходимо ориентироваться на нормы п. 2 ст. 386 НК РФ. Если региональным законом предусмотрена уплата авансов по налогу на имущество, сроки сдачи отчетности, 2018 года в том числе, приходятся на 30 день после завершения отчетного интервала:

- расчет авансового платежа за 1 квартал должен был быть представлен в ИФНС не позже 3 мая 2018 г. (срок перенесен в связи с первомайским праздником);

- итоги полугодия отражаются в расчете и сдаются в ИФНС до 30 июля 2018г. включительно;

- расчет за 9 месяцев подается в налоговый орган не позднее 30 октября 2018 года.

Форма расчета по авансовым платежам утверждена тем же приказом ФНС, что и декларация – № ММВ-7-21/[email protected] от 31.03.2017 г. В 2017 году компаниям было предоставлено право заполнять расчеты старого вида, но по налоговым обязательствам, начисленным за периоды 2018 года, требуется представлять расчеты по новому шаблону.

Крайние даты направления в налоговые инстанции отчетных форм по налогу на имущество, установленные Налоговым кодексом, корректируются только в двух случаях:

- в Налоговый кодекс внесены правки;

- последний день подготовки и отправки декларации или авансового расчета совпал с нерабочим днем (выходные или дата государственного праздника).

Установленные сроки одинаковы для всех субъектов хозяйствования, независимо от способа определения ими налоговой базы (по кадастровой или среднегодовой стоимости объектов налогооблагаемого имущества). Просрочка грозит компании назначением штрафа в размере 5-30 % от суммы налога, неуплаченного по декларации, но не меньше 1000 руб. (ст. 119 НК РФ). Должностные лица наказываются штрафом от 300 до 500 руб. (ст. 15.5 КоАП РФ).

Сроки сдачи отчетности за 3 квартал 2018 года: таблица

Сроки сдачи отчетности за 3 квартал 2018 года изменились. Проверьте, в какие сроки ваша компания должна отчитаться. Чтобы не ошибиться и не получить штраф от контролирующих органов, мы подготовили для вас удобные таблицы с отчетными датами и сроками уплаты.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой

Отчетность за 3 квартал (9 месяцев) 2018 года: как изменились сроки сдачи

Некоторые отчетные даты выпали на выходные дни, поэтому сдавать отчетность за 3 квартал придется в новые сроки. Чтобы вы быстрее нашли нужные отчет или контрольную дату, мы сделали отдельные таблицы для квартальных и ежемесячных отчетов, и привели сроки уплаты.

Таблица. Сроки сдачи отчетности в 3 квартале 2018 года (таблица)

Срок сдачи отчетности

Декларацию по НДПИ за август 2018 года

Налогоплательщики, являющиеся пользователями недр

Сведения по форме СЗВ-М за сентябрь 2018 года

Единую налоговую декларацию за 3 квартал 2018 года

Налогоплательщики, которые не работали в отчетном периоде, движения денежных средств на счетах в банках и в кассе не происходило, нет объектов налогообложения. Декларацию можно сдать по одному или нескольким налогам

Декларацию по водному налогу за 3 квартал 2018 года

Компании и предприниматели, которые используют водные объекты. Деятельность лицензируется

Декларацию по ЕНВД за 3 квартал 2018 года

Компании и ИП, а также компании, которые управляют розничным рынком

Журнал учета полученных и выставленных счетов-фактур за 3 квартал 2018 года в электронной форме

Сведения за 3 квартал 2018 года по форме ДСВ-3

Страхователи, уплачивающие дополнительные взносы на накопительную часть пенсии

Декларация по косвенным налогам за август 2018 года

Компании и ИП, уплачивающие НДС и акцизы при импорте товаров на территорию РФ с территории государств — членов ЕАЭС

Расчет 4-ФСС (бумажный) за 3 квартал 2018 года.

Страхователи в фонд ФСС с численностью 25 человек и меньше

Расчет 4-ФСС (электронный) за 3 кварта 2018 года

Страхователи в фонд ФСС с численностью более 25 человек

Декларацию по НДС за 3 квартал 2018 года

— плательщики НДС; — налоговые агенты; — лица, которые не являются плательщиками или освобождены от уплаты налога; — налогоплательщики, которые реализуют товар (работы, услуги), не подлежащий налогообложению

Декларацию по налогу на прибыль за 3 квартал 2018 года

Компании, которые сдают отчет за первый квартал, полугодие и девять месяцев

Декларацию по налогу на прибыль за сентябрь 2018 года

Компании, уплачивающие ежемесячные авансовые платежи исходя из фактической прибыли

Расчет по страховым взносам за 3 квартал 2018 года

Расчет по налогу на имущество за 3 квартал 2018 года

Компании и предприниматели, которые платят налог

Сведения по форме 6-НДФЛ за 9 месяцев 2018 года

Налоговые агенты (п.2 ст. 230 НК РФ)

Декларацию по НДПИ за сентябрь 2018 года

Налогоплательщики, являющиеся пользователями недр

*- Перенос срока с 30.09.2018 (воскресенье) на 01.10.2018 года (понедельник)

**- Перенос срока с 20.10.2018 (суббота) на 22.10.2018 (понедельник)

***- Перенос срока с 28.10.2018 (воскресенье) на 29.10.2018 (понедельник)

В отдельной таблице мы показали, в какие сроки нужно заплатить в бюджет налогу и взносы.

Полезные бланки и образцы

1 октября

НДФЛ с отпускных и больничных

Налоговые агенты по НДФЛ

15 октября

Налог на прибыль с доходов в виде процентов по государственным и муниципальным ценным бумагам в федеральный бюджет за август 2018 года

Организации, которые платят налог с доходов в виде процентов по государственным и муниципальным ценным бумагам

15 октября

Взносы на обязательное пенсионное, социальное, медицинское страхование за сентябрь 2018 года в ИФНС

Организации и предприниматели – работодатели

Взносы на травматизм за сентябрь в ФСС

22 октября

Регулярный сбор за пользование объектами водных биологических ресурсов

Организации и предприниматели, которые получили разрешение на пользование объектами водных биологических ресурсов

—182 1 07 04020 01 1000 110 (исключая внутренние водные объекты)

— 182 1 07 04030 01 1000 110 (по внутренним водным объектам)

Водный налог за 3 квартал 2018 года

Организации, которые осуществляют специальное и особое водопользование

поле 104 – 182 1 07 03000 01 1000 110;

поле 105 – ОКТМО;

поле 106 – ТП;

поле 107 – КВ.03.2017;

поле 108 – 0;

поле 109 – дата подписания декларации за III квартал 2017 года

НДС по товарам, принятым на учет в сентябре 2018 года

Организации и предприниматели, которые импортируют товары из стран – участниц Таможенного союза

поле 104 – 182 1 04 01000 01 1000 110;

поле 105 – ОКТМО;

поле 106 – ТП;

поле 107 – МС.09.2017;

поле 108 – 0;

поле 109 – дата подписания декларации за сентябрь 2017 года

Налог на игорный бизнес за сентябрь 2018 года

Организации и предприниматели, которые занимаются игорным бизнесом

поле 104 – 182 1 06 05000 02 1000 110;

поле 105 – ОКТМО;

поле 106 – ТП;

поле 107 – МС.09.2017;

поле 108 – 0;

поле 109 – дата подписания декларации за сентябрь 2017 года

25 октября

1/3 НДС за 3 квартал 2018 года

Организации и предприниматели, являющиеся плательщиками или налоговыми агентами по НДС

НДПИ за сентябрь 2018 года

Организации и предприниматели, которые добывают полезные ископаемые

поле 104 – КБК, в зависимости от вида полезного ископаемого;

поле 105 – ОКТМО;

поле 106 – ТП;

поле 107 – МС.09.2017;

поле 108 – 0;

поле 109 – 0

ЕНВД за 3 квартал 2018 года

Организации и предприниматели, переведенные на ЕНВД

поле 104 – 182 1 05 02010 02 1000 110;

поле 105 – ОКТМО;

поле 106 – ТП;

поле 107 – КВ.03.2017;

поле 108 – 0;

Торговый сбор за 3 квартал 2018 года

Организации и предприниматели, которые занимаются торговлей

30 октября

Ежемесячный авансовый платеж по налогу на прибыль за 4 квартал 2018 года

Организации, которые платят налог поквартально с перечислением ежемесячных авансовых платежей

Авансовый платеж по налогу на прибыль за сентябрь 2018 года

Организации, которые платят налог ежемесячно, исходя из фактической прибыли

Авансовый платеж по налогу на прибыль за 9 месяцев 2018 года

Организации, которые платят налог ежеквартально

31 октября

НДФЛ с отпускных и больничных

Налоговые агенты по НДФЛ

В каком виде сдавать отчетность за 3 квартал: на бумаге или электронно

Отчетность за 3 квартал 2018 года сдается на бумаге или в электронном виде. Сроки сдачи отчетности мы привели выше. Теперь посмотрим, в каком виде чиновники принимают отчеты. Для большинства отчетов все зависит от того, сколько человек работает в компании. Исключение — декларация по НДС, ее можно сдать только электронно.

В таблице ниже вы можете посмотреть, в каком виде необходимо сдавать отчетность за 3 квартал (9 месяцев) вашей компании.

4-ФСС за отчетные периоды 2018 года

РСВ-1 за отчетные периоды 2018 года

При любой численности сдается в электронном виде

налог на прибыль, имущество

Штрафы за нарушение сроков сдачи отчетности за 3 квартал 2018 года

Если организация не отчиталась вовремя по налогам и взносам за 3 квартал 2018 года, не предоставила декларации или расчеты, то ей грозит штрафы, кроме того в некоторых случаях могут заблокировать счет. Директору и главному бухгалтеру может быть применена административная ответственность.

Размер штрафа и наказание зависит от вида нарушения.

Не сдана налоговая отчетность

В этом случае, согласно ст. 119 НК РФ, штраф для организации составит 5 процентов от суммы налога. Штраф сосчитайте за каждый полный и неполный месяц просрочки подачи декларации. Есть ограничения по сумме: не менее 1000 рублей и не более 30 % от суммы налога.

Если декларация не сдана, согласно подп.1 п.3 ст.76 НК РФ, налоговики могут заблокировать расчетный счет после 10 дней со срока подачи декларации.

Ответственность на должностных лиц возложена по ст. 15.5 КоАП РФ, в виде предупреждения и суммы штрафа от 300 до 500 рублей.

Не сданы налоговые расчеты

К налоговым расчетам относятся: расчет авансовых платежей по налогу на имущество, промежуточная декларация по прибыли, 2-НДФЛ, сведения о среднесписочной численности сотрудников.

Если эти документы сдали не вовремя, то налоговые органы выпишут штраф за каждый документ в размере 200 рублей (п. 1 ст. 126 НК РФ).

Административная ответственность возлагается на должностных лиц в размере от 300 до 500 рублей.

Расчетный счет за такие расчеты заблокировать налоговики не в праве.

Не сдан расчет по страховым взносам

Штрафы, если не сдан расчет, аналогичны налоговым декларациям. А именно, 5 процентов от суммы взноса, но не менее 1000 рублей и не более 30 % от суммы взноса. С 30 августа 2018 года налоговики вправе заблокировать счет за несдачу расчета по взносам.

Поскольку в расчете организация отражает три вида взносов, то заплатить штраф необходимо на три разных КБК:

- 182 1 02 02010 06 3010 160 – штраф по пенсионным взносам;

- 182 1 02 02090 07 3010 160 – штраф по взносам на материнство;

- 182 1 02 02101 08 3013 160 – штраф по медицинским взносам.

В этом случае, налоговики выпишут штраф в размере 1000 рублей за каждый полный или неполный месяц просрочки. Блокировка счета налоговиками возможна по истечению 10 дней со дня срока подачи отчета.

Если вы в периоде сдачи отчета не являлись налоговым агентом, то обязанности сдавать отчета у вас нет. Однако, налоговики могут не знать об этом. Для того чтобы не было проблем с контролирующими органами можно сдать либо нулевой отчет, либо письмо в произвольной форме.

Расчет авансового платежа по налогу на имущество за 3 квартал 2018 года

Для обязательных платежей с годичным налоговым периодом обычно предусмотрена ежеквартальная уплата авансов. Это необходимо для того, чтобы средства в бюджет поступали более равномерно. Не является исключением и налог на имущество. Рассмотрим, как нужно производить расчет авансового платежа по налогу на имущество за 3 квартал 2018 года и заполнять соответствующую отчетную форму.

Общие правила расчета авансов по налогу на имущество

Порядок исчисления и уплаты налога на имущество организаций регламентируется главой 30 НК РФ.

В общем случае объектом налогообложения признается движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств.

Налоговым периодом является календарный год, а отчетным – периоды, кратные кварталу.

Прежде чем начать расчет авансового платежа по налогу на имущество за 3 квартал 2018 года следует сделать следующее:

- Проверить, нужно ли вам вообще производить данный расчет. Налоговый Кодекс дает органам власти субъектов РФ право отменять авансовые платежи по налогу на имущество как в регионе в целом, так и по отдельным категориям налогоплательщиков (п. 3 ст. 379, п. 6 ст. 382 НК РФ).

- Уточнить категорию имущества. Для некоторых видов объектов налоговая база определяется в особом порядке (по кадастровой стоимости).

- Учесть место нахождения объектов. Если они расположены на территориях, подведомственных разным ИФНС, то их следует «разнести» по разным отчетам.

Расчет авансовых платежей по налогу на имущество в зависимости от категории объектов

Порядок исчисления налога на имущество, исходя из кадастровой стоимости, определен ст. 378.2 НК РФ. Этим способом ведется расчет налога для следующих объектов:

- Деловые или торговые центры (комплексы) и помещения внутри них. Эти объекты должны удовлетворять следующим условиям:

– разрешенное использование земельного участка под зданием предусматривает размещение офисных зданий или торговых объектов;

– не менее 20% площадей здания должны иметь разрешенное использование в качестве офисных или торговых помещений, объектов общественного питания и бытового обслуживания, либо фактически использоваться в этих целях.

- Отдельные нежилые помещения, которые разрешено использовать под офисы, для торговли, бытового обслуживания или общественного питания, либо которые фактически используются для указанных целей.

- Объекты недвижимого имущества иностранных организаций, не связанные с работой через постоянные представительства.

- Жилые дома и помещения, не учитываемые на балансе в качестве основных средств.

Конкретный перечень «офисных» и «торговых» объектов, по которым налог на имущество исчисляется на основе кадастровой стоимости, определяется региональными властями на начало каждого налогового периода (п. 7 ст. 378.2 НК РФ).

Авансовый платеж по налогу на имущество за 3 квартал 2018 года в отношении таких объектов определяется, как 1/4 их общей кадастровой стоимости на 01.01.2018, умноженной на соответствующую налоговую ставку (пп. 1 п. 12 ст. 378.2 НК РФ).

Налоговая база по всем остальным облагаемым объектам, кроме «кадастровых», определяется на основании их стоимости по данным бухгалтерского учета. База за 9 месяцев 2018 года рассчитывается, как сумма значений остаточной стоимости на начало каждого месяца, с января по октябрь, деленной на 10. Сумма авансового платеже будет равняться ¼ произведения налоговой базы на ставку, установленную для этой категории объектов (п. 4 ст. 382 НК РФ).

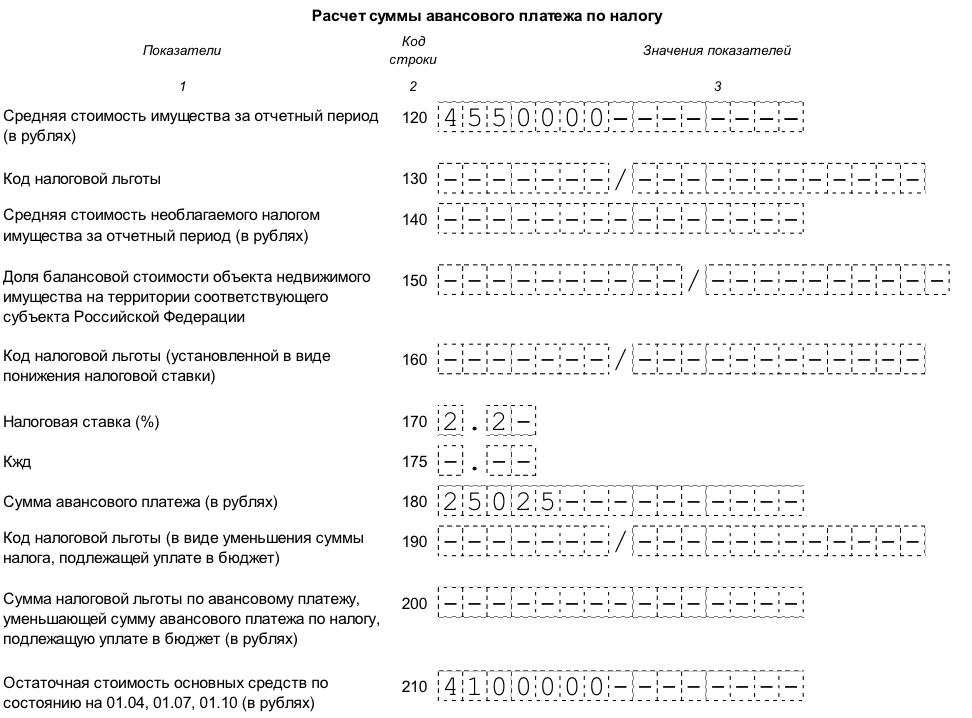

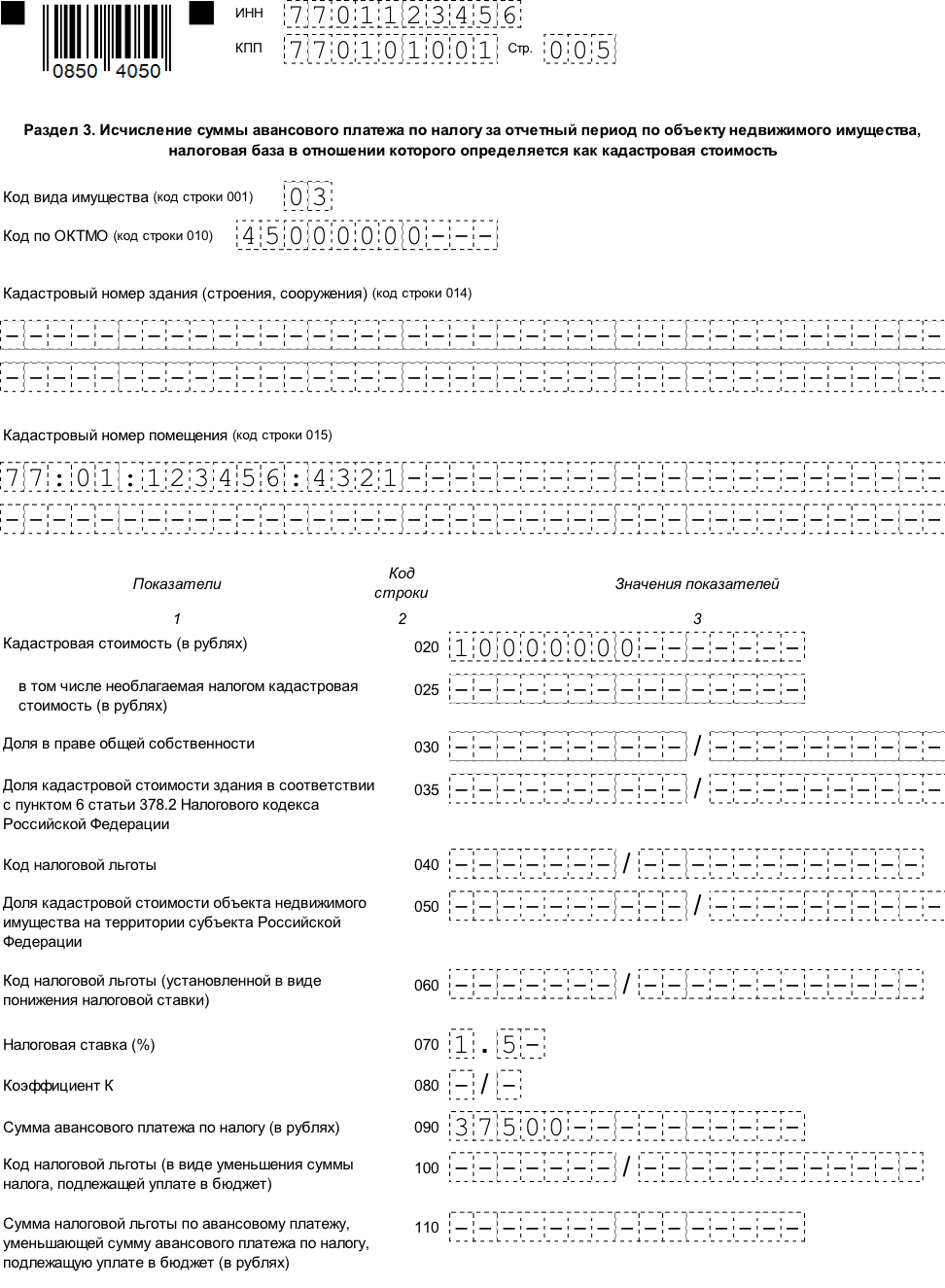

Пример.

ООО «Альфа» имеет в собственности офисное помещение. Его кадастровая стоимость на начало 2018 года КС = 10 000 тыс. руб. Остаточная стоимость прочих объектов, облагаемых налогом на имущество, за 9 месяцев 2018 года составила:

Ставка налога по объектам, облагаемым по кадастровой стоимости – С1 =1,5%, по остальному облагаемому имуществу – С2 = 2,2%. Льготами по налогу на имущество предприятие не пользуется.

Авансовый платеж за 3 квартал 2018 года по «кадастровым» объектам составит:

АПк = ¼ х КС х С1 = ¼ х 10 000 х 1,5% = 37,5 тыс. руб.

Аванс по объектам, облагаемым по средней стоимости:

где СС – средняя остаточная стоимость объектов за период

СС = (5 000 + 4 900 + 4 800 + 4 700 + 4 600 + 4 500 + 4 400 + 4 300 + 4 200 + 4 100) /10 = 4 550 тыс. руб.

АПс = ¼ х 4 550 х 2,2% = 25,025 тыс. руб.

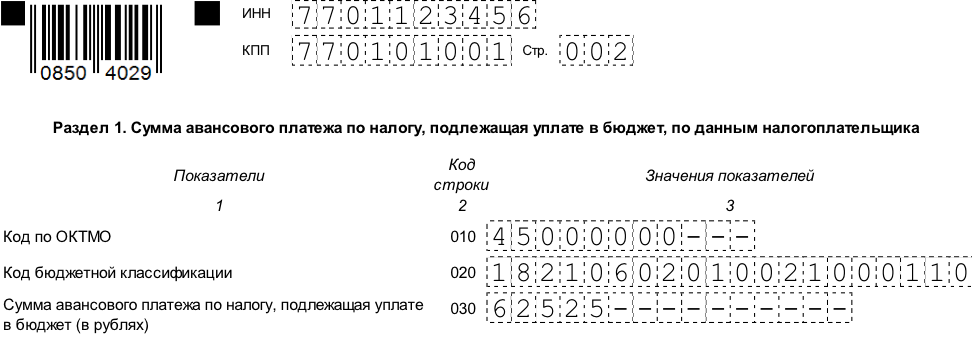

Общая сумма авансового платежа ООО «Альфа» по налогу на имущество за 3 квартал 2018 года составит:

АП = АПк + АПс = 37,5 + 25,025 = 62,525 тыс. руб.

Образец заполнения расчета на основе данных примера можно скачать здесь.

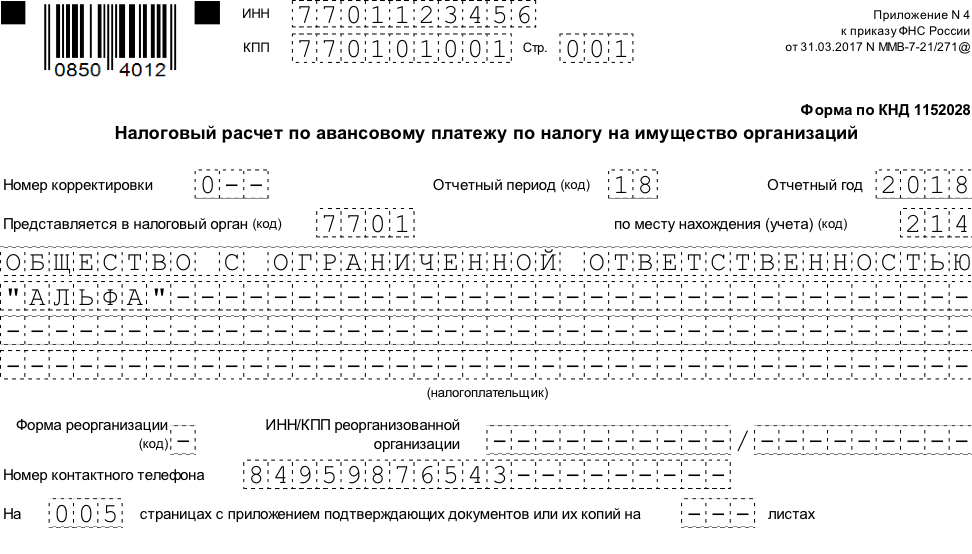

Правила заполнения расчета авансового платежа по налогу на имущество за 3 квартал 2018г.

Форма расчета авансовых платежей по налогу на имущество и Порядок заполнения (далее по тексту – Порядок) утверждены приказом ФНС РФ от 31.03.2017 N ММВ-7-21/[email protected]

Расчет состоит из следующих разделов:

- Титульный лист.

- Раздел 1, содержащий сведения о суммах авансового платежа, подлежащих перечислению в бюджет.

- Раздел 2, в котором производится расчет авансовых платежей, исходя из средней стоимости объектов.

- Раздел 2.1 в котором расшифровывается информация об объектах недвижимости, облагаемых налогом на имущество на основе их средней стоимости.

- Раздел 3, в котором приводятся сведения об объектах, облагаемых по кадастровой стоимости и расчет авансового платежа по ним.

Российские организации и иностранные компании, работающие через постоянные представительства, должны сдавать все листы расчета. При отсутствии показателей в соответствующих полях проставляется прочерк. В сокращенной форме (титульный лист, раздел 1 и раздел 3) расчет могут сдавать только иностранные компании в отношении объектов, не связанных с деятельностью через постоянные представительства.

Рассмотрим правила заполнения отдельных листов в том порядке, в каком это происходит на практике.

Этот раздел можно заполнить в начале работы над отчетом, за исключением информации о количестве листов, т.к. оно зависит от числа объектов, данные о которых включены в форму.

Титульный лист включает в себя общие сведения о налогоплательщике:

- Коды ИНН и КПП. В поле «КПП» нужно указать код, соответствующий тому налоговому органу, в который подается отчет. Это может быть подразделение ФНС по месту регистрации самой организации, ее обособленного подразделения, либо облагаемого объекта недвижимого имущества.

- Номер корректировки. Цифра в этом поле показывает, является ли данный отчет первой «версией» или содержит уточненные данные. Для первичной формы в этом поле указывается «0 – -», затем «1 – -», «2 – -» и т.д. Измененный отчет нужно сдавать по «старой» форме, действовавшей в том периоде, за который была найдена ошибка.

- Код отчетного периода указывается в соответствии с приложением 1 к Порядку. Для 3 квартала это – «18».

- Отчетный год заносится в четырехзначном формате, т.е. в данном случае – 2018.

- Код налогового органа указывается в соответствии со свидетельством о постановке на налоговый учет.

- Коды предоставления расчета показывают, по какой причине форма предоставляется именно в это подразделение ФНС. Коды выбираются из приложения 3 к Порядку. В «типовой» ситуации, когда российская организация предоставляет отчет по месту своего нахождения, используется код 214.

- Полное наименование организации указывается в соответствии с учредительными документами.

- Поле «Форма реорганизации (код)» заполняется, если расчет предоставляет правопреемник. Коды выбираются из приложения 2 к Порядку. В этом случае нужно заполнить и поля «ИНН/КПП реорганизованной организации». В них заносятся коды, которые были присвоены компании первоначально.

- Номер контактного телефона должен включать код страны и города и не содержать пробелов и иных знаков, кроме цифр.

- Количество страниц расчета и подтверждающих документов.

- В поле «Достоверность и полноту сведений подтверждаю» заносится информация об ответственном лице, подписавшем расчет, его подпись и дата заполнения. Если форму сдает представитель, то в этом же поле указываются реквизиты доверенности.

- Поле «Сведения о предоставлении расчета» заполняется сотрудником ИФНС. Оно содержит информацию о способе подачи формы, дату предоставления, количество листов, регистрационный номер и подпись ответственного лица.

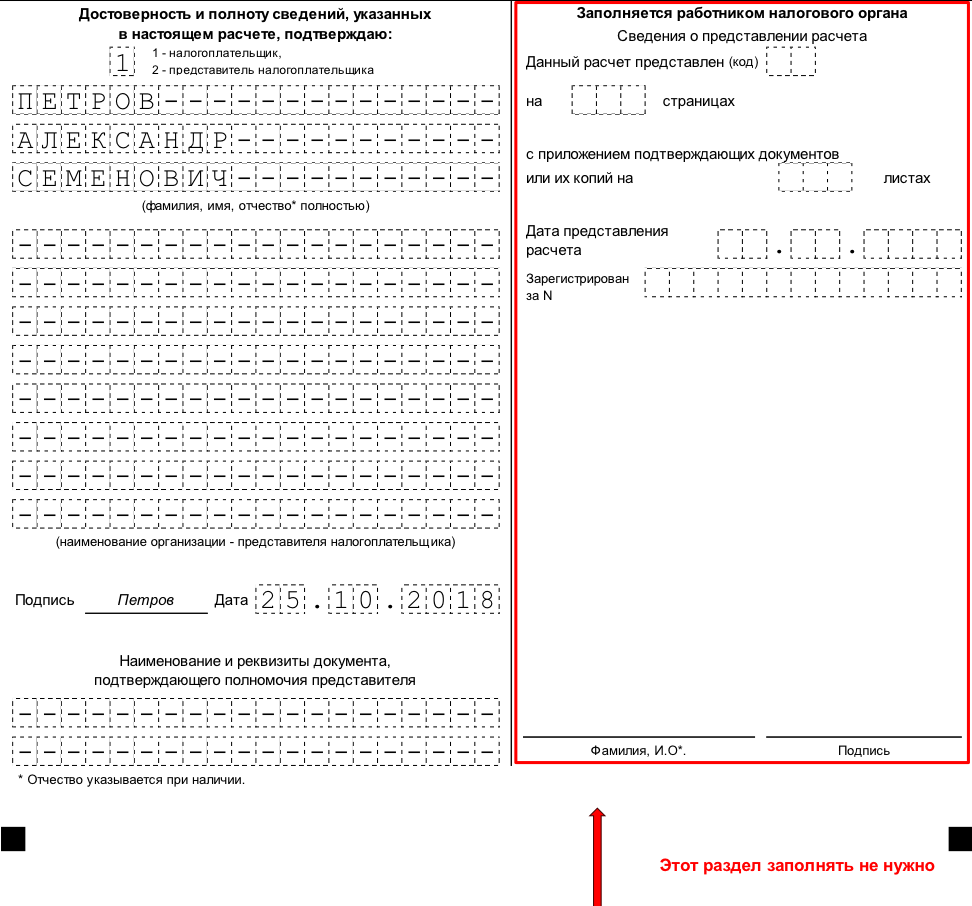

Эта часть формы содержит расчет авансового платежа по имуществу за 3 квартал 2018 года, в отношении которого налоговая база определяется по средней стоимости.

Раздел 2 заполняется отдельно по:

- Видам имущества в соответствии с Приложением 5 к Порядку.

- Обособленным подразделениям, имеющим отдельный баланс.

- Местам нахождения имущества по кодам ОКТМО.

- Налоговым ставкам и налоговым льготам (за исключением льгот в виде уменьшения всей суммы налога и понижения налоговой ставки).

При заполнении раздела 2:

- По строке 001 указывается код вида имущества из Приложения 5 к Порядку.

- Строка 010 содержит код ОКТМО, по которому будет производиться оплата налога.

- Строки 020 – 110 включают в себя информацию об остаточной стоимости имущества на 1 число каждого месяца с января по октябрь 2018 года. При этом графа 3 содержит общую стоимость облагаемых объектов, а графа 4 – стоимость льготируемого имущества из графы 3.

- По строке 120 указывается средняя стоимость имущества за 9 месяцев 2018 года. Она определяется путем деления на 10 суммы значений строк 020-110 по графе 3.

- Строка 130 состоит из двух частей. Первая часть содержит семизначный код налоговой льготы в соответствии с приложением 6 к Порядку. Если льгота установлена законом субъекта РФ в виде понижения налоговой ставки (код 2012400) или уменьшения общей суммы налога (код 2012500), то строка 130 не заполняется. Для иных региональных налоговых льгот (код 2012000) заполняется и правая часть строки. В ней последовательно указывается статья, пункт и подпункт соответствующего регионального закона. Для каждого реквизита отведено 4 позиции, «лишние» ячейки в каждом блоке заполняются нулями слева. Например, пп. 3.3 п. 2 ст. 11 закона субъекта РФ будет «закодирован» следующим образом: 0 0 1 1 0 0 0 2 0 3 . 3

- По строке 140 указывается средняя стоимость необлагаемого имущества за 9 месяцев 2018 года. Она рассчитывается аналогично средней стоимости всего имущества по стр. 120, только данные берутся не из графы 3, а из графы 4.

- Строка 150 заполняется только в случае, когда облагаемый объект находится на территории нескольких субъектов РФ (код вида имущества 02). В этом поле содержится доля балансовой стоимости объекта, относящегося к данному субъекту РФ.

- Строка 160 заполняется, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В первой части строки указывается код льготы 2012400, а во второй части – данные о соответствующей статье регионального закона, аналогично строке 130.

- В строке 170 указывается налоговая ставка с учетом предоставленной льготы

- Строка 175 заполняется только, если объект представляет собой железнодорожные пути общего пользования или их неотъемлемые части (код вида имущества – 09). В этом случае строка будет содержать понижающий коэффициент Кжд, который определяется в соответствии с п. 2 ст. 385.3 НК РФ.

- Строка 180 содержит сумму авансового платежа по налогу на имущество за 3 квартал 2018 года. В общем случае разность значений строк 120 и 140 умножается на налоговую ставку (строка 170) и делится на 4. Для железнодорожных объектов дополнительно применяется понижающий коэффициент Кжд из строки 175. Для объектов, расположенных на территории нескольких субъектов, сумма налога определяется с учетом доли стоимости объекта (строка 150).

- Строка 190 заполняется только в случае, когда в регионе установлена льгота в виде уменьшения суммы налога, подлежащей уплате в бюджет. Сначала указывается код льготы 2012500, а затем – сведения о норме регионального закона, аналогично строкам 130 и 160.

- В строке 200 отражается сумма этой налоговой льготы.

- В строке 210 нужно указать остаточную стоимость основных средств на 01.10.2018. Стоимость объектов, не облагаемых налогом на основании пп. 1 – 7 п. 4 ст. 374 НК РФ, в строку 210 не включается.

Этот раздел позволяет идентифицировать объекты недвижимого имущества, которые облагаются налогом по средней стоимости. По каждому такому объекту заполняется блок строк 010-050, содержащий в себе:

- По строкам 010 и 020 указываются соответственно кадастровый и условный номер объекта (при их наличии).

- Строка 030 заполняется при отсутствии данных по строкам 010 и 020 и содержит инвентарный номер объекта.

- По строке 040 указывается код объекта в соответствии с классификатором ОКОФ.

- Строка 050 содержит сведения об остаточной стоимости объекта на 01 октября 2018 года.

Если по состоянию на 01.10.2018 объект выбыл по любым основаниям, то раздел 2.1 по нему не заполняется.

Этот раздел содержит как информацию о самих «кадастровых» объектах, так и расчет суммы авансового платежа по ним.

- Строка 001 содержит код вида имущества, в соответствии с приложением 5 к Порядку.

- В строке 010 содержится код ОКТМО, по которому платится налог.

- В строке 014 указывается кадастровый номер здания (сооружения).

- Строка 015 содержит кадастровый номер помещения, если в отношении него проведен кадастровый учет.

- По строке 020 указывается кадастровая стоимость объекта. Если речь идет о помещении, стоимость которого не определена, то показатель строки 020 рассчитывается, исходя из кадастровой стоимости всего здания и доли площади помещения, приведенной в сроке 035.

- По строке 025 из строки 020 выделяется необлагаемая налогом кадастровая стоимость.

- Строка 030 заполняется только в случае нахождения объекта в общей собственности. Она содержит информацию о доле налогоплательщика в праве на объект.

- По строке 035 указывается доля площади помещения в общей площади здания. Она заполняется, если не определена кадастровая стоимость помещения, а стоимость всего здания – известна.

- Строка 040 состоит из двух частей. Первая включает код налоговой льготы из приложения 6 к Порядку. Если льгота установлена законом субъекта РФ в виде понижения налоговой ставки (код 2012400) или уменьшения общей суммы налога (код 2012500), то строка 130 не заполняется. Для остальных региональных налоговых льгот (код 2012000) заполняется и правая часть строки. Пример заполнения приведен в п. 5 описания раздела 2.

- Строка 050 заполняется, если облагаемый объект расположен на территории нескольких субъектов РФ. Тогда в поле заносится доля кадастровой стоимости, которая относится к части объекта, находящейся в данном регионе.

- Строка 060 заполняется, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В левой части поля содержится код льготы 2012400, а в правой – реквизиты статьи регионального закона, аналогично строке 040.

- Строка 070 содержит налоговую ставку с учетом льгот (при их наличии).

- Строка 080 используется только если объект находился в собственности налогоплательщика в течение части отчетного периода. Коэффициент в данном случае равняется количеству полных месяцев нахождения объекта в собственности, деленному на 9.

- В строке 90 указывается сумма авансового платежа. В общем случае это ¼ часть от разности значений строк 20 и 25, умноженная на налоговую ставку (строка 070). В случае необходимости сумма платежа умножается на дополнительные корректирующие коэффициенты из строк 030, 050 и 080.

- Строка 100 используется, если законом субъекта установлена льгота в виде уменьшения суммы платежа в бюджет. Сначала указывается код льготы 2012500, а затем – сведения о норме регионального закона, аналогично строкам 040 и 060.

- По строке 110 при этом указывается сумма льготы.

Заполнение этого раздела завершает работу над расчетом. Он содержит сведения об итоговых суммах авансовых платежей по налогу на имущество, подлежащих уплате в бюджет.

Раздел состоит из нескольких блоков строк. В каждом блоке указана сумма налога, подлежащая уплате по конкретному коду ОКТМО. В целом раздел содержит информацию о платежах по кодам муниципальных образований, подведомственных ИФНС, в которую подается расчет.

- По строке 010 указывается код ОКТМО.

- В строке 020 содержится КБК платежа.

- В строке 030 приводится сумма налога к уплате. Она рассчитывается путем суммирования значений из всех разделов 2 и 3 расчета по этому ОКТМО. Из разделов 2 берется разность строк 180 и 200, а из разделов 3 – разность строк 090 и 110. Таким образом, по каждому ОКТМО группируются платежи по всем видам имущества за вычетом льгот (если они установлены в данном регионе).

Сведения раздела 1 заверяются подписью ответственного лица.

Порядок сдачи расчета по авансовым платежам по налогу на имущество за 3 квартал 2018 года и санкции за его нарушение

Расчет по авансовым платежам по налогу на имущество необходимо сдать в течение 30 дней после отчетного периода (п. 2 ст. 386 НК РФ). Для расчета за 3 квартал 2018 года «крайний» срок сдачи – 30.10.2018

Если численность работников за 2017 год превышает 100 человек, то расчет необходимо предоставить в электронном виде. Если же работников меньше, то можно сдавать форму на бумажном носителе (п. 3 ст. 80 НК РФ).

Расчет необходимо сдать по месту нахождения:

- Самого налогоплательщика.

- Каждого обособленного подразделения, имеющего отдельный баланс.

- Каждого объекта недвижимого имущества (если он облагается налогом в особом порядке).

Штраф за непредставление расчета в установленный срок составляет 200 руб. (п. 1 ст. 126 НК РФ). Кроме того, ответственные должностные лица могут быть оштрафованы на сумму от 300 до 500 руб. по ст. 15.6 КоАП.

А вот опасаться блокировки счета не следует. Расчет по авансовым платежам не является налоговой декларацией, поэтому положения п. 3 ст. 76 НК РФ на него не распространяются.

Срок уплаты авансовых платежей по налогу на имущество НК РФ не устанавливает. Определение этого срока относится к компетенции региональных властей (п. 1 ст. 383 НК РФ).

Например, в Москве авансовые платежи по налогу на имущество платятся в те же сроки, которые установлены для сдачи расчета. Т.е. аванс за 3 квартал 2018 года нужно перечислить не позднее 30.10.18 (п. 2 ст. 3 закона г. Москвы от 05.11.03 № 64).

Расчет авансовых платежей по налогу на имущество за 3 квартал 2018 года сдают все плательщики этого налога, за исключением тех, кто освобожден от уплаты авансов в соответствии с законами субъектов РФ. Общий порядок заполнения формы и срок сдачи – до 30.10.2018 установлен на федеральном уровне. Конкретные перечни облагаемых объектов, налоговые ставки и льготы определяются региональными властями.

Третий квартал 2018 года — как действовать бухгалтеру

Третий квартал 2018 года — отчетность по его итогам уже сдается в октябре. Сделать это можно без особых проблем, используя наши статьи-подсказки. С их помощью вы не пропустите сроки сдачи; бесплатно скачаете актуальные бланки отчетов; ознакомитесь с заполненными образцами. Каков будет отчетный календарь 3 квартала 2018 года? Самое время разложить всё по полочкам.

Отчетность за 3 квартал 2018 года: формы, сроки

Налоговое законодательство постоянно меняется. Вслед за ним чиновники корректируют и формы налоговых деклараций и расчетов. Это, увы, не редкость, и запутаться в бланках очень легко. Каков отчетный комплект за третий квартал 2018 года? Есть ли изменения в его составе? Вышли ли новые бланки? Далее мы расскажем, где найти ответы на эти и другие вопросы.

Нашу удобную таблицу со всеми сроками сдачи отчетов за 3-й квартал 2018 года вы можете найти в статье «Отчетность за 3 квартал 2018 года — когда и какие отчеты нужно сдавать».

А еще нужно иметь в виду, что в октябре ряд отчетных сроков приходится на выходные, а потому сдвигается.

Всё про сроки сдачи отчетности и платежей знает наш Календарь бухгалтера.

Наглядно увидеть переносы октябрьских сроков вам поможет календарь 3 квартала, который мы приводим в этой статье.

Из нее же вы узнаете, кто в 3 квартале сдает бухотчетность.

Кто сдает расчеты авансовых платежей за 3 квартал, мы рассказали здесь.

И конечно, отдельные подсказки по подготовке отчетов за 3 квартал мы подготовили нашим дорогим предпринимателям:

А дальше мы подскажем, где найти комментарии наших экспертов по видам отчетности:

- для общережимников;

- для спецрежимников;

- зарплатной, которая от системы налогообложения не зависит;

- специфической.

А знаете ли вы, сколько рабочих дней в 3 квартале 2018 года? Их 65. Подробную информацию о рабочих и выходных днях, а также норме рабочего времени вам даст наш производственный календарь.

Отчетность и платежи по ОСНО

Давайте постараемся быть последовательными и пойдем в хронологическом порядке.

Декларация НДС за 3 квартал 2018 года

Начнем с НДС. Если не считать другого отчета с более ранним сроком сдачи — 22.10.2018 (о котором мы скажем чуть ниже и объясним, почему не стали сначала говорить о нем), то декларация по НДС — первый по сроку отчет налогоплательщиков на ОСНО.

Итак, отчетно-расчетный срок по НДС — 25 октября. Это четверг, поэтому без переносов. Не позднее этого дня всем нужно успеть подать НДС-декларацию. Большинство налогоплательщиков в этот же срок должны перечислить первую треть платежа по ней.

Смотрите наши материалы по теме:

В каких случаях уплата НДС частями невозможна, узнайте здесь.

Чек-лист по заполнению декларации вы можете скачать здесь.

Декларация по налогу на прибыль за 3 квартал 2018 года

Через несколько дней после крайнего срока по НДС наступит час икс по прибыли. Здесь как раз у вас будет немного больше времени, чтобы отчитаться и рассчитаться. 28 октября — воскресенье. Значит, в запасе есть еще денек — 29.10.2018.

Нужно учитывать, что порядок сдачи отчетности и расчета с бюджетом зависит:

- от того, какой вы выбрали способ расчета авансов: традиционный или по фактической прибыли;

- платите вы ежемесячные авансы или только квартальные.

Подробно и наглядно процесс расчета и уплаты «прибыльных» авансов рассмотрен в статье «Авансы по налогу на прибыль за 3-й квартал — расчет и уплата».

От указанных факторов в некоторой степени зависит и порядок заполнения «прибыльной» декларации.

Также предлагаем скачать чек-лист по заполнению декларации.

Единая упрощенная декларация за 3 квартал 2018 года

Заменить вам декларации по НДС и прибыли может единая упрощенная декларация — ЕУД, сдать которую нужно до 22.10.2018. Это как раз о ней мы говорили выше.

Эта декларация — хорошая замена нулевкам. Но воспользоваться ею могут не все, а только те, у кого выполняются установленные НК РФ условия.

В каких случаях возможна такая замена и как заполнить ЕУД, читайте в статье «Единая упрощенная декларация за 3 квартал».

Декларация по налогу на имущество за 3 квартал 2018 года

Следующая по сроку декларация, а точнее, расчет авансов — для налога на имущество. Предельные сроки сдачи отчетности по этому налогу четко определены Налоговым кодексом, а вот сроки уплаты не прописаны. Кстати, и сдачи промежуточной отчетности у вас может не быть. И это неудивительно, ведь налог региональный, а потому ответ на вопрос, сдавать или нет отчет за 3 квартал, а также вносить ли платеж, нужно искать в законе субъекта.

Какие отчеты сдают и что платят спецрежимники?

К спецрежимам относятся:

Декларация по ЕНВД за 3 квартал 2018 года

Из лиц, применяющих указанные спецрежимы, по сути, единственные, кто безусловно обязан отчитаться за 3 квартал, — это вмененщики. Срок сдачи декларации для них — 22.10.2018, а срок уплаты налога по ней — 25.10.2018.

Сформировать декларацию можно на любом из бланков:

- действующем, который утвержден приказом ФНС от 04.07.2014 №ММВ-7-3/[email protected];

- обновленном, утв. приказом ФНС от 26.06.2018 №ММВ-7-3/[email protected]

Приказ №ММВ-7-3/[email protected] официально вступит в действие лишь 25.11.2018г. Но предпринимателей, заявляющих вычет на покупку ККТ, налоговики просят отчитаться именно по новой форме.

А рекомендации наших экспертов по заполнению декларации ищите в материалах:

Декларация по УСН за 3 квартал 2018 года

Сдается ли декларация по УСН за 3 квартал? В общем случае — нет. Работающие упрощенцы вносят авансовый платеж по налогу (срок для 3 квартала — 25 октября), а декларацию сдают лишь по итогу года.

Обязанность отчитаться по окончании 3 квартала у лиц на УСН может возникнуть только в двух случаях:

- при прекращении в сентябре деятельности, в отношении которой применялась упрощенка;

- при «слете» со спецрежима в третьем квартале.

Если какая-то из этих ситуаций ваша, бланк декларации по УСН на 2018 год вы можете найти здесь.

Декларация по ЕСХН за 3 квартал 2018 года

Следующий специальный налоговый режим — единый сельхозналог. Он не так распространен, как предыдущие два, и вопросы вызывает чаще. Среди них:

- кто является плательщиком ЕСХН;

- сдается ли отчетность по ЕСХН за 3 квартал 2018 года;

- нужно ли вносить какие-либо платежи.

ПСН за 3 квартал 2018 года

ПСН собственной отчетности по спецрежиму не предусматривает. Но и совсем без отчетности не обходится.

О том, какая отчетность есть у ИП на ПСН, подробно рассказывается в этой статье.

Отчетность по зарплате: общая для всех

Отчетность по зарплате — это отчетность работодателя. Она не зависит от того, кто им является: фирма или ИП. На нее не влияют налоговые режимы. Поэтому мы называем ее общей.

Сводную информацию о данной отчетности ищите в нашей публикации «Отчетность по зарплате за 3 квартал 2018 года».

А дальше мы расскажем о зарплатных формах немного подробнее.

СЗВ-М за 3 квартал 2018 года

Первой по сроку инстанцией, куда нужно отчитаться о работниках, является ПФР. Сдаем СЗВ-М за сентябрь не позднее 15 октября.

И хотим вас предупредить: будьте внимательнее. С 1 октября вступят в силу поправки в правила взимания ПФР штрафов за нарушения с данной формой. Новые формулировки вполне могут изменить судебную практику по вопросу привлечения к ответственности за дополняющие СЗВ-М, которая пока складывается в вашу пользу.

4-ФСС за 9 месяцев 2018 года

В ФСС по традиции сдаем расчет по взносам на травматизм — форму 4-ФСС (2018). Отчетные сроки для нее разнятся в зависимости от способа представления: это 20-е число месяца, следующего за отчетным периодом, для сдачи на бумаге и 25-е число — для электронной отправки расчета. Способ же сдачи зависит от прошлогодней средней численности персонала.

Подробнее о расчете 4-ФСС за 3 квартал 2018 года, сроках его сдачи, штрафах и других нюансах мы рассказали в статьях:

Скачать бланк 4-ФСС в последней редакции для 2018 года можно здесь.

Кстати, 20.10.2018 — суббота. Но на перенос срока в данном случае лучше не рассчитывать. Почему — мы объяснили в этой статье.

ЕРСВ за 3 квартал 2018 года

В ИФНС по итогам 3-го квартала сдаются два зарплатных отчета. Первый из них — единый расчет по страховым взносам от ВНиМ, на ОПС и на ОМС. Срок сдачи ЕРСВ — 30.10.2018.

Комментарии по его заполнению вы найдете в материале «Расчет по страховым взносам за 3 квартал 2018 года».

В нее же вам следует заглянуть, если вы ищите пример заполнения расчета по страховым взносам 2018 года.

Этот расчет в обязательном порядке сдают все работодатели. Сдается он уже второй год, но у страхователей продолжает возникать вопрос: «Сдается ли нулевой расчет по страховым взносам — 2018?». Ответ на этот вопрос есть у чиновников. Какой именно, см. здесь.

А быструю подсказку по заполнению расчета вам поможет получить чек-лист, скачать который вы можете здесь.

6-НДФЛ за 9 месяцев 2018 года

Второй отчет по зарплате для налоговой — форма 6-НДФЛ. Срок сдачи за 3 квартал — 31.10.2018. Тоже не новинка, но вопросы часто возникают и по нему. Поэтому для него на нашем сайте так много экспертных комментариев (см. рубрику «Расчет 6-НДФЛ»).

Так, новый материал, где вы можете почитать о расчете 6-НДФЛ за 3 квартал 2018 года, здесь.

А в публикации «Нюансы заполнения 6-НДФЛ за 3-й квартал» наши эксперты разъяснили такие важные моменты, как порядок заполнения 6-НДФЛ с корректировкой, порядок сдачи отчета по ОП и правила отражения в нем отдельных выплат.

Если же у вас возникает вопрос о том, 6-НДФЛ нулевой — сдавать или нет, вам сюда.

А лучше скачайте наш чек-лист по 6-НДФЛ за 3-й квартал, и быстро найдете ответ на любой возникший вопрос.

Кстати, о зарплате. Вы не забываете сравнивать ее с МРОТ? Она не может быть ниже его уровня. Иначе вас накажут. Величина МРОТ в РФ за 3 квартал 2018 года — это 11 163 руб. Но есть еще МРОТ региональные. Их вы найдете в этой статье.

Отчетность и платежи, которых у вас может не быть

Эта группа отчетности является специфической. Она попадет в ваш персональный комплект, только если вы являетесь плательщиком налога или сбора.

К таким платежам, в частности, относятся:

Транспортный налог за 3 квартал 2018 года

Кто должен рассчитать и уплатить транспортный налог за 3 квартал? Как сделать его расчет без ошибок? В какой срок уплатить и как оформить платежку? На эти и другие вопросы наши эксперты ответили в материале «Транспортный налог за 3 квартал — сроки уплаты».

Земельный налог за 3 квартал 2018 года

Земельный налог — еще один из платежей, обязанности по которому возникают только при наличии объекта налогообложения, в данном случае — земли.

Узнать, кто является плательщиком, а также посмотреть пример расчета вы можете здесь.

Про сроки его уплаты мы рассказали в этой статье. А здесь вы найдете КБК для платежа, в т. ч. для пеней.

О нюансах земельного налога за 3 квартал 2018 года рассказывает материал «Уплата земельного налога за 3 квартал 2018 года».