Заявление на подтверждение имущественного налогового вычета образец

Заявление в ИФНС о праве на имущественный вычет по НДФЛ: форма и порядок

Налоговая служба России наконец-то разработала бланк заявления на подтверждение права на имущественный вычет по подоходному налогу. Наша консультация о том, зачем он нужен и как его использовать на практике.

Новое право и как им воспользоваться

Вычетам по подоходному налогу в НК РФ посвящена статья 220. Уже три года она содержит возможность для плательщиков возместить НДФЛ с помощью налогового агента, на которого человек работал или продолжает это делать. То есть получал от него доход за вычетом налога.

Причем человек не ограничен правом выбора одного своего нанимателя. Их может быть несколько. Когда появилось право на вычет по имуществу, тоже не имеет значения.

Но чтобы прийти к работодателю за вычетом, нужно получить из налоговой инспекции справку-подтверждение, что такое право действительно есть. Ответ будет положительным, когда налоговики по официальным и своим каналам (документам, базам) сверят, что у человек стабильно получал доход и отчислял с него в нужном размере НДФЛ.

Как известно, право на вычет НДФЛ по имуществу нужно подтвердить документально. Первой ступенью на этом пути и станет заявление на получение уведомления о подтверждении права на данные вычеты.

Проблема в том, что все эти три года ФНС затягивала с принятием бланка заявления о подтверждении права на осуществление уменьшения перечисленного в казну НДФЛ. Поэтому люди, зачастую, не понимали, что именно нужно указывать в заявлении и нужно ли прикладывать какие-либо подтверждающие документы.

Ситуация поменялась после издания налоговой службой письма от 6 октября 2016 года № БС-4-11/18925. В нем она привела свой вариант заявления на подтверждение права уменьшения НДФЛ. Его номер по Классификатору налоговых документов – 1150074.

На основе данного заявления по сделкам с имуществом физлицо может рассчитывать на вычет НДФЛ:

- в части фактически понесенных затрат на новое строительство;

- за покупку недвижимости;

- с процентов за жилищный кредит, заем.

Сразу уточним, что это бланк всего лишь рекомендован налоговиками. А значит – нет надобности строго следовать ему. Но придерживаться всё же советуем.

Анализ образца заявления о подтверждении права на имущественный вычет показывает, что оно довольно стандартно и каких-либо сложностей при заполнении вызвать не должно. По сути, в письме ФНС приведен только этот бланк. Особые правила заполнения не предусмотрены.

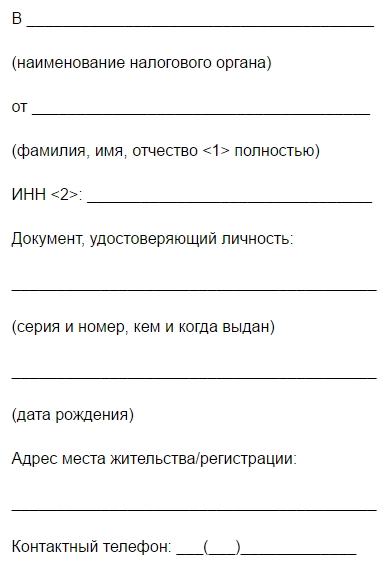

В шапке заявления на подтверждение права на имущественный вычет физлицо указывает:

- название ИФНС;

- Ф.И.О. целиком;

- ИНН (если есть);

- свидетельство личности: серия, номер, кем и когда выдан;

- день рождения;

- место проживания или где зарегистрирован;

- телефон для контактов.

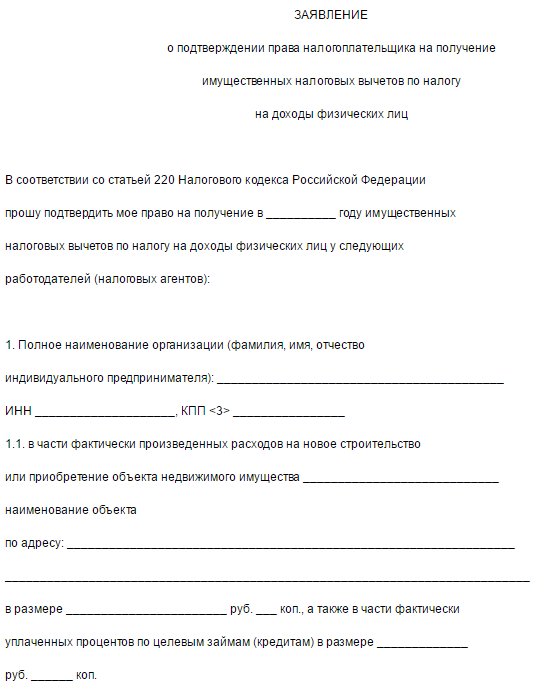

Основная часть заявления о подтверждении права на осуществление уменьшения перечисленного в казну НДФЛ начинается с отсылки к ст. 220 НК РФ и просьбы подтвердить право на имущественные вычеты по НДФЛ за конкретный год. Затем идут несколько одинаковых блоков по каждому из нанимателей. Они состоят из:

- полного названия компании или Ф.И.О. коммерсанта;

- ИНН (+ КПП для компании);

- основания получения вычета (новое строительство или покупка недвижимости);

- названия объекта и его адреса;

- суммы вычета (в рублях и копейках);

- суммы выплаченных по целевым кредитам процентов (в рублях и копейках).

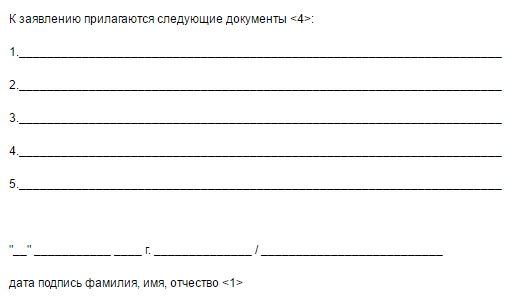

В завершающей части заявления на подтверждение права уменьшения НДФЛ человек приводит нумерованный перечень документов, которые доказывают его право заявленные вычеты. Это могут быть договоры купли-продажи, подряда, оказания услуг, платежки, акты приема-передачи и др. (см. ст. 220 НК РФ).

И в самом конце заявление на получение уведомления о подтверждении права на имущественные вычеты идет:

- дата заполнения прошения;

- личная подпись;

- Ф.И.О. заявителя.

Теперь вы знаете, как запросить в своей ИФНС подтверждение права на имущественный вычет по НДФЛ через своего работодателя. Отреагировать на заявление на подтверждение права на имущественный вычет инспекция должна в течение 30 календарных дней с момента его получения.

Заявление на получение налогового вычета

Оформляя документы для получения налогового вычета, налогоплательщики неизбежно сталкиваются с проблемой заполнения заявления о предоставлении вычета. В этой статье мы постараемся подробно рассмотреть все вопросы, связанные с этой темой.

Прежде всего, отметим, что структура заявления и его содержание будут зависеть от того, какой путь подачи заявления Вы выбрали: через ФНС или через работодателя. Кроме того, имеет большое значение, какой именно вид налогового вычета Вы хотите получить:

Как заполнить заявление, если Вы планируете получать стандартный вычет

Перечень лиц, которые могут претендовать на стандартный вычет можно найти в Налоговом кодексе, а именно в пп. 1, 2, 4 ст. 218 НК РФ. Наиболее распространенным стандартным вычетом является вычет на ребенка. Заявление на предоставление вычета при этом пишется на имя работодателя без обращения в налоговые органы.

В шапке такого заявления обычно пишут название организации, где работает заявитель, и ФИО директора. Кроме того, указываются личные данные работника, претендующего на вычет, включая ИНН и адрес. В тексте заявления просят предоставить стандартный налоговый вычет, указывают ФИО ребенка и размер вычета. Обязательно нужно указать список документов, которые подтверждают возможность получать данный вид вычета. В конце заявления работник должен его подписать и поставить дату.

Существует также понятие двойного налогового вычета на ребенка. Это значит, что один родитель может отдать свое право на вычет другому родителю. Поясним на примере.

Иванов И.И. и Иванова В.В. воспитывают сына Иванова А.И. 21.10.2005 г. Иванова В.В. решила отказаться от своего налогового вычета в пользу мужа, значит, Иванов И.И. может теперь претендовать на двойной налоговый вычет в размере 2800 рублей (1400*2).

В такой ситуации супруги Ивановы должны заполнить два вида заявлений. Иванов И.И. должен составить заявление на получение двойного налогового вычета на имя своего работодателя. Образец заявления будет выглядеть следующим образом.

А его супруга Иванова В.В. должна написать заявление об отказе от своего налогового вычета на ребенка. Заявление также предоставляется в ту организацию, где работает Иванов И.И.

Как заполнить заявление, если Вы хотите получить имущественный или социальный вычет

Оба этих вычета можно получить двумя способами.

Способ первый – обратиться в налоговую инспекцию. В этом случае заявление на предоставление вычета заполняется по определенной форме. Сначала указываются данные налоговой, в которую подается заявление, а также сведения о налогоплательщике, претендующем на вычет.

После пишется наименование документа – «Заявление», а затем излагается его суть. Ссылаясь на Налоговый кодекс, налогоплательщик просит вернуть сумму излишне уплаченного налога, указывая при этом год, за который планируется возмещение и его сумма. Также нужно написать в заявлении банковские реквизиты счета, на который заявитель хотел бы получить возмещение.

Способ второй — получить имущественный, а начиная с 01.01.2016 года и социальный налоговый вычет, через своего работодателя. Но в этом случае Вам придется посетить ФНС минимум два раза: первый раз – чтобы подать заявление для получения уведомления, подтверждающего право на вычет, а второй раз примерно через месяц, чтобы его забрать.

В шапке заявления указываются такие же сведения как при заполнении заявления на получение вычета через налоговую инспекцию. Ниже должен следовать текст, в котором налогоплательщик просит подтвердить свое право на имущественный или социальный вычет. В конце заявления ставится подпись, расшифровка и дата написания заявления.

После получения уведомления в налоговой инспекции, необходимо заполнить заявление на получение вычета у работодателя. В шапке пишутся стандартные сведения: фамилия, имя, отчество работодателя и собственные ФИО, ИНН и адрес по прописке.

Затем пишется слово заявление и непосредственно его текст. В нем работник просит предоставить вычет (имущественный либо социальный) и указывает номер и дату уведомления о подтверждении права на вычет. В конце заявления ставится его дата и подпись с расшифровкой налогоплательщика, претендующего на вычет.

Заявление на вычет у налогового агента: образец

Граждане Российской Федерации, являющиеся налоговыми резидентами, имеют право на предоставление налогового вычета не только при обращении в налоговые органы, но и при обращении к работодателю. Данная статья позволит разобраться в механизме получения налогового вычета и поможет составить заявление на вычет у налогового агента.

Кто является налоговым агентом?

Согласно ст. 24 НК РФ Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

В нашем случае здесь подразумеваются как физические, так и юридические лица, выступающие в роли работодателя, обязанные производить:

- исчисление;

- удержание;

- перечисление налога на доходы физических лиц.

Обязанностью налоговых агентов является (п.3 ст. 24 НК РФ):

- правильное и своевременное исчисление, удержание из денежных средств, выплачиваемых налогоплательщикам, и перечисление налогов в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

- письменное сообщение в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

- ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

- представление в налоговый орган по месту своего учета документов, необходимых для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

- в течение четырех лет обеспечение сохранности документов, необходимых для исчисления, удержания и перечисления налогов.

Каким образом может осуществляться налоговый вычет у налогового агента?

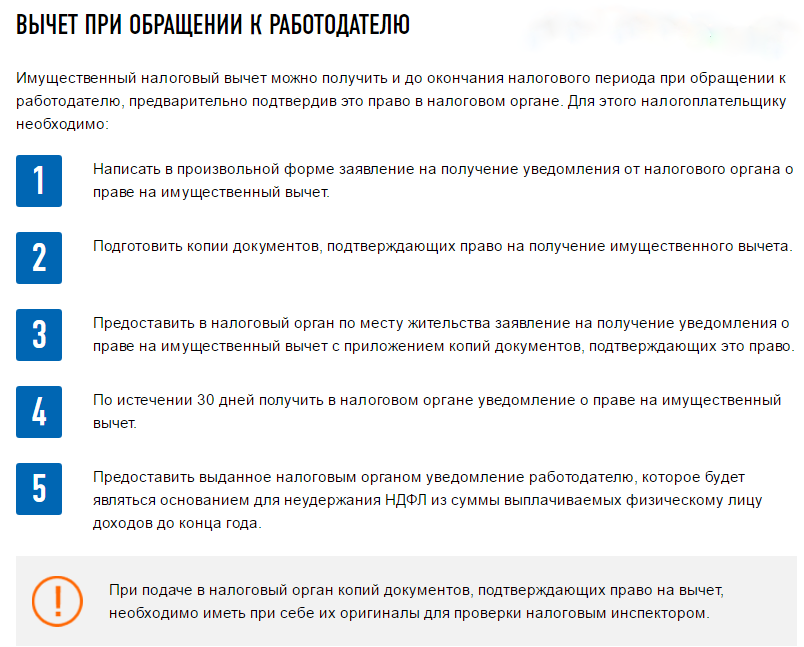

В соответствии с п.8 ст.220 НК РФ имущественные налоговые вычеты могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на имущественные налоговые вычеты налоговым органом.

В случае, если налогоплательщик работает у нескольких работодателей – он имеет право на получение налогового вычета у одного или нескольких работодателей (п.8 ст.220 НК РФ).

Налоговый вычет у работодателя предоставляется путём неудержания НДФЛ с доходов работника.

Машинист Паровозов П.П. в 2016 году имел доход 30000 рублей в месяц, из них 3900 рублей удерживались в качестве НДФЛ. Таким образом, на руки он получал 30000-3900=26100 рублей.

В 2017 году Паровозов П.П. приобрёл квартиру стоимостью 1 800 000 рублей в индивидуальную собственность. Размер налогового вычета составил 234 000 рублей. При обращении к работодателю за предоставлением налогового вычета доход Паровозова П.П. составил 30000 рублей в месяц. Удержание НДФЛ после предоставления документов не производилось.

ОБРАЗЕЦ ЗАЯВЛЕНИЯ о подтверждении права на получение имущественного налогового вычета

1 ОБРАЗЕЦ ЗАЯВЛЕНИЯ о подтверждении права на получение имущественного налогового вычета В Межрайонную ИФНС России 25 по Свердловской области (наименование налогового органа) от Иванова Ивана Ивановича (Ф.И.О. заявителя) ИНН , проживающего(-ей) по адресу 2 : , г. Екатеринбург, ул. Родонитовая, д. 87, кв 12 контактный телефон: 8 (916) заявление. В соответствии с п. 3 ст. 220 Налогового кодекса РФ прошу подтвердить мое право на получение имущественного налогового вычета по налогу на доходы физических лиц по доходам г. в связи с приобретением на территории Российской Федерации жилого дома, расположенного(-ой) по адресу 4 : (указывается объект недвижимого имущества) , Краснодарский край, г.анапа, ул. Новая, д. 8, в размере руб.00 коп. (Девятьсот тысяч руб. 00 коп.) (цифрами) (прописью) и выдать мне «Уведомление о подтверждении права налогоплательщика на имущественный налоговый вычет» для представления его налоговому агенту 6 ООО «Сигма», ИНН, КПП. Дата Подпись /Иванов И.И./ (подпись заявителя) (расшифровка подписи) 1 указывается при наличии 2 соответствует паспортным данным 3 указывается год, до истечения которого планируется получать налоговый вычет у налогового агента 4 соответствует данным, указанным в подтверждающих документах 5 указывается полная сумма имущественного налогового вычета (либо сумма его неиспользованного остатка) 6 указываются данные одного налогового агента (работодателя) по своему выбору

2 ОБРАЗЕЦ ЗАЯВЛЕНИЯ О возврате СТЕНД 8: Налог на доходы физических лиц В Межрайонную ИФНС России 25 по Свердловской области (наименование налогового органа) от Иванова Ивана Ивановича (Ф.И.О. заявителя) ИНН , проживающего(-ей) по адресу 2 : , г. Екатеринбург, ул. Родонитовая, д. 87, кв 12 контактный телефон: 8 (916) заявление. На основании пункта 6 статьи 78 Налогового кодекса Российской Федерации прошу вернуть мне сумму излишне уплаченного в году налога на доходы физических лиц в размере руб. (Пятьдесят тысяч руб.) в связи с предоставлением мне (цифрами) (прописью) имущественного/социального налогового вычета по налогу на доходы физических лиц. (нужное подчеркнуть) Указанную сумму налога прошу перечислить на мой банковский счет по следующим реквизитам 5 : Наименование банка ИНН БИК КПП К/с Р/с Лицевой счет налогоплательщика Дата Подпись /Иванов И.И./ (подпись заявителя) (расшифровка подписи) 1 указывается при наличии 2 соответствует паспортным данным 3 соответствует году, за который представляется налоговая декларация 4 соответствует данным, указанным в представленной налоговой декларации 5 является обязательным для заполнения

3 ОБРАЗЕЦ ЗАЯВЛЕНИЯ О РАСПРЕДЕЛЕНИИ ИМУЩЕСТВЕННОГО НАЛОГОВОГО ВЫЧЕТА МЕЖДУ СУПРУГАМИ В Межрайонную ИФНС России 25 по Свердловской области от Иванова Ивана Ивановича (Ф.И.О. заявителя) ИНН , проживающего(-ей) по адресу 2 : , г. Екатеринбург, ул. Родонитовая, д. 87, кв 12 и от Ивановой Ольги Николаевны (Ф.И.О. супруги (супруга) заявителя) ИНН , проживающего(-ей) по адресу 2 : , г. Екатеринбург, ул. Родонитовая, д. 87, кв 12 контактный телефон: 8 (912) заявление. На основании пп. 2 п. 1 ст. 220 Налогового кодекса РФ мы распределяем имущественный налоговый вычет по налогу на доходы физических лиц по расходам на приобретение на территории Российской Федерации квартиры, (указывается объект недвижимого имущества) расположенного(-ой) по адресу 3 : , г. Екатеринбург, ул. Родонитовая, д. 87, кв 12, следующим образом: Иванову Ивану Ивановичу — в размере руб.00 коп. (Один миллион пятьсот (Ф.И.О. заявителя) (цифрами) (прописью) тысяч руб. 00 коп.); Ивановой Ольге Николаевне — в размере руб.00 коп. (Сто тысяч руб. 00 коп.). (Ф.И.О. супруги (супруга) заявителя) (цифрами) (прописью) Дата Подпись (подпись заявителя) /Иванов И.И./ (расшифровка подписи) Подпись /Иванова О.Н./ 1 указывается при наличии 2 соответствует паспортным данным 3 соответствует данным, указанным в представленной налоговой декларации (подпись супруги (супруга) заявителя) (расшифровка подписи)

4 В наименование налогового органа от фамилия, имя, отчество* полностью, ИНН**, серия и номер документа, удостоверяющего личность, кем выдан, дата выдачи, адрес места жительства/регистрации, контактный номер телефона ЗАЯВЛЕНИЕ о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2 и 3 пункта 1 статьи 219 Налогового кодекса Российской Федерации В соответствии с пунктом 2 статьи 219 Налогового кодекса Российской Федерации прошу подтвердить мое право на получение в году следующих социальных налоговых вычетов по налогу на доходы физических лиц: Социальный налоговый вычет, в отношении которого не применяются ограничения, установленные пунктом 2 статьи 219 Налогового кодекса Российской Федерации в сумме, уплаченной за дорогостоящее лечение в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность Социальные налоговые вычеты, в отношении которых применяется ограничение, установленное подпунктом 2 пункта 1 статьи 219 Налогового кодекса Российской Федерации в сумме, уплаченной за обучение своих детей в возрасте до 24 лет, подопечных в возрасте до 18 лет, граждан, бывших подопечных, после прекращения опеки или попечительства в возрасте до 24 лет Социальные налоговые вычеты, в отношении которых применяется ограничение, установленное пунктом 2 статьи 219 Налогового кодекса Российской Федерации в сумме, уплаченной за свое обучение, обучение брата (сестры) в возрасте до 24 лет в сумме, уплаченной за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, мне, супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет, а также в размере стоимости лекарственных препаратов для медицинского применения в сумме страховых взносов, уплаченных по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет Сумма вычета (руб.) Сумма вычета (руб.) Сумма вычета (руб.) На общую сумму рублей копеек ( ) рублей копеек. Вычет планирую получать у следующего работодателя (налогового агента): Полное наименование организации (фамилия, имя, отчество* индивидуального предпринимателя): ИНН:, КПП*** г. / (дата) (подпись) (фамилия, имя, отчество*) * Отчество налогоплательщика и/или индивидуального предпринимателя налогового агента указываются при наличии ** ИНН налогоплательщика указывается при наличии *** КПП указывается для организаций Кто должен сдавать декларацию формы 3-НДФЛ

5 В соответствии со ст. 229 Налогового кодекса Российской Федерации в обязательном порядке должны предоставить сведения о своих доходах за 2016 год следующие физические лица: Индивидуальные предприниматели Доходы, полученные от предпринимательской деятельности Нотариусы и другие лица, Доходы, полученные от частной практики занимающиеся частной практикой Адвокаты, учредившие адвокатские Доходы, полученные от деятельности адвокатского кабинеты кабинета Иностранцы, работающие по найму у Доходы, полученные от деятельности по трудовому граждан РФ на основании патента* (гражданско-правовому) договору Налоговые резиденты РФ (за Любые доходы, полученные от источников за исключением российских пределами РФ, в том числе дивиденды военнослужащих, проходящих службу за границей) Физические лица Вознаграждения по трудовым договорам и договорам гражданско-правового характера (включая договоры найма и аренды), заключенным с физическими лицами и организациями, не являющимися налоговыми агентами Доходы от продажи физическим лицом собственного имущества, находящегося в собственности менее трех лет, имущественных прав Любые доходы, при получении которых налоговый агент не удержал НДФЛ Выигрыши (в лотерею, на тотализаторе, от участия в других играх, основанных на риске, включая игровые автоматы) Вознаграждения, выплачиваемые им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов Подарки от физических лиц (кроме индивидуальных предпринимателей), за исключением подарков, не облагаемых в соответствии с п ст. 217 НК РФ сумма НДФЛ, рассчитанная по итогам налогового периода, превышает уплаченные в течение года Иностранные работники, фиксированные платежи осуществляющие трудовую иностранные гражданин выезжает за пределы деятельность по найму у физических Российской Федерации до окончания налогового лиц на основании патента периода и общая сумма налога превышает сумму уплаченных фиксированных авансовых платежей патент иностранного работника аннулирован

6 УВАЖАЕМЫЕ НАЛОГОПЛАТЕЛЬЩИКИ. На гостевом компьютере размещены программы: «Декларация 2016», «Декларация 2015», «Декларация 2014» для самостоятельного формирования в электронном виде декларации 3-НДФЛ и 4-НДФЛ с двумерным штрих-кодом Программа размещена: Рабочий стол/программные средства/для физических лиц/3-ндфл Для записи программы потребуется: 1 флеш-карта.

7 ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ ПРИ ПРИОБРЕТЕНИИ КВАРТИРЫ (либо КОМНАТЫ) НА ВТОРИЧНОМ РЫНКЕ ПЕРЕЧЕНЬ ДОКУМЕНТОВ: Налоговая декларация по форме 3-НДФЛ Договор приобретения квартиры (либо комнаты) с приложениями и дополнительными соглашениями к нему (в случае заключения) (например, договор куплипродажи, договор мены) копия 1 Документы, подтверждающие оплату (например, платежные поручения, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца) 2 — копия 1 Документы, подтверждающие право собственности на квартиру (либо комнату) (например, Свидетельство о государственной регистрации права) копия 1 Заявление о распределении вычета между супругами 3 (см. образец) Заявление на возврат НДФЛ 4 (см. образец) 1 налоговый орган вправе запросить оригиналы 2 могут отсутствовать в случае заключения договора мены, по которому имущество обменивается без доплаты 3 представляется в случае приобретения квартиры (либо комнаты) в совместную собственность супругов 4 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

8 ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ ПРИ ПРИОБРЕТЕНИИ КВАРТИРЫ ПО ДОГОВОРУ ДОЛЕВОГО УЧАСТИЯ В СТРОИТЕЛЬСТВЕ (ИНВЕСТИРОВАНИИ), ДОГОВОРУ УСТУПКИ ПРАВА ТРЕБОВАНИЯ ПЕРЕЧЕНЬ ДОКУМЕНТОВ: Налоговая декларация по форме 3-НДФЛ Договор долевого участия в строительстве (инвестировании) либо договор уступки права требования с приложениями и дополнительными соглашениями к нему (в случае заключения) копия 1 Документ, подтверждающий передачу квартиры застройщиком участнику долевого строительства 2 (например, акт приема-передачи) 3 копия 1 Документы, подтверждающие оплату (например, платежные поручения, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца) — копия 1 Заявление о распределении вычета между супругами 4 (см. образец) Заявление на возврат НДФЛ 5 (см. образец) 1 налоговый орган вправе запросить оригиналы 2 оформленный после получения разрешения на ввод многоквартирного жилого дома в эксплуатацию 3 либо представляется Свидетельство о государственной регистрации права на квартиру (либо комнату) 4 представляется в случае приобретения квартиры (либо комнаты) в совместную собственность супругов 5 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

9 ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ ПРИ ПРИОБРЕТЕНИИ ЗЕМЕЛЬНОГО УЧАСТКА С РАСПОЛОЖЕННЫМ НА НЕМ ЖИЛЫМ ДОМОМ ПЕРЕЧЕНЬ ДОКУМЕНТОВ: Налоговая декларация по форме 3-НДФЛ Договор приобретения земельного участка с жилым домом с приложениями и дополнительными соглашениями к нему (в случае заключения) (например, договор купли-продажи, договор мены) копия 1 Документы, подтверждающие оплату (например, платежные поручения, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца) — копия 1 Документы, подтверждающие право собственности на жилой дом (например, Свидетельство о государственной регистрации права) — копия 1 Документы, подтверждающие право собственности на земельный участок (например, Свидетельство о государственной регистрации права) — копия 1 Заявление о распределении вычета между супругами 2 (см. образец) Заявление на возврат НДФЛ 3 (см. образец) 1 налоговый орган вправе запросить оригиналы 2 представляется в случае приобретения земельного участка с жилым домом в совместную собственность супругов 3 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

10 ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ ПО РАСХОДАМ НА УПЛАТУ ПРОЦЕНТОВ ПО ЦЕЛЕВОМУ ЗАЙМУ (КРЕДИТУ), НАПРАВЛЕННОМУ НА ПРИОБРЕТЕНИЕ ЖИЛЬЯ ПЕРЕЧЕНЬ ДОКУМЕНТОВ: Налоговая декларация по форме 3-НДФЛ Кредитный договор с приложениями и дополнительными соглашениями к нему (в случае заключения) — копия 1 Документы, подтверждающие уплату процентов по целевому займу (кредиту) (например, справка из банка) — копия 1 Заявление на возврат НДФЛ 2 (см. образец) 1 налоговый орган вправе запросить оригиналы 2 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

11 СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ НА ОБУЧЕНИЕ ПЕРЕЧЕНЬ ДОКУМЕНТОВ: Налоговая декларация по форме 3-НДФЛ Договор на обучение с приложениями и дополнительными соглашениями к нему (в случае заключения) копия 1 Документы, подтверждающие оплату обучения (например, квитанции к приходным кассовым ордерам, платежные поручения) — копия 1 Документ, подтверждающий степень родства и возраст обучаемого 2 (например, свидетельство о рождении) копия 1 Документ, подтверждающий опеку или попечительство 3 — копия 1 Документ, подтверждающий очную форму обучения 4 (например, справка учебного заведения) копия 1 Заявление на возврат НДФЛ 5 (см. образец) 1 налоговый орган вправе запросить оригиналы 2 представляется в случае оплаты обучения детей, подопечных, брата (сестры) 3 представляется в случае оплаты обучения подопечных 4 представляется в случае оплаты обучения детей, подопечных, брата (сестры) если в договоре на обучение не прописана очная форма обучения 5 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

12 СОЦИАЛЬНЫЙ НАЛОГОВЫЙ ВЫЧЕТ НА ЛЕЧЕНИЕ И (ИЛИ) ПРИОБРЕТЕНИЕ МЕДИКАМЕНТОВ ПЕРЕЧЕНЬ ДОКУМЕНТОВ: Налоговая декларация по форме 3-НДФЛ Договор на лечение с приложениями и дополнительными соглашениями к нему (в случае заключения) копия 1 Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации 2 оригинал Рецептурный бланк 3 со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика» оригинал Документы, подтверждающие оплату медикаментов (например, чек ККМ) — копия 1 Документ, подтверждающий степень родства 4 (например, свидетельство о рождении) копия 1 Документ, подтверждающий заключение брака 5 (например, свидетельство о браке) копия 1 Заявление на возврат НДФЛ 6 (см. образец) 1 налоговый орган вправе запросить оригиналы 2 выдается медицинским учреждением; форма Справки утверждена приказом Минздрава России и МНС России от /БГ-3-04/256 3 выдается лечащим врачом; представляется в случае приобретения медикаментов 4 представляется в случае оплаты лечения и приобретения медикаментов для родителей и детей 5 представляется в случае оплаты лечения и приобретения медикаментов для супруга 6 представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

Заявление на имущественный вычет

Физическое лицо имеет право на получение имущественных налоговых вычетов, предусмотренных ст. 220 НК РФ. В общем случае эти вычеты предоставляются лицу при подаче по окончании года налоговой декларации по форме 3-НДФЛ в свою налоговую инспекцию (п. 7 ст. 220 НК РФ).

Однако некоторыми вычетами физлицо может воспользоваться и до окончания календарного года, обратившись с заявлением к работодателю (п. 8 ст. 220 НК РФ). К таким налоговым вычетам, в частности, относятся:

- имущественный налоговый вычет в размере фактических расходов на новое строительство, приобретение на территории РФ жилых домов, квартир, комнат или долей в них;

- имущественный налоговый вычет в сумме фактически уплаченных процентов по целевым займам (кредитам), израсходованным на новое строительство или приобретение на территории РФ жилого дома, квартиры, комнаты или долей в них.

Как работнику написать своему работодателю заявление на возврат налога при имущественном вычете, расскажем в нашей консультации.

Заявление на получение имущественного вычета у работодателя

Необходимо помнить, что до подачи заявления работодателю работник должен подтвердить право на имущественный налоговый вычет в налоговой инспекции и получить в ней Уведомление по форме, утвержденной Приказом ФНС от 14.01.2015 № ММВ-7-11/[email protected] Это Уведомление нужно будет приложить к своему заявлению. Обращаем внимание, что Уведомление выдается на конкретный календарный год и для определенного работодателя, указанного в этом документе. Это означает, что каждый год нужно будет получать новое Уведомление. При этом даже если работник подаст такое заявление в середине года, вычет ему должен быть предоставлен с начала года, а НДФЛ пересчитан и возвращен работнику (Письмо Минфина от 06.10.2016 № 03-04-05/58149 ).

Пример заполнения такого заявления покажем ниже:

Имущественный вычет в 2018 году

Содержание:

Чтобы получить имущественный налоговый вычет в 2018 году, нужно изучить изменения в ст. 220 Налогового кодекса, они коснулись списка необходимых документов и форм заявлений. (Полный список документов здесь)

Поправки были внесены:

- письмом ФНС РФ от 24.08.2016г. № БС-3-11/[email protected] — с января текущего года в УФНС необходимо предоставление выписки из ЕГРП на имущество, приобретенное после 15.07.2016 г. в качестве документа, способного подтвердить Ваше право на льготу по НДФЛ;

- письмом ФНС РФ от 06.10.2016г. № БС-4-11/[email protected] — введена и утверждена форма заявления о подтверждении права граждан на получение имущественных вычетов по НДФЛ в 2018 году. До этого заявление имело свободную форму написания.

Имущественный вычет в 2018 согласно актуальной редакции Налогового Кодекса

По-прежнему каждый гражданин, который является налогоплательщиком с налоговой ставкой 13 %, имеет право получать налоговый имущественный вычет 2018, если ранее осуществил следующие операции с принадлежащим ему имуществом:

- продажа собственного имущества (земли, авто или жилья); Подробнее о вычете на квартиру в 2018 году, читайте здесь.

- приобретение или же строительство собственного жилья;

- покупка земли для строительства жилья.

Если вы продали свое жилое имущество, принадлежащее вам менее 5 лет, льгота по уплате налога составит 1 миллион, на сделку с иной недвижимостью — 250 тысяч рублей. Воспользоваться имущественным вычетом, согласно действующему законодательству можно неограниченное количество раз.

Пример 1

- Вы можете использовать свое право на налоговый имущественный вычет в 2018 году, если осуществление сделки купли — продажи состоялось до начала или в течение наступившего года.

- Независимо от даты заключения договора, каждый налогоплательщик, не пользовавшийся этой налоговой льготой, имеет право ее оформить в 2018 только по доходам предыдущих 3-х лет. Для пенсионеров этот период больше и охватывает доходы 4-х прошедших лет.

- Если с момента получения вами прав на имущество прошло меньше 3-х лет — вычет оформляется с момента оформления сделки.

- Предельная сумма имущественного вычета в 2018 году осталась неизменной, что означает возможность вернуть 260000 руб.

Так же как и в предыдущие года льгота по случаю приобретения (строительства) жилья не может быть предоставлена налогоплательщику если:

- сделка заключается с гражданином, являющимся взаимозависимым (подробнее об этом в ст.105 НК РФ) в отношении покупателя, например, близкий родственник;

- оплата покупки (строительства) осуществлена денежными средствами других лиц, а также материнским капиталом или с помощью бюджетного финансирования.

Пример 2

Пример 3

Актуальное заявление на имущественный вычет 2018 — образец .

- Заполнение заявления для возврата налога на расчетный (лицевой) счет налогоплательщика с 2018 года не изменены.

- Заявление о подтверждении права на получение имущественных налоговых вычетов с 1 января текущего года согласно письму ФНС РФ от 06.10.2016 г. № БС-4-11/[email protected] имеет рекомендуемую форму заполнения. Скачать бланк заявления можно на у нас на сайте здесь или в налоговой инспекции получить и заполнить на месте при сдаче документов. Заявление о подтверждении права на получение имущественных налоговых вычетов необходимо заполнить при получении компенсации через работодателя.

Согласно предъявляемым требованиям:

- шапка содержит наименование налогового органа и полную информацию о заявителе (Ф.И.О., ИНН, паспортные данные, дата рождения, адрес, телефон);

- текст заявления пишется как просьба о подтверждении права (согласно ст. 220 НК РФ) на получение льготы по НДФЛ с указанием конкретного периода и суммы;

- указываются все работодатели, у которых вы планируете получать имущественный вычет, с их основными реквизитами (ИНН, КПП) и адресом;

- обязательно перечисляются прилагаемые к заявлению документы;

- в конце заявления ставится дата и подпись заявителя с расшифровкой.

Грамотное оформление этого заявления позволит вам сэкономить время и ускорить процесс получения положенной налоговой льготы, что значительно увеличит ваш бюджет.

Рекомендуем обратиться к онлайн консультантам сервиса НДФЛка, они помогут вам оформить налоговый вычет и заполнить все необходимые документы.

Имущественные вычеты по НДФЛ в 2018 году. Способы получения

Вы можете получить имущественный налоговый вычет в 2018 году по НДФЛ одним из существующих способов:

- через органы УФНС в виде ранее уплаченного подоходного налога;

- через работодателя.

Каждый налогоплательщик самостоятельно определяет удобный для него способ получения льготы.

Возврат через органы УФНС

При выборе получения имущественного налогового вычета через налоговые органы в 2018 году вам необходимо подготовить следующий пакет документов:

- справка по форме 2-НДФЛ — имущественный вычет будет перечислен именно в размере удержанного подоходного налога за год (если вы за этот год меняли место работы, вам надо взять такую справку с каждого места);

- документы, способные подтвердить ваше право претендовать на льготу (договор купли — продажи, свидетельство на собственность, выписка из ЕГРП);

- копии чеков, квитанций и прочих платежных документов, способных подтвердить ваши расходы на приобретение имущества;

- заявление на перечисление имущественного вычета на расчетный счет.

При покупке жилья в совместную собственность супругами требуется предоставить копию свидетельства о заключении брака и заявление об определении долей.

Далее по информации из собранных вами документов заполняется декларация на имущественный вычет в 2018 году по форме 3-НДФЛ. Всю подготовленную документацию вместе с декларацией надо предоставить в местную ФНС, которая проведет камеральную проверку в течение 3 месяцев и перечислит по указанным Вами реквизитам положенную сумму.

Оформление возврата через работодателя

При выборе этого варианта вам надо обратиться в местную налоговую службу с оформленным заявлением о подтверждении вашего права на получение имущественных налоговых вычетов по НДФЛ. К нему требуется приложить копии документов, способных подтвердить ваше право получать такую льготу.

Согласно п. 8 ст. 220 НК России орган ФНС выдаст вам уведомление для получения вычета через работодателя, указанного в заявлении. Этот способ дает возможность использовать имущественный налоговый вычет в 2018 году, не дожидаясь окончания налогового периода.

В результате, оградив вас от уплаты НДФЛ, имущественный вычет 2018 года увеличит вашу заработную плату за текущий год на 13 % с момента предоставления уведомления в бухгалтерию работодателя до исчерпания максимальной суммы положенной вам к выплате.

Пример

Имущественный вычет при ипотеке 2018. Основные принципы расчета

Данный имущественный налоговый вычет в 2018 году изменений не претерпел. Если вы приобретаете имущество с использованием ипотечного кредитования, итоговая сумма имущественного вычета складывается из стоимости покупки и уплаченных процентов по ипотеке.

Обратите внимание!

Порядок предоставления имущественного вычета по ипотеке в 2018 году остается прежним и является идентичным порядку оформления и получения основного вычета. Дополнительно к общему пакету документов необходимо приложить следующее:

- заверенную копию кредитного договора с банком;

- справку из банка о размере уплаченных процентов по кредиту;

- копии всех платежных документов (при отсутствии чеков и квитанций допускается предоставление банковской выписки по счету).

В ситуации, когда сумма уплачиваемых процентов по жилищному кредиту небольшая, целесообразно подавать документы на имущественный вычет при ипотеке 2018 года не ежегодно, а за несколько прошедших лет. Тогда вам просто надо включить в подаваемую декларацию все уплаченные проценты за это время.

Пример

В 2015 году вы приобрели квартиру стоимостью 1 млн.200 тысяч рублей в ипотеку. За все время выплатили процентов на сумму 800 тысяч. Ранее вычетом не пользовались. Значит, в 2018 году вы можете подать декларации за три года — 2015, 2016, 2017. Вам вернут 156 тысяч по основному вычету и 104 тысячи по процентам. Но это при условии, что за указанные года, с вас был удержан НДФЛ величиной 260 тысяч. Если сумма подоходного налога меньше, оставшаяся часть вычета перейдет на будущий 2018 год.

Образцы заявлений на имущественный налоговый вычет

Образец №1. В части произведенных расходов, направленных на строительство на территории Российской Федерации

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Заявление

Прошу в соответствии со статьей 220 НК РФ предоставить имущественный налоговый вычет в части произведенных расходов, направленных на:

— новое строительство на территории Российской Федерации____________________

( наименование объекта, размер доли (долей) собственности в объекте, адрес местонахождения объекта)

— приобретение на территории Российской Федерации _______________________________

( наименование объекта, размер доли (долей) собственности в объекте, адрес местонахождения объекта)

в сумме _________ руб. ______ коп.

— погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным на новое строительство (приобретение) на территории Российской Федерации указанного объекта, в сумме _________ руб. _______ коп.

Имущественный налоговый вычет в связи с приобретением (новым строительством) вышеуказанного объекта предоставлялся (не предоставлялся) за _____ год(ы).

Размер предоставленного налогового вычета ______________________ рублей.

К заявлению прилагаю следующие документы*:

— договор купли-продажи квартиры (жилого дома) или договор на приобретение прав на квартиру в строящемся доме (указываются реквизиты договора);

— акт о передаче квартиры (указываются реквизиты акта);

— свидетельство о государственной регистрации права на квартиру или долю (доли) в ней (указываются реквизиты свидетельства) ;

— документы, подтверждающие факт уплаты денежных средств налогоплательщиком ___________________________________________________________

(указываются реквизиты документов)

— письменное заявление о договоренности совладельцев о распределении между ними размера имущественного налогового вычета, если жилье приобретено в общую совместную собственность;

Образец №2. В сумме, израсходованной на приобретение (новое строительство) квартиры, комнаты, жилого дома

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Заявление

Прошу в соответствии со статьей 220 НК РФ подтвердить право на получение имущественного налогового вычета по налогу на доходы физических лиц за 200_ год в сумме __________ рублей, израсходованной на приобретение (новое строительство) квартиры, жилого дома, комнаты или ____ доли (долей) квартиры, жилого дома, комнаты, по адресу:

а также в сумме __________ рублей, направленных на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных и иных организаций Российской Федерации и фактически израсходованным на приобретение (новое строительство) квартиры, жилого дома, комнаты или доли (долей) в них, у налогового агента:_______________________________________________________________________

(полное наименование организации, Ф.И.О. индивидуального предпринимателя)

ИНН налогового агента:__________________________________________________

КПП налогового агента:__________________________________________________

Имущественный налоговый вычет в связи с приобретением (новым строительством) вышеуказанного объекта предоставлялся (не предоставлялся) за _____ год(ы).

Размер предоставленного налогового вычета ______________________ рублей.

К заявлению прилагаю следующие документы*:

— договор купли-продажи квартиры (жилого дома, комнаты) или договор на приобретение прав на квартиру в строящемся доме (указываются реквизиты договора);

— акт о передаче квартиры (указываются реквизиты акта);

— свидетельство о государственной регистрации права на квартиру или долю (доли) в ней (указываются реквизиты свидетельства) ;

— документы, подтверждающие факт уплаты денежных средств налогоплательщиком ___________________________________________________________

(указываются реквизиты документов)

— письменное заявление о договоренности совладельцев о распределении между ними размера имущественного налогового вычета, если жилье приобретено в общую совместную собственность;

Образец №3. В сумме от продажи квартиры, комнаты, дачи, садового домика, земельного участка, иного имущества, находившегося в собственности менее 3 лет(более 3 лет).

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Заявление

Прошу в соответствии со статьей 220 НК РФ предоставить имущественный налоговый вычет за 200_ год в сумме ____ руб. ____ коп. от продажи __________ (жилого дома, квартиры, комнаты, дачи, садового домика, земельного участка, иного имущества), находившегося в собственности менее 3 лет (более 3 лет).

К заявлению прилагаю следующие документы*:

— документы, подтверждающие срок владения имуществом;

— документы, подтверждающие продажу имущества и полученный доход (договоры, платежные документы);

— справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »