Образец приказа об учетной политике ип

Как составить приказ об утверждении и изменении учетной политики

В каждой организации должна быть учетная политика (УП). И не одна, а две: для целей бухгалтерского и для целей налогового учета. Но прежде чем начать работать в соответствии с этим документом, его надо утвердить приказом руководителя. Как составить такое распоряжение, расскажем в статье.

Для чего необходима учетная политика

Ни для кого не секрет, что положения по бухгалтерскому учету предусматривают свои правила отражения доходов и расходов, а НК РФ — свои. Выбранные организацией методы влияют:

- на величину себестоимости продукции, работ и услуг;

- на ее финансовые показатели;

- на размер налогов.

Все это и следует предусмотреть в УП для целей бухгалтерского и налогового учета.

Требование о составлении такого документа регламентируется:

- для целей бухучета: пунктом 2 ПБУ 1/2008 и частью 1 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухучете»;

- для целей налогообложения: статьей 11 НК РФ.

Как утвердить, изменить или дополнить документ

Каждая организация в момент своего создания должна сформировать УП и применять ее последовательно из года в год. Ежегодно формировать и утверждать этот документ не надо. Приказом об учетной политике руководитель определяет дату начала ее применения.

Положения об УП можно оформить одним из двух способов:

- в двух самостоятельных документах. В таком случае каждое положение должно быть утверждено своим распоряжением;

- одним документом с двумя разными разделами: один — по бухгалтерскому, второй — по налоговому учету. Тогда приказ об утверждении УП будет один.

Рассмотрим образцы распорядительной документации, касающейся УП.

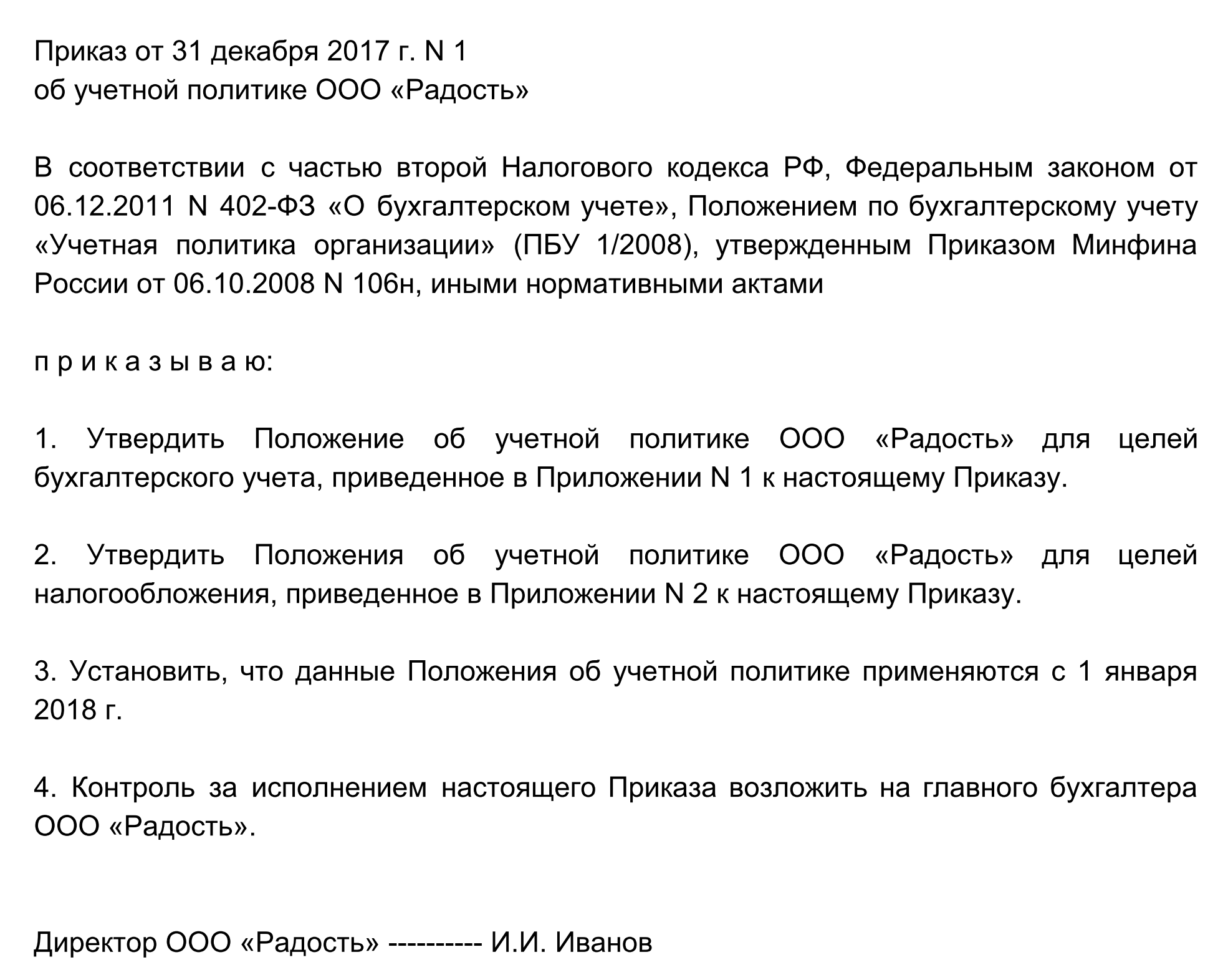

Об утверждении УП

В процессе хозяйственной деятельности организации может возникнуть необходимость внесения дополнений и (или) изменений в бухгалтерскую или налоговую УП, которые также утверждаются распоряжением руководителя.

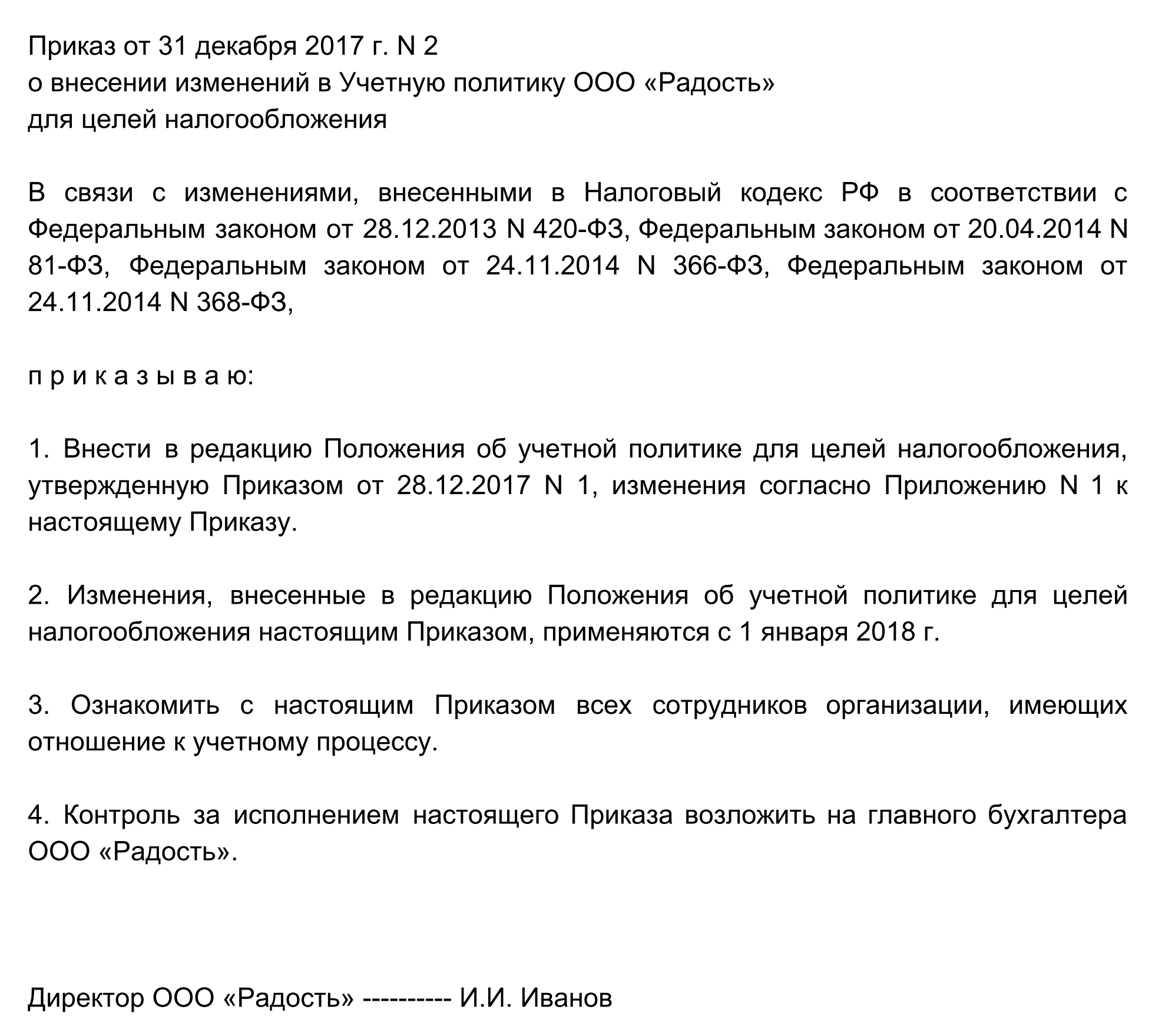

О внесении изменений в УП

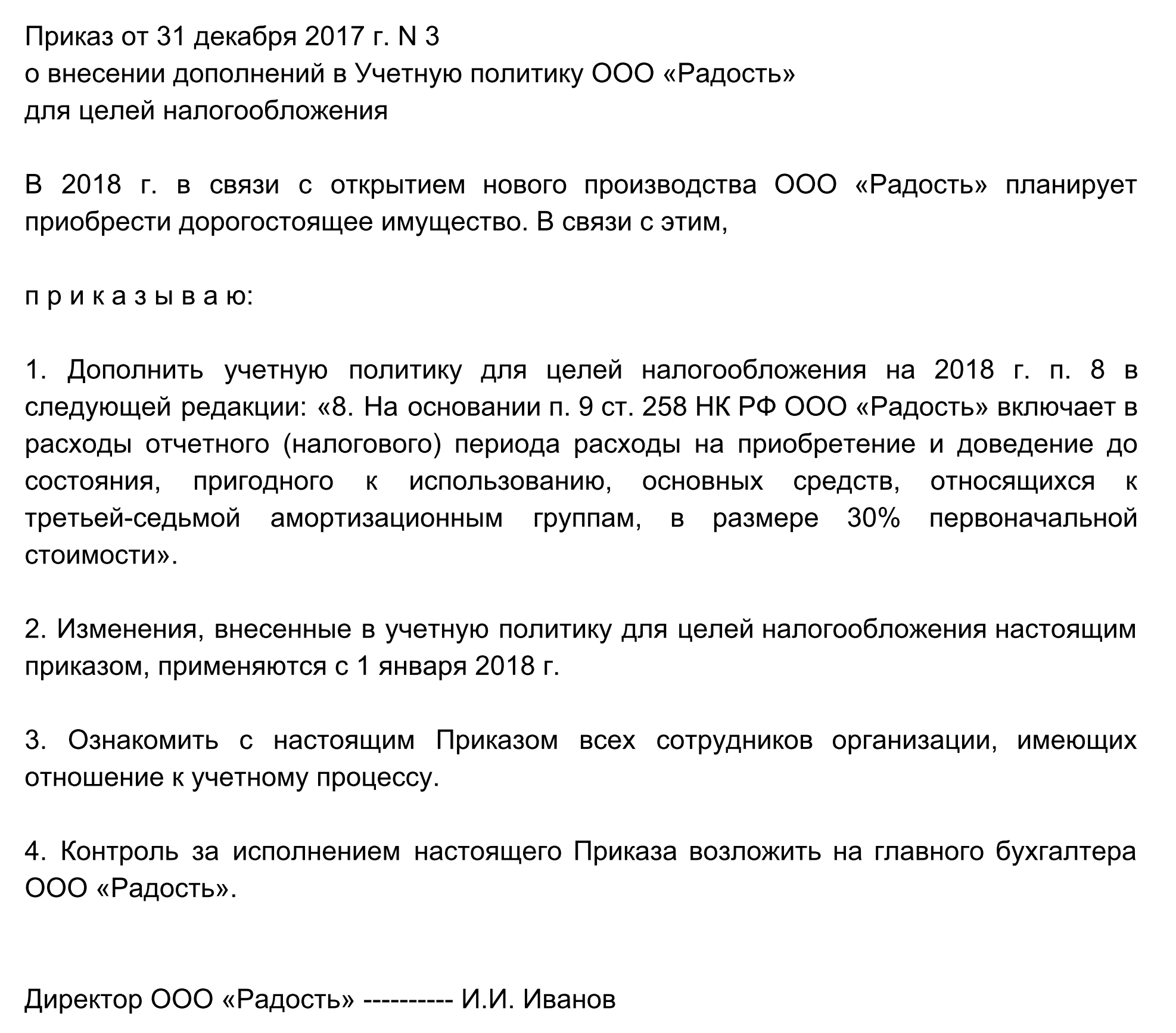

О внесении дополнений в УП

Следует учитывать следующее:

- дополнения в УП вносятся в случае появления у организации новых фактов хозяйственной деятельности, например, помимо оптовой торговли, она начала осуществлять услуги по перевозке грузов. Следовательно, в УП следует отразить порядок учета доходов и расходов в отношении нового вида деятельности. Дополнения в УП вносятся в любое время года и применяются с момента их утверждения (п. 10 ПБУ 1/2008; ст. 313 НК РФ );

- изменения в УП организация может внести по двум причинам: если она решила изменить применяемый ранее способ учета фактов своей хозяйственной жизни или же если в законодательство внесены соответствующие изменения.

Внесенные изменения применяются только с начала года или с момента вступления в силу нормативного акта, который внес коррективы в нормы бухгалтерского и налогового законодательства.

Учетная политика — 2018

Учетная политика — 2018

Похожие публикации

Любая организация должна вести бухгалтерский и налоговый учет, фиксируя способы их ведения в учетной политике. Учетная политика организации создает единую систему учета и документооборота, которой обязаны следовать все сотрудники и подразделения фирмы. Отсутствие учетной политики – грубое нарушение, за которое предприятие могут оштрафовать. Как составить учетную политику на 2018 год, и какие особенности следует учесть – об этом наш материал.

Учетная политика предприятия: общие требования к оформлению

Учетная политика составляется по правилам, установленным законом о бухучете № 402-ФЗ от 06.12.2011, а также ПБУ 1/2008. Кроме того, в каждой отрасли могут действовать свои нормы, влияющие на ее содержание.

В составе учетной политики две части: бухгалтерская и налоговая. Их можно оформить в виде единого документа, состоящего из двух разделов, либо сделать два отдельных положения.

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании. Например, учетная политика 2017 г. должна была быть принята до 31.12.2016г., а документ, утвержденный в 2017 г., вступит в силу лишь с 01.01.2018 г.

Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

«Учетная политика организации» ПБУ 1/2008: изменения

С 06.08.2017 г. в ПБУ 1/2008 «Учетная политика организации» вступили в силу поправки (приказ Минфина РФ от 28.04.2017 № 69н). Его положения включают, в частности, следующие новшества:

- действие ПБУ «Учетная политика» теперь распространяется на всех юрлиц, кроме кредитных и государственных организаций,

- введена норма о самостоятельном выборе способа ведения бухучета, независимо от выбора других организаций, а дочерние общества выбирают из стандартов, утвержденным основным обществом (п. 5.1),

- понятие рациональности ведения бухучета уточнено — бухгалтерская информация должна быть достаточно полезна, чтобы оправдать затраты на ее формирование (п. 6),

- в случаях, если определенный способ ведения бухучета в федеральных стандартах отсутствует, организация разрабатывает его сама, исходя из п.п. 5 и 6 ПБУ 1/2008 и рекомендаций по бухучету, последовательно обращаясь к стандартам МСФО, федеральным (ПБУ) и отраслевым стандартам учета (п. 7.1), а фирмам, ведущим упрощенный бухучет (малые предприятия, некоммерческие организации, участники «Сколково»), при формировании учетной политики достаточно руководствоваться требованиями рациональности (п. 7.2),

Содержание учетной политики организации (ООО)

Положения учетной политики должны отражать:

- перечень нормативных актов, на основании которых компания ведет учет: Закон о бухучете № 402-ФЗ, ПБУ, НК РФ и др.,

- рабочий план счетов, оформленный как приложение к учетной политике,

- должности ответственных за организацию и ведение учета в компании,

- формы применяемой «первички», бухгалтерских и налоговых регистров — унифицированные формы, или самостоятельно разработанные,

- вопросы амортизации – методы начисления, периодичность (ежемесячно, раз в год и т.д.),

- лимиты стоимости основных средств, порядок их переоценки,

- учет материалов, готовой продукции, товаров,

- учет доходов и расходов,

- порядок исправления существенных ошибок и критерии отнесения к ним,

- прочие положения, которые организация сочтет нужным отразить.

Если «бухгалтерская» часть учетной политики организации достаточно универсальна для всех, то налоговая будет отличаться для каждого режима налогообложения, но в любом случае должна содержать:

- информацию о применяемой налоговой системе, а если имеет место совмещение налоговых режимов — порядок ведения раздельного учета,

- каким образом уплачиваются налоги в обособленных подразделениях, при их наличии,

- имеет ли предприятие налоговые льготы, и при каких условиях они действуют.

Учетная политика УСН

Нюансы налоговой учетной политике при «упрощенке» зависят от выбранного объекта: «доходы» (6%), или «доходы минус расходы» (15%).

Применяя УСН «доходы», в налоговой политике следует отразить:

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр — КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

- порядок учета основных средств, метод начисления амортизации,

- состав материальных расходов,

- порядок учета затрат на реализацию (при их наличии),

- признание прошлых убытков в текущем периоде,

- порядок исчисления и уплаты минимального налога,

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Учетная политика ОСНО

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

- порядок признания прямых и косвенных расходов предприятия (кассовый, или метод начисления),

- порядок учета основных средств, применяются ли повышающие коэффициенты при амортизации, амортизационная премия, для каких объектов,

- методы оценки материалов, сырья и товаров,

- формируются ли резервы для равномерного распределения расходов в течение года (отпусков, по сомнительным долгам, на ремонт ОС и др.),

- учет операций с ценными бумагами,

- в каком порядке исчисляется и уплачивается налог на прибыль и авансовые платежи по нему,

- применяемые налоговые регистры и т.д.

Особенности учета НДС при формировании учетной политики стоит указать тем, кто от налога освобожден, или проводит операции, облагаемые по ставке 0% — это касается порядка распределения «входящего» НДС.

Учетная политика: образец

Создать образец учетной политики, который одинаково подходил бы для всех предприятий невозможно. В каждом случае есть свои особенности, зависящие от вида деятельности, применяемого налогового режима и многих других факторов. Учетная политика, пример которой приводится здесь, составлена для предприятия, работающего на ОСНО.

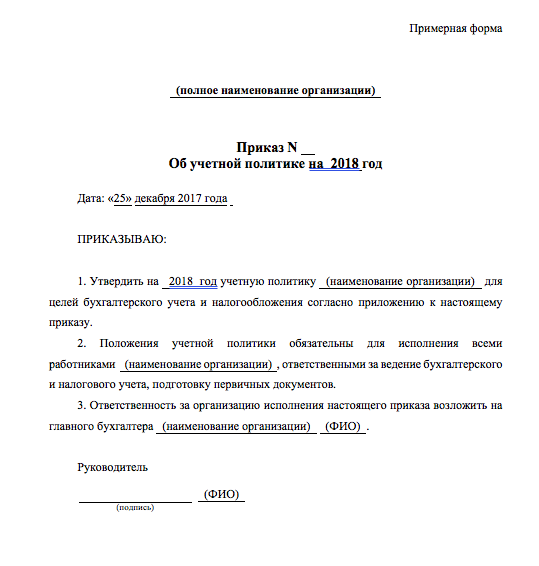

Приказ об утверждении учетной политики на 2018 год: образец

Чтобы утвердить учетную политику в целях налогообложения на 2018 год организации или ИП нужно издать приказ об учетной политике. Приведем образец приказа об утверждении учетной политики в целях налогообложения, который вы можете скачать и скорректировать его для себя.

Приказ про учетную политику

Налоговый кодекс РФ разрешает налогоплательщику выбирать систему налогообложения (например, ООО, УСН или ЕНВД). Однако для определения налоговой базы по выбранному режиму налогообложения предусмотрены различные варианты из применения. Какой из допустимых вариантов применять на практике – решает руководство, бухгалтер организации или ИП. При этом окончательное решение следует писать в учетной политике для целей налогообложения и утвердить приказом об учетной политике.

Типовых образцов учетной политики не существует, поэтому приказ от утверждении учетной политики вы можете составить в произвольной форме. Причем положения учетной политики можно включить или в текст приказа или и оформить в виде приложения к нему (приказу).

Вновь созданная организация и те, которые появились в результате реорганизации, должны утвердить учетную политику в течение 90 дней с момента госрегистрации. Применять этот документ нужно с момента создания новой организации (организации-правопреемника). Такой порядок установлен абзацем 2 пункта 9 ПБУ 1/2008. При этом каких-либо штрафных санкций за нарушение сроков утверждения учетной политики не предусмотрено.

Принятую учетную политику можно и нужно применять последовательно из года в год (ч. 5 ст. 8 Закона от 6 декабря 2011 № 402-ФЗ). То есть утверждать каждый год новый документ не требуется.

Приказ об учетной политике: бланк

Рассмотрим вариант, когда организация или ИП не хочет описывать элементы учетом политики непосредственно в приказе. Тогда саму учетную политику можно прописать в приложении, а сам приказ подготовить как отдельный (самостоятельный) документ. Приведем образец бланки приказа об учетной политике в целях налогообложения на 2018 год.

Образец приказа об утверждении учетной политики: ОСН

Предположим, что организация применяет общую систему налогообложения (ОСНО). Тогда в приказе об учетной политики организации нужно описать методы действий, применительно к налогам, с которыми работает организация в ходе своей деятельности (например, налог на прибыль или НДС). При общей системе налогообложения образец приказа об утверждении учетной политике в целях налогообложения на 2018 год может выглядеть как в нашем примере. Скачать пример приказа об утверждении учетной политики на 2018 год.

Образец приказа об утверждении учетной политики: УСН

Если организация или индивидуальный предпринимает применяет упрощенную систему налогообложения, то учетную политику на 2018 года ей также необходимо утвердить приказом. Соответственно, если организация применяет УСН с объектом налогообложения «доходы», то в учетом политике нужно описать элементы, связанные именно с «доходами». Приведем образец приказа об утверждении учетной политике в целях налогооблодения ООО с объектом «доходы». В данном приказе учетная политика на 2018 года оформлена в качестве приложения к приказу. Скачать образец учетной политики на 2018 год (УСН).

Если же организация применяет систему налогообложения УСН с объектом «доходы минус расходы», то приказом нужно утвердить учетную политику на 2018 год, применительно к этому режиму налогообложения. В качестве примера вы можете взять приказ, об утверждении политики с объектом «доходы».

Образец приказа об утверждении учетной политики: ЕНВД

Если применяете ЕНВД, то в качестве приложения к приказу у вас будет учетная политика в целях налогообложения, касающаяся этого налогового режима. Сам приказ об утверждении учетной политики на 2018 год будет классический, а сама политика, разумеется, будет касаться специального налогового режима при уплате единого налога на вмененный доход в 2018 году. Скачать приказ по учетной политике при ЕНВД на 2018 год.

Форма приказа об утверждении учетной политики

Что должен включать приказ об утверждении учетной политики

Формирование приказа об утверждении учетной политики (УП) — процесс, подчиняющийся внутренним требованиям по разработке и утверждению распорядительной документации общего характера.

В бухгалтерском законодательстве и НК РФ о содержании утверждающего УП приказа ничего не сказано, поэтому:

- структура приказа — стандартная (общепринятая в данной компании) для такого рода документов (заголовок приказа, поясняющая и распорядительная части, подпись руководителя);

- форма приказа — составляется он в произвольном виде с обязательным указанием номера этого документа, его темы и даты;

- содержание приказа — в его тексте могут найти отражение важные для компании аспекты (например, с какой даты вводится УП, указание Ф. И. О. и должности ответственного работника, на которого возлагается контроль за исполнением УП).

О видах приказов общего характера читайте в материалах:

Дата приказа об утверждении учетной политики

Утвердить УП — это означает установить обязательность ее применения для конкретного хозяйствующего субъекта начиная с даты утверждающего документа.

Оформляя приказ об утверждении УП, необходимо учитывать следующие правила:

- вновь образованная компания (составляющая впервые УП) должна успеть разработать и утвердить учетную политику не позднее 90 дней со дня своей госрегистрации (абз. 2 п. 9 ПБУ 1/2008) — УП в таком случае считается применяемой со дня госрегистрации;

- при необходимости внесения изменений в действующую УП приказ о ее утверждении может быть оформлен любой датой текущего года, но вступит в силу такая УП по особым правилам.

Так, измененная УП вступает в силу:

- с 1 января года, следующего за годом создания соответствующего приказа (абз. 1 п. 9 ПБУ 1/2008) — если изменения затронули применяемые компанией методы учета и произошли они по воле самой компании;

- с момента вступления в силу измененных норм законодательства по бухучету — если причиной внесения в УП изменений явились изменения бухгалтерских НПА.

Вышесказанное относится к особенностям определения даты приказа об утверждении УП (или ее изменений) в целях бухучета.

С налоговой УП и утверждающим ее приказом дело обстоит несколько иначе: в НК РФ ничего не говорится о датах утверждения УП вновь образованными компаниями. При этом не следует ориентироваться на 90 дней — норму, установленную для УП в целях бухучета.

К примеру, НК РФ для отдельных налогоплательщиков предусматривает требование об уплате ежемесячных авансовых платежей по налогу на прибыль — таким образом, уже по истечении месяца работы у вновь образовавшейся фирмы должна быть закрепленная в УП методика расчета этих платежей.

Таким образом, вновь созданным компаниям важно как можно скорее сформировать и утвердить УП — уже в течение первого месяца своего существования.

В отношении даты оформления приказа об утверждении новой редакции налоговой УП (при корректировке методов учета по воле компании или в связи с изменениями налогового законодательства) подход к дате приказа аналогичен вышеописанному для бухгалтерской учетной политики.

Кем утверждается учетная политика предприятия

УП утверждает руководитель организации — такое условие установлено законодательством:

- п. 4 ПБУ 1/2008 — для УП в целях бухучета;

- ст. 313 НК РФ — для налоговой УП.

Роль главбуха не менее важная — в его обязанности (помимо прочих) входит процесс формирования УП.

Однако ситуация, когда главбуху потребуется поставить свою подпись под приказом об утверждении УП, возможна, если совпали два обстоятельства:

- УП необходимо утвердить и ввести в действие в компании на законных основаниях;

- руководитель отсутствует, предоставив право подписи распорядительной документации главбуху.

О том, как уполномочить главного бухгалтера на подписание документов за руководителя, читайте в материалах:

Помимо главбуха приказ об утверждении УП вправе подписать любое уполномоченное лицо, если такую обязанность на него возложил руководитель в отдельном приказе или доверенности.

Образец приказа об утверждении учетной политики на 2019 год

Рассмотрим на примере, как составить приказ об утверждении учетной политики (образец).

ООО «Техномаш» получило свидетельство о госрегистрации 01.03.2019. Деятельность начата с этой же даты. По критериям ООО «Техномаш» относится к малому бизнесу и планирует применение общей системы налогообложения.

До начала формирования своей УП руководством ООО «Техномаш» были приняты следующие организационные решения:

- бухучет вести в полном объеме (упрощенные методы учета, возможные для малого бизнеса, не применять);

- сформировать две отдельные полноценные УП — в целях бухучета и в целях налогообложения;

- разработка УП проводится под контролем и при непосредственном участии главбуха в соответствии с графиком, в котором указаны сроки и ответственные за отдельные разделы УП исполнители;

- согласование проекта УП произвести со всеми службами и подразделениями — их предложения и рекомендации рассмотреть не позднее 11.03.2019;

- согласованный проект УП представить на рассмотрение специально созданной комиссии в срок до 15.03.2019 с последующим утверждением руководителем.

После того как УП была разработана, согласована и получила одобрение специально созданной в компании комиссии, был сформирован следующий приказ об утверждении учетной политики:

ИНН 1601003897 КПП 160101001

«Об утверждении учетной политики»

18 марта 2019 года

В соответствии с требованиями ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ и ст. 313 Налогового кодекса РФ

- Утвердить учетную политику:

- в целях бухгалтерского учета (приложение 1);

- в целях налогообложения (приложение 2).

- Применять учетную политику в целях бухучета и налогообложения начиная с 01.03.2019.

- С учетной политикой ознакомить всех причастных работников.

- Руководителям всех подразделений обеспечивать правильное и своевременное исполнение положений учетной политики.

- Контроль за исполнением положений учетной политики возложить на службу внутреннего контроля.

- Контроль за исполнением данного приказа оставляю за собой.

Директор ООО «Техномаш» Иванов Иванов Н. Г.

В рассмотренном примере утверждаются две УП — для целей бухучета и для целей налогообложения. Такой вариант не является единственным: компания вправе оформить одну УП, предусмотрев бухгалтерские и налоговые учетные аспекты в разных главах УП, объединив их единым организационно-техническим разделом. Или предусмотреть иную структуру УП.

В таком случае в приказе об утверждении УП отдельно такие разделы не упоминаются, а утверждается единая УП.

О том, в отношении каких еще видов учета может формироваться учетная политика, читайте в статьях:

Приказ об утверждении учетной политики составляется по форме, принятой в компании, и содержит важные для нее аспекты — дату, с которой обязательно применение учетной политики, ответственных за ее исполнение и контроль лиц.

Учетная политика организации на 2018 год

Бесплатный онлайн-сервис для подготовки учетной политики 2018

Учетная политика 2019

Учетная политика 2017

Учетная политика 2015

Отправка отчетности

Учетная политика 2018

Учетная политика 2016

Учетная политика 2014

Учетная политика для целей налогового учета

Если компания собирается использовать новый «инвестиционный» вычет по налогу на прибыль, то это тоже лучше прописать в приказе об изменении УП. Напомним, с помощью этого вычета с 2018 года можно уменьшать расходы на приобретение и модернизацию ОС.

Учетная политика для ведения бухгалтерского учета

- Положения по бухгалтерскому учету (ПБУ) признаны «федеральными стандартами бухгалтерского учета». Поэтому в бухгалтерской учетной политике необходимо обновить ссылки на ПБУ.

- В учетной политике необходимо прописать способы учета для операций, которые проводит организация (из федерального стандарта, из международного стандарта, из рекомендаций по бухучету или собственный способ).

- Если организация учетную политику формирует по стандартам МСФО, то в приказе на 2018 год нужно прописать, от какого способа отказалась компания и какому правилу в международном стандарте оно противоречит.

Многие ПБУ к 2019 году обещают обновить в соответствии с МСФО. Поэтому уже в 2018 году лучше начинать подготовку к переходу на новые стандарты и утверждению способов ведения бухгалтерского учета аналогичных МСФО.

МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки»

Вы создали, распечатали и положили в папку документ «Учетная политика» компании. Не забудьте настроить программу в соответствии с правилами, прописанными в ней. Как прописать правила «Учетной политики» в бухгалтерской программе Бухсофт: Предприятие.

В 2016 году были внесены изменения в Налоговый кодекс РФ и нормативные акты по бухгалтерскому учету, которые повлияют на работу организаций в 2017 году и, при необходимости, могут быть отражены в учетной политике.

НАЛОГОВЫЙ УЧЕТ

Для целей налогового учета в 2017 г. изменился порядок списания убытков и формирования резервов:

- С 1 января 2017 года организации вправе уменьшить налогооблагаемую базу на сумму убытков не более чем на 50%, при этом срок списания 10-ю годами больше не ограничен.

- В 2017 году организации получают право выбора порядка формирования резерва по сомнительным долгам. Можно выбрать один из вариантов:

- 10% от суммы выручки предыдущего налогового периода.

- 10% от суммы выручки текущего налогового периода.

БУХГАЛТЕРСКИЙ УЧЕТ

Изменить учетную политику для целей бухгалтерского учета в 2017 году могут, в первую очередь, малые и микропредприятия, которые имеют право применять упрощенные способы ведения бухгалтерского учета. Соответствующие поправки в бухгалтерское законодательство были внесены Приказом Министерства Финансов РФ от 16 мая 2016 г. N 64н. Не все изменения одинаково полезны для оптимизации учета, некоторые просто увеличат расхождения между бухгалтерским и налоговым учетом.

Поправки коснулись:

- Оценки товарно-материальных затрат и сопутствующих расходов (ПБУ 5/01 «Учет материально-производственных затрат»):

- Микропредприятия, которые вправе применять упрощенные способы ведения бухгалтерского учета, могут закрепить в учетной политике порядок списания стоимости сырья, материалов, товаров, других затрат на производство и подготовку к продаже продукции и товаров в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления).

Обратите внимание, что аналогичные изменения в Налоговый кодекс РФ внесены не были, товары для целей налогового учета продолжают списываться на расходы по факту реализации, поэтому применение на практике данного способа учета, приведет к расхождениям между налоговым и бухгалтерским учетом. - Организации, которые могут применять упрощенные способы ведения учета, имеют право относить затраты, непосредственно связанные с приобретением материально-производственных запасов, в полной сумме в состав расходов в том периоде, в котором они были понесены;

- Организации, которые вправе применять упрощенные способы ведения учета, могут признавать расходы на приобретение материально-производственных запасов, предназначенных для управленческих нужд, в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления);

- Материально-производственные запасы, которые морально устарели, полностью или частично потеряли свое первоначальное качество, либо текущая рыночная стоимость которых снизилась, отражаются в бухгалтерском балансе на конец отчетного года за вычетом резерва под снижение стоимости материальных ценностей. Организации, которые вправе применять упрощенные методы ведения учета, могут такие резервы не создавать.

- Микропредприятия, которые вправе применять упрощенные способы ведения бухгалтерского учета, могут закрепить в учетной политике порядок списания стоимости сырья, материалов, товаров, других затрат на производство и подготовку к продаже продукции и товаров в составе расходов по обычным видам деятельности в полной сумме по мере их приобретения (осуществления).

- Учета основных средств (ПБУ 6/01):

- В 2017 году можно выбрать период начисления амортизации для основных средств (месяц, квартал, год);

Период «раз в год» выбирать невыгодно в случае, если организация является плательщиком налога на имущество, в течение года будет происходить завышение налоговой базы. - Если производственный или хозяйственный инвентарь был принят к учету как основное средство, организации, применяющие упрощенные способы ведения учета, имеют право списать его единовременно в момент ввода таких объектов в эксплуатацию;

- Организации вправе затраты, связанные с приобретением, сооружением и изготовлением объектов основных средств, включать в состав расходов по обычным видам деятельности в полной сумме в том периоде, в котором они были понесены, а не относить на первоначальную стоимость объекта. При выборе этого способа учета в первоначальную стоимость включается только цена продавца и затраты на монтаж.

- В 2017 году можно выбрать период начисления амортизации для основных средств (месяц, квартал, год);

- Учета нематериальных активов (ПБУ 14/ 2007)

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, могут признавать расходы на приобретение (создание) объектов, которые подлежат принятию к бухгалтерскому учету в качестве нематериальных активов, в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления.

Обратите внимание! В налоговом учете никаких изменений в части списания НМА нет, и они будут по-прежнему списываться через начисление амортизации.

Произошедшие изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2017, обновлены ссылки на нормативные законы и приказы. Форма Учетной политики позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

Информационным сообщением от 02.08.2017 N ИС-учет-9 Минфин России рассказал, что с 6 августа 2017 года его же приказ от 28.04.2017 N 69н изменил правила формирования учетной политики:

- когда утвержденные основным обществом стандарты бухгалтерского учета обязательны к применению его дочерним обществом, последнее формирует свою учетную политику исходя из стандартов бухгалтерского учета основного общества;

- когда следование общему порядку приводит к недостоверному представлению финансового положения такой организации, можно отступить от общего порядка формирования учетной политики организации;

- учетную политику организации можно формировать по МСФО и по российским правилам;

- содержание требования рациональности;

- введена обязанность раскрывать досрочное применение федеральных стандартов бухгалтерского учета и отменена обязанность раскрывать в отчетности отдельные факты (в том числе, факт неприменения утвержденного и опубликованного, но еще не вступившего в силу нормативного правового акта по бухгалтерскому учету).

В 2015 году были внесены изменения в Налоговый кодекс РФ, которые повлияют на работу организаций в 2016 году и должны быть отражены в учетной политике:

- Для налогового учета амортизируемым признается имущество с первоначальной стоимостью свыше 100 000 рублей (п. 1 ст. 256 НК РФ в ред. от 08.06.2015 №150-ФЗ). С учетом этого же критерия определяется стоимость основного средства для отнесения его к амортизируемому имуществу (п. 1 ст. 257 НК РФ в ред. от 08.06.2015 №150-ФЗ). Эти требования применяются к основным средствам, введенным в эксплуатацию начиная с 1 января 2016 года. Для имущества, введенного в эксплуатацию ранее этой даты, сохраняются прежние критерии по стоимости (более 40 тыс. руб).

- Для целей налога на прибыль с 10 до 15 миллионов рублей увеличен лимит среднеквартальной суммы доходов от реализации, определяемой за предыдущие четыре квартала. При превышении данного лимита организация обязана перейти на уплату ежемесячных авансовых платежей, которые необходимо перечислять не позднее 28 календарных дней с даты окончания отчетного периода (п. 3 ст. 286 НК РФ в ред. от 08.06.2015 №150-ФЗ).

- Если в 2016 году выручка превысит 79,74 миллионов рублей, то налогоплательщик не сможет применять УСН (Приказ Минэкономразвития России от 20.10.2015 N 772).

Данные изменения налогового и бухгалтерского законодательства включены в учетную политику Бухсофт на 2016, обновлены ссылки на нормативные законы и приказы. Форма Учетной политики позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

Начало 2015 года, как и каждого отчетного года, связано для бухгалтера с обязанностью сформировать приказ об учетной политике предприятия. В 2014 году были внесены поправки в Налоговый кодекс РФ, которые повлияют на работу организаций в 2015 году и должны быть отражены в учетной политике:

- Начиная с 1 января 2015 года из Налогового кодекса исчезнет понятие суммовой разницы (рассчитывались, в тех случаях, когда счет выставлен в валюте, а оплата произведена в рублях), теперь это будет частный случай расчета курсовой разницы. Определение, сроки и порядок расчета курсовых разниц в бухгалтерском и налоговом учете с 2015 года совпадают (п.11 ст. 250, п.8 ст. 271, п.10 ст. 272 НК РФ);

- С 1 января 2015 года в налоговом учете перестает действовать метод ЛИФО (метод оценки товаров исходя из стоимости последних по времени приобретений). Теперь и в бухгалтерском, и в налоговом учете будут действовать три метода – по средней стоимости, по стоимости единицы запасов, по методу ФИФО (п.8 ст. 254 НК РФ);

- Появится возможность выбирать порядок списания неамортизируемого имущества – единовременно или в течение нескольких периодов (линейным способом или пропорционально объему выпущенной продукции). Это особенно актуально при учете спецодежды и специнструмента, которые сейчас в бухгалтерском и в налоговом учете списываются по разным правилам. Изменения внесены в п.1 ст. 254 НК РФ;

- Произошло сближение налогового и бухгалтерского учета в части убытка от переуступки права требования. Раньше первая половина убытка учитывалась во внереализационных расходах на дату уступки права требования, вторая половина – через 45 календарных дней с даты уступки (п.2 ст. 279 НК РФ). С 1 января 2015 года весь убыток можно будет учесть в момент уступки права требования (новая редакция п.2 ст. 249 НК РФ);

- С 1 января в расходах можно будет учитывать стоимость безвозмездно полученного имущества (стоимость определяется как сумма дохода организации исходя из рыночных цен на безвозмездно полученное имущество, оценка должна быть документально подтверждена). Изменения внесены в п.2 ст. 254 НК РФ

Произошли изменения в законе о страховых взносах (Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 04.06.2014)). При организации налогового учета в части начисления и уплаты взносов в фонды в 2015 году их нужно скорректировать с учетом изменения тарифов (окончен срок действия некоторых льготных тарифов) и предельных сумм налоговой базы для исчисления страховых взносов.

Эти и многие другие изменения налогового и бухгалтерского законодательства включены в учетную политику «Бухсофт» на 2015, форма которой позволяет сформировать актуальный и полный документ, раскрывающий особенности учетной политики вашей организации!

Учетная политика Образец Приказа

Приказ об учетной политике организации

Учетная политика вводится в действие приказом руководителя.

Учетная политика вводится в действие приказом руководителя.

Формы документов и регистров с соблюдением всех требований законодательства должны быть приведены в приложениях к утверждаемой ежегодно учетной политике.

Документы, содержащиеся в альбомах унифицированных форм, которые будут использоваться организацией наряду с разработанными самостоятельно, достаточно просто упомянуть.

Формы самих документов не нужно прилагать к учетной политике, за исключением тех случаев, когда организация дорабатывает документ в соответствии с собственными нуждами.

Налогоплательщик сам определяет порядок ведения налогового учета в учетной политике.

Налоговые инспекции и иные органы не вправе устанавливать обязательные формы документов налогового учета.

Система налогового учета организуется налогоплательщиком самостоятельно исходя из принципа последовательности применения норм и правил налогового учета, и применяется последовательно от одного налогового периода к другому.

Приказ об учетной политике организации

ПРИКАЗ N ____

Об учетной политике организации на 201__ год

для

целей бухгалтерского учета

г.__________________ «____» ___________201 г.

На основании и в соответствии с Федеральным законом «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98)

ПРИКАЗЫВАЮ:

I. Принять на 20___ год следующую учетную политику:

1. Износ по основным средствам начислять:

— линейным способом — по основным средствам, относящимся к группам;

— способом уменьшаемого остатка — по основным средствам, относящимся к группам.

2. Произвести до 31.12.20__ переоценку основных средств по следующим группам объектов: _______________.

3. При выбытии остаточную стоимость основных средств формировать на счете 01.

4. Стоимость нематериальных активов погашать ___________ способом исходя из норм, определенных с учетом срока полезного использования. Если срок полезного использования нематериального актива документацией не определен, то он устанавливается приказом руководителя.

Отражать начисление амортизации с применением (без применения) счета 05 «Амортизация нематериальных активов».

5. Затраты на ремонт основных средств включать в себестоимость продукции по фактическим затратам.

6. Операции по заготовлению и приобретению материальных ценностей отражать в бухгалтерском учете с использованием (без использования) счетов «Заготовление и приобретение материалов» и «Отклонение в стоимости материалов».

7. Стоимость материальных запасов, списываемых в производство, определять по методу ________________.

8. Организовать учет затрат на производство.

Затраты на производство каждого вида продукции собирать по дебету счета 20 «Основное производство» на отдельных субсчетах.

Затраты общепроизводственного назначения собирать по дебету счета 25 «Общепроизводственные расходы» и в конце отчетного периода данные расходы распределять между видами продукции, учтенными на отдельных субсчетах по счету 20, пропорционально заработной плате основных рабочих. Незавершенное производство оценивается методом инвентаризации по фактическим производственным затратам.

Коммерческие (издержки обращения) и управленческие расходы признавать в себестоимости проданной продукции полностью в отчетном периоде их признания в качестве расходов по обычным видам деятельности.

Общехозяйственные расходы распределять пропорционально выручке от реализации продукции (работ, услуг).

9. Учет готовой продукции осуществлять на счете 43 «Готовая продукция» по фактической себестоимости.

10. Сроки и направление списания расходов будущих периодов определять на основании условий, в соответствии с которыми произведены данные расходы, и действующего законодательства, а при необходимости — приказа руководителя предприятия.

11. Товары учитывать по покупной стоимости.

12. Расходы по заготовке и доставке товаров учитывать в составе покупной стоимости товаров.

15. Переводить долгосрочную кредиторскую задолженность (по кредитам и займам) в краткосрочную с момента, когда по условиям договора до возврата основной суммы долга осталось 365 дней.

16. Периодичность и порядок распределения дивидендов определять собранием акционеров (участников).

II. Главному бухгалтеру:

1. Обеспечить ведение бухгалтерского учета в полном соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, Планом счетов бухгалтерского учета и другими действующими нормативными актами в области методологии бухгалтерского учета.

2. Обеспечить своевременное и полное представление необходимой отчетности заинтересованным пользователям в соответствии в действующим законодательством.

3. При ведении бухгалтерского учета обеспечить возможность оперативного учета изменений действующего законодательства.

4. При формировании затрат на производство продукции (работ, услуг) руководствоваться ПБУ 10/99.

5. Обеспечить возможность достоверного определения налогооблагаемой базы для расчета с бюджетом и внебюджетными фондами по установленным налогам и прочим платежам в соответствии с действующим налоговым законодательством.

6. Обеспечить с 01.01.20__ переход на новый План счетов.

7. Руководствуясь новым Планом счетов, разработать рабочий план счетов бухгалтерского учета для отражения необходимых коммерческих и финансово-хозяйственных операций.

8. Обеспечить введение самостоятельно разработанных с учетом специфики деятельности учетных регистров, которые будут использоваться при осуществлении бухгалтерского учета (в случае необходимости).

9. Установить необходимую и пригодную систему учетных регистров, определив их перечень, построение, последовательность, технику и взаимосвязь производимых в них записей. До 31 декабря 20__ г. ознакомить с новым порядком исполнителей.

III. Контроль за исполнением настоящего приказа возлагаю на себя.