Как рассчитать автомобильный налог

Как рассчитать транспортный налог в 2018 году?

Добрый день, уважаемый читатель.

Сегодня речь пойдет о том, как рассчитать транспортный налог для любого автомобиля.

Некоторые автовладельцы могут поставить под сомнение саму идею расчета налога, сославшись на то, что налоговая инспекция итак присылает квитанции на уплату транспортного налога, поэтому самому сидеть с калькулятором — занятие бесполезное.

На самом деле это не так. Информация о том, как рассчитать транспортный налог, может пригодиться Вам при покупке нового автомобиля. Согласитесь, лучше заранее знать, сколько будет стоить содержание Вашего автомобиля впоследствии.

Кроме того, в некоторых случаях бывает полезно проверить, правильно ли налоговая составила квитанцию для оплаты. Ведь ошибки в начисление налога встречаются довольно часто.

Особенности уплаты транспортного налога в 2018 году

Рассмотрим основные особенности уплаты транспортного налога:

1. Транспортный налог уплачивается один раз в год за предшествующий год. Если Вы владеете автомобилем не полный год (например, купили в феврале или продали в ноябре), то налог Вы будете платить только за те полные месяцы, в течение которых автомобиль был у Вас в собственности (в примерах — 11 месяцев).

Например, налог за 2017 год нужно заплатить в 2018 году.

Срок уплаты налога — 1 декабря. Однако если первое декабря является выходным днем, то срок переносится на следующий рабочий день.

Например, в 2018 году 1 декабря — суббота, поэтому налог можно оплатить до 3 декабря.

2. Владельцы некоторых транспортных средств освобождаются от уплаты транспортного налога. Полный перечень исключений Вы найдете в статье 358 части 2 налогового кодекса:

2. Не являются объектом налогообложения:

.

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

.

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

3. Размер транспортного налога зависит от:

- мощности автомобиля,

- региона, где автомобиль зарегистрирован,

- от возраста транспортного средства.

Как рассчитать транспортный налог на машину?

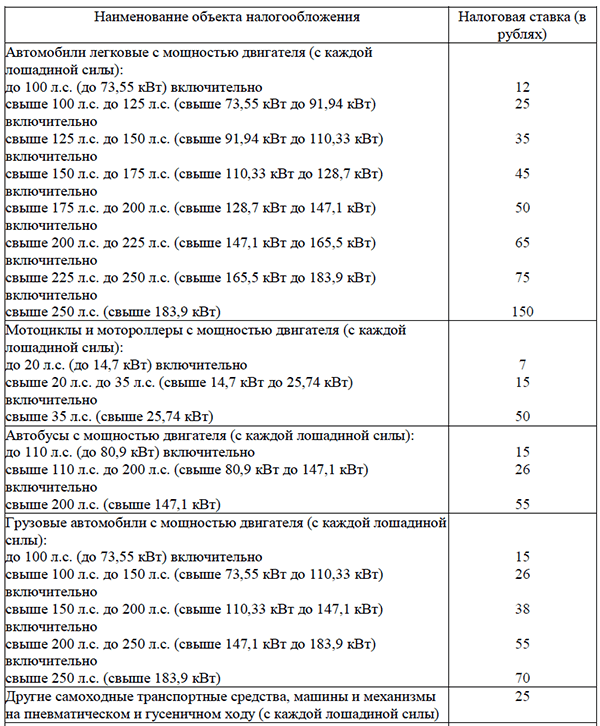

Итак, для расчета размера транспортного налога в 2019 году в Налоговом кодексе предусмотрена специальная таблица:

Как рассчитывается транспортный налог?

Порядок и сроки уплаты транспортного налога на 2016-17 утверждены законом г. Москвы от 09.07.2008 № 33 «О транспортном налоге» (с соответствующими изменениями и дополнениями, действующими в 2017 г.).

Ежегодно россияне платят транспортный налог за владение такими транспортными средствами:

- автомобиль;

- мотоцикл;

- мотороллер;

- автобус;

- самоходная машина;

- самолёт;

- вертолёт;

- теплоход;

- яхта;

- парусное судно;

- катер;

- снегоход;

- мотосани и любые другие транспортные средства.

Как рассчитывается налог?

Транспортный налог для автомобилей и мотоциклов зависит от:

— Числа лошадиных сил. Эти параметры указываются в технических документах на транспорт, в ПТС и в свидетельстве о регистрации;

— Времени владения. Обычно транспортный налог платится за предыдущий календарный год. Если транспортное средство было зарегистрировано на весь год, то величина принимается равной единице. Если вы владели им только часть года, то период определяется как отношение числа полных месяцев, в течение которых ТС было зарегистрировано на вас, к числу календарных месяцев в году.

— Доли в праве собственности. Если собственник один, доля в праве принимается за единицу, если несколько, то для конкретного налогоплательщика берётся его часть (1/2, 1/3 и т. п.);

— Налоговой ставки, которая устанавливается законами субъектов РФ на основе федеральных ставок. Ставки можно посмотреть в законе того субъекта РФ, где состоит на учёте ваше ТС. Если такой закон в вашем регионе не принят или ставки в нём не установлены, то применяются ставки, указанные в Налоговом кодексе РФ (п. 1 ст. 361 НК РФ).

Чтобы рассчитать транспортный налог в г. Москве, необходимо мощность автомобиля (в л. с.) умножить на ставку налога.

Наименование объекта налогообложения

Налоговая ставка (в рублях) на 2015-2016 и 2017 годы

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

Как рассчитывается налог на автомобиль по лошадиным силам

Многие автомобилисты считают самостоятельный подсчёт с калькулятором транспортного налога занятием бесполезным, так как квитанции с точно указанной суммой оплаты ежегодно приходят каждому из них от налоговой службы. Но часто при приобретении нового автомобиля бывает очень полезно знать о том, как рассчитать налог на машину. Так можно точно высчитать, какие средства необходимо будет тратить на его содержание в дальнейшем.

Многие автомобилисты считают самостоятельный подсчёт с калькулятором транспортного налога занятием бесполезным, так как квитанции с точно указанной суммой оплаты ежегодно приходят каждому из них от налоговой службы. Но часто при приобретении нового автомобиля бывает очень полезно знать о том, как рассчитать налог на машину. Так можно точно высчитать, какие средства необходимо будет тратить на его содержание в дальнейшем.

Правила расчёта транспортного налога

Есть пара факторов, от которых в любом случае будет зависеть сумма налога на автомобиль. Это, во-первых, мощность двигателя вашего ТС, а во-вторых, регион, в котором проживает его владелец. В ряде случаев регионы устанавливают собственные дополнительные коэффициенты в зависимости от возраста ТС.

Есть пара факторов, от которых в любом случае будет зависеть сумма налога на автомобиль. Это, во-первых, мощность двигателя вашего ТС, а во-вторых, регион, в котором проживает его владелец. В ряде случаев регионы устанавливают собственные дополнительные коэффициенты в зависимости от возраста ТС.

Рассмотрим влияние на транспортный налог мощности мотора автомобиля. Налоговый кодекс РФ определяет следующие ставки налога на авто по мощности двигателя:

- 2,5 р. за 1 л. с. для ТС с мотором до 100 л. с.;

- 3,5 р. – для ТС от 100 до 150 л. с.;

- 5 р. – для ТС от 150 до 200 л. с.;

- 7,5 р. – для ТС от 200 до 250 л. с.;

- 15 р. для ТС, двигатели которых мощнее 250 л. с.

Вроде всё просто – взял из списка необходимое для своего автомобиля значение налога на 1 л. с., умножил на количество сил «под капотом» и получил точную величину транспортного налога. Однако каждому региону РФ в законодательстве прописана возможность на собственное усмотрение повышать или понижать ставку в десятикратном размере.

Ставки транспортного налога по регионам РФ

В некоторых субъектах налоги на авто по лошадиным силам могут быть вообще нулевыми для моторов до 150 л. с., а в некоторых – достигать 25 р. за 1 л. с. даже для самых недорогих авто. Так, для машин с моторами до 73,55 кВт или 100 л. с. ставка налога в Пермском крае, республике Башкортостан, Сахалинской, Вологодской областях достигла максимального значения в 25 р.

Невысокие ставки в районе 5-6 рублей в 2018 году установлены в таких регионах, как Калужская, Томская, Кемеровская обл., Чукотский автономный округ, Калининградская область, Республика Коми, Красноярский, Забайкальский край, Хакасия, Северная Осетия. В Оренбургской области ставка на авто до 100 л. с. равна нулю. А в таких регионах, как Ханты-Мансийский, Ненецкий автономный округ, а также Чеченская республика нулевые ставки налога установлены и на ТС с двигателем до 150 л. с.

Особенности транспортного налогообложения

Статья 362 Налогового кодекса даёт чёткие разъяснения касательно сроков и порядка уплаты транспортного налога. Его исчисление производится налоговыми органами, причём все необходимые сведения должны предоставляться им непосредственно после регистрации ТС в ГИБДД самими же сотрудниками Госавтоинспекции. Оплата производится, когда приходит налог на машину в виде письма с уведомлением.

Статья 362 Налогового кодекса даёт чёткие разъяснения касательно сроков и порядка уплаты транспортного налога. Его исчисление производится налоговыми органами, причём все необходимые сведения должны предоставляться им непосредственно после регистрации ТС в ГИБДД самими же сотрудниками Госавтоинспекции. Оплата производится, когда приходит налог на машину в виде письма с уведомлением.

Так было до 02.05.2014 г. Тем же, кто приобрёл ТС после вступления в силу ФЗ №52, вносящего изменения в соответствующие главы налогового кодекса, информацию в налоговую инспекцию по месту жительства придётся подавать уже самостоятельно. Если этого не сделать, то уведомления приходить не будут, при этом неуплата налога наказывается 20%-м штрафом от суммы задолженности. Сведения в налоговую необходимо предоставить до 31 декабря 2016 года, если ТС было приобретено в мае 2015, т. е. до конца года с истекшим налоговым периодом.

Легко узнать, числится ли в вашей собственности автомобиль, за который должен взиматься транспортный налог, можно на сайте ФНС. Информация является конфиденциальной, поэтому для организации доступа в личный кабинет нужно будет посетить вашу местную налоговую инспекцию, взяв с собой ИНН и паспорт. Там вам вас зарегистрируют в базе и дадут логин и пароль к странице с вашими личными данными.

О том, когда платится транспортный налог, вам беспокоиться не стоит. В разных регионах уведомления заказными письмами владельцам автомобилей могут присылаться в разные сроки, но в большинстве случаев не ранее ноября. То есть налог за 2015 год вы должны будете оплатить после наступления 1 ноября 2016 года. Отправление письма — н/м чем за 30 дней до срока платежа. Налоговый период – 1 год. Если вы владели автомобилем менее года, то сумма будет высчитываться помесячно.

Видео: Юрист о том как рассчитывать транспортный налог

Налоги на дорогие автомобили

С автомобилей от 3 млн. рублей в нашей стране взимается налог с дополнительным повышающим коэффициентом «на роскошь». О том, какие автомобили попадают под налог на роскошь, можно узнать из официального списка Минпромторга. По сравнению с прошлым годом список увеличился в 1,5 раза из-за падения курса рубля и повышения стоимости иномарок.

С автомобилей от 3 млн. рублей в нашей стране взимается налог с дополнительным повышающим коэффициентом «на роскошь». О том, какие автомобили попадают под налог на роскошь, можно узнать из официального списка Минпромторга. По сравнению с прошлым годом список увеличился в 1,5 раза из-за падения курса рубля и повышения стоимости иномарок.

Сейчас там уже находится 279 моделей ТС:

- До 165 наименований с прежних 100 увеличилось количество автомобилей в категории от 3 до 5 млн. рублей. Коэффициент для них установлен на отметке 1,5 для ТС возрастом менее 1 года, 1,3 – от 1 до 2 лет и 1,1 – если ТС не старше трёх лет.

- До 72 в текущем году с прежних 49 увеличилось число люксовых автомобилей в категории 5-10 млн. рублей. Здесь коэффициент равен 2 для всех автомобилей моложе 5 лет.

- До 17 с 13 возросло количество моделей стоимостью 10-15 и более млн. рублей. При этом в категории 10-15 млн. рублей повышающий коэффициент равен 3 для автомобилей моложе 10 лет. Для автомобилей свыше 15 млн. рублей тот же трёхкратный коэффициент будет действовать в течение 20 лет с момента выпуска.

Можно легко посчитать, что чем старше люксовый автомобиль, тем меньший повышающий коэффициент будет учитываться при расчёте транспортного налога.

Можно ли избежать уплаты транспортного налога

Многие автомобилисты, особенно владельцы люксовых моделей с «табуном лошадей» под капотом, да что уж говорить, и простые автовладельцы хотели бы избежать уплаты транспортного налога. Для первой категории законными способами это сделать вряд ли получится, а владельцы относительно недорогих ТС ниже могут узнать, как не платить налог на автомобиль или существенно уменьшить его сумму.

Многие автомобилисты, особенно владельцы люксовых моделей с «табуном лошадей» под капотом, да что уж говорить, и простые автовладельцы хотели бы избежать уплаты транспортного налога. Для первой категории законными способами это сделать вряд ли получится, а владельцы относительно недорогих ТС ниже могут узнать, как не платить налог на автомобиль или существенно уменьшить его сумму.

Несколько вполне законных способов:

- Оформить ТС на одного из членов многодетной семьи. Если в ней три и более ребёнка, то за один автомобиль, оформленный на одного из родителей, дорожный налог не взимается, при этом мощность ТС не лимитируется.

- Можно оформить автомобиль на какого-нибудь родственника, имеющего соответствующие льготы – ветерана боевых действий, инвалидов 2-й и 1-й групп. При этом мощность двигателя ТС не должна превышать 150 л. с.

- Дефорсировать двигатель у официального дилера после подачи соответствующего заявления в ГАИ. После занижения мощности мотора в заявлении ставится соответствующая отметка. Далее производятся замеры на стенде в НАМИ и вносятся изменения в ПТС.

Словом, подсчитать величину транспортного налога несложно, зная ставку в собственном регионе. Если письма из налоговой не приходят длительное время, не ждите начисления штрафов – лучше обратитесь в местную инспекцию, ведь после накопления задолженности в 10 000 рублей вы можете столкнуться с невозможностью пересечении границы и другими проблемами.

Калькулятор транспортного налога

Данный калькулятор создан для того, чтобы облегчить человеку задачу по определению суммы налогового платежа, которую он должен заплатить за владение зарегистрированным ТС. Этот вид налогового сбора оплачивают все собственники, как физические, так юридические лица. Уплата транспортного налога является обязательным условием для владельца ТС, даже при условии если он его не использует.

Последние изменения

- С 1 января 2018 года применяется единый повышающий коэффициент для автомобилей стоимостью от 3 до 5 млн. руб. и он равен 1,1. Ранее этот коэффициент зависел от года выпуска автомобиля.

- С 2014 года введен повышающий коэффициент для автомобилей стоимостью выше 3 млн рублей.

Как расчитать транспортный налог?

Для того чтобы рассчитать транспортный налог вам необходимо ввести некоторые данные, а именно:

- регион, где зарегистрировано ТС;

- период, за который необходимо провести расчёт;

- тип ТС;

- мощность двигателя ТС.

Расчет транспортного налога достаточно прост: вам необходимо умножить показатель налоговой ставки на мощность вашего ТС, измеряемую в лошадиных силах. Если вам необходимо просчитать налоговую сумму за период меньший чем один года, то полученный результат умножает на необходимое количество месяцев и делится на количество месяцев в году.

Рассчитывая транспортный налог, помните о некоторых нюансах. К ним относятся:

- Период, за который высчитывается сумма, определяется с момента постановки ТС на учёт.

- Данный налог взимается со всех владельцев зарегистрированных ТС, которые оборудованы двигателем, например, легковой и грузовой автомобиль, автобусы, самолеты, катера, лодки и др.

- Показатель налоговой ставки зависит от региона страны. В зависимости от мощности двигателя и типа ТС, субъекты РФ в законодательном порядке устанавливают ставку рассчитываемого налога. Наряду с этим эти субъекты имеют полномочия устанавливать льготы по транспортному налогу. Перед оплатой внимательно ознакомьтесь с их перечнем. Если в нём указан ваш социальный статус, обратитесь в налоговые органы по месту регистрации ТС с заявлением о предоставлении льгот. К нему стоит приложить документальное подтверждение наличия у вас льгот (копии документов). На основании предоставленных оригиналов они будут заверены должностными лицами ФНС. Это позволит вам в последующем воспользоваться льготами и учесть их при расчёте транспортного налога.

Повышающие коэффициенты для дорогих автомобилей

Повышающие коэффициенты предусмотрены только для автомобилей стоимость выше 3 000 000 руб. Значения коэффициентов представлены в таблице:

Транспортный налог: расчет налога на авто, ставки

Если у компании на балансе числиться автомобиль, она должна платить транспортный налог. Посмотрите, как рассчитать налог на авто, по какой ставке сделать расчет, какой срок уплаты и подачи отчетности. Подробный пример расчета налога на машину поможет быстрее разобраться.

Как рассчитать налог на транспортное средство в 2017 году

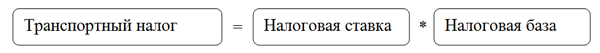

Для того чтобы рассчитать транспортный налог, который иногда еще называют дорожным налогом на машину, в 2017 году необходимо воспользоваться следующей формулой:

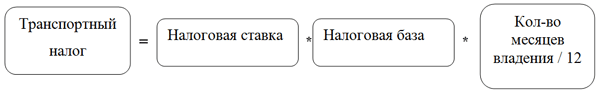

Если компания владеет авто менее года, тогда расчет делайте по следующей формуле:

Повышающие коэффициенты для расчета транспортного налога

Если ваш автомобиль включен в перечень легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2017 года, то при расчете транспортного налога в 2017 году необходимо будет использовать повышающий коэффициент. Этот перечень вы можете скачать ниже по ссылке, а также ознакомится с ним на сайте Минпромторга России.

Соответственно суммы налога, полученные по формулам, указанным выше, нужно будет увеличить на коэффициент от 1,1 до 3 в зависимости от стоимости авто и года выпуска.

Важно! Повышающий коэффициент применяется только исходя из информации Минпромторга России и не зависит от фактических затрат компании на покупку авто. Если компания купила машину по цене выше 3 млн. руб., но ее нет в перечне, то повышающий коэффициент по транспортному налогу в 2017 году не применяется. И наоборот, если затраты на покупку авто меньше 3 млн., но в перечне этот автомобиль есть – применяйте повышающий коэффициент.

В 2017 году установлены следующие повышающие коэффициенты для налога на авто:

Средняя стоимость легкового автомобиля

Срок, который прошел с года выпуска авто

от 3 млн. до 5 млн рублей включительно

от 1 года до 2 лет

не более 1 года

от 5 млн. до 10 млн.рублей включительно

от 10 млн. до 15 млн. рублей включительно

не более 10 лет

от 15 млн. рублей

не более 20 лет

Как определить налоговую базу по транспортному налогу

Для разных видов транспорта налоговая база определяется по-разному. Но для определения налога на автомобиль необходимо использовать показатель мощности двигателя транспортного средства в лошадиных силах.

Если мощность двигателя указана в киловаттах, переведите киловатты в лошадиные силы исходя из равенства 1кВт = 1,35962 л.с.

Информация о количестве лошадиных сил содержится в документах на транспортное средство.

Ставки транспортного налога

Ставки транспортного налога устанавливаются каждым субъектом РФ самостоятельно. В статье 361 НК РФ определены значения для каждого транспортного средства. При этому каждому субъекту РФ дано право увеличить или уменьшить их размер, но не более чем в 10 раз.

Посмотрите ниже ставки транспортного налога на легковые авто по НК РФ:

Наименование объекта налогообложения

Налоговая ставка (в рублях)

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

свыше 35 л.с. (свыше 25,74 кВт)

Скачайте полный перечень актуальных налоговых ставок на авто, установленных НК РФ, по ссылке ниже.

Например, ставки в 2017 году в Москве установлены Законом г. Москвы «О транспортном налоге» от 09.07.2008 № 33 в следующих размерах:

Порядок уплаты и предоставления отчетности

Срок уплаты налога и авансовых платежей по налогу на авто устанавливают власти регионов. Поэтому бухгалтер должен посмотреть закон субъекта РФ, в котором машина поставлена на учет. Или проверить сроки на официальном сайте ФНС России.

Например, в Москве транспортный налог уплачивается 1 раз в год не позднее 5 февраля года, следующего за отчетным. Таким образом, компании, чьи авто зарегистрированы в Москве, должны заплатить налог за 2017 года не позднее 5 февраля 2018 года.

А вот срок сдачи налоговой декларации по транспортному налогу установлен для всех один – 1 февраля года, следующего за отчетным. Значит, декларацию по транспортному налогу за 2017 год подайте не позднее 1 февраля 2018 года.

Пример. Расчет транспортного налога за 2017 год

В собственности компании 2 автомобиля:

Volvo xc90 D4 с дизельным двигателем, мощностью 185 л.с., 2010 года выпуска. В собственности более 12 мес.

Audi Q7 quattro с бензиновым двигателем, с мощностью двигателя 272 л.с., выпуск –2016 года. В собственности 5 мес. 2017 года.

Авто поставлены на учет в г. Москве.

По итогам 2017 года бухгалтер рассчитывает транспортный налог отдельно по каждому автотранспортному средству.

Не смотря на то, что данный автомобиль указан в Перечне составленном Минпромторгом России на 2017 год, повышающий коэффициент к нему не применяется. Согласно Перечню срок использования не должен быть более 3 лет. Авто эксплуатируется с 2010 года (смотрим по документам, а не по сроку владения автомобилем компанией).

Налоговая ставка – 50 руб. за 1 л.с.

Размер транспортного налога за 2017 года составит 9 250 руб. (185 л.с. * 50 руб.)

Данный автомобиль указан в Перечне Минпромторга, год выпуска 2 года (см. письмо Минфина от 18 мая 2017 г. N 03-05-05-04/30334), поэтому к нему применяется повышающий коэффициент 1,3.

Поскольку авто в собственности только 5 мес., то и налог рассчитывается только за это время.

Налоговая ставка – 150 руб. за 1 л.с.

Размер налога за 2017 год составит 22 100 руб. (272 л.с. * 150* 5 мес. / 12 мес. * 1,3)

Транспортный налог в Республике Карелия в 2018-2017 г.

Порядок, ставки и сроки уплаты транспортного налога в Республике Карелия на 2017-2018 год установлены Законом Закон Республики Карелия от 30.12.1999 № 384-ЗРК «О налогах (ставках налога) на территории Республики Карелия» (с соответствующими изменениями, действующими в 2018 г.). Он распространяется на все города республики. Административный центр – Петрозаводск. Крупные населенные пункты республики: Кондопога, Костомукша, Сегежа, Сортавала, Медвежьегорск, Кемь, Питкяранта, Беломорск, Пудож, Суоярви, Олонец, Надвоицы, Лахденпохья, Пиндуши, Лоухи, Калевала.

Порядок и сроки уплаты транспортного налога в Республике Карелия

Налогоплательщики уплачивают налог по месту нахождения транспортных средств. Налог полностью зачисляется в республиканский бюджет Карелии.

Налогоплательщики-организации в течение налогового периода уплачивают авансовые платежи по налогу, рассчитанных по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы, налоговой ставки и налоговых льгот. Отчетными периодами по налогу для налогоплательщиков-организаций признаются первый квартал, второй квартал, третий квартал. Авансовые платежи по транспортному налогу по истечении каждого отчетного периода уплачиваются налогоплательщиками, являющимися организациями, не позднее 5 числа второго месяца, следующего за отчетным периодом.

Организации уплачивают налог не позднее 5 февраля года, следующего за истекшим налоговым периодом.

Граждане уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

То есть транспортный налог за 2016 год соответственно по ставкам, установленным на 2016 год, уплачивается до 01 декабря 2017 года, автомобильный налог за 2017 год — до 01 декабря 2018 года, а налог на авто за 2018 год — до 01 декабря 2019 года.

Срок уплаты транспортного налога за 2017 год — до 1 декабря 2018 года

Справочно. с 2016 года изменился срок уплаты транспортного налога для физических лиц — теперь налог необходимо оплатить до декабря (ранее срок уплаты устанавливался до 1 октября).

Неуплата налога в установленные сроки влечет за собой начисление пени в соответствии с действующим законодательством.

Ставки транспортного налога в Республике Карелия

Ставки транспортного налога в Республике Карелия на 2015-2018 годы установлены в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства в следующих размерах:

Рассчитать транспортный налог в г. Петрозаводске и Республике Карелия самостоятельно очень просто. Для этого необходимо мощность Вашего автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, с 2015 года применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по уплате транспортного налога в Республике Карелия

Освобождаются от уплаты транспортного налога организации, занимающиеся производством сельскохозяйственной продукции, при условии, что выручка от реализации произведенной ими сельскохозяйственной продукции (работ, услуг) составляет не менее 50 процентов общей суммы выручки от реализации продукции (работ, услуг), в отношении транспортных средств, являющихся объектом налогообложения, за исключением автомобилей легковых с мощностью двигателя свыше 150 лошадиных сил (свыше 110,33 кВт).

Освобождаются от уплаты транспортного налога на территории Петрозаводска и республики следующие категории граждан, на которых зарегистрированы автомобили легковые с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно, мотоциклы и мотороллеры:

- бывшие несовершеннолетние узники концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

- ветераны Великой Отечественной войны, ветераны боевых действий и инвалиды войны,

Уплачиваю транспортный налог в размере 50 % лица, на которых зарегистрированы автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт) включительно, а также лица, на которых зарегистрированы мотоциклы и мотороллеры если они относятся к следующим категориям:

- граждане, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС (чернобыльцы);

- граждане, получающие страховую пенсию;

- граждане, получающие социальную пенсию;

- инвалиды;

- граждане, получающие пенсию, проходившие военную службу, службу в органах внутренних дел, государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей, если они достигли возраста: мужчины — 60 лет и женщины — 55 лет.

При наличии у льготных категорий налогоплательщиков двух и более транспортных средств льгота предоставляется на одно транспортное средство, имеющее наибольшую мощность двигателя.

Льготники пользуются льготой по транспортному налогу при условии представления в налоговый орган документов, подтверждающих их право на указанную льготу.

Транспортный налог на автомобили в России 2018-2019 годы

Основы расчета налога на транспортное средство

Транспортному налогу посвящена гл. 28 НК РФ. Она определяет плательщиков транспортного налога как лиц (юридических и физических), на которых зарегистрированы транспортные средства. Определяющим при этом является факт регистрации, а не право собственности. Так, например, фирма может получить автомобиль в лизинг, и на период действия лизингового договора этот автомобиль будет зарегистрирован на нее, хотя собственником останется лизингодатель.

Транспортным налогом облагаются машины и механизмы, как самоходные, так и буксируемые. Подавляющее большинство среди них составляют автомобили. При этом некоторые виды авто освобождены от обложения налогом (п. 2 ст. 358 НК РФ):

- легковые, оборудованные для инвалидов;

- легковые мощностью до 100 л. с., приобретенные через органы соцзащиты;

- машины сельскохозяйственного назначения, зарегистрированные на сельхозпроизводителей и используемые ими по назначению;

- машины федеральных военных служб;

- находящиеся в розыске, при этом факт розыска должен подтверждаться документально соответствующими органами.

Нужно ли платить налог за конфискованный автомобиль, узнайте здесь.

Налоговой базой по налогу на транспорт для автомобиля является мощность его двигателя в лошадиных силах. Базовые ставки установлены гл. 28 НК РФ.

Для отдельных водных и воздушных транспортных средств в качестве налоговой базы по транспортному налогу применяются иные показатели (валовая вместимость, статическая тяга реактивного двигателя и др.).

Транспортный налог рассчитывается отдельно по каждому автомобилю умножением его мощности на ставку, относящуюся к этому типу авто. Если автомобиль был зарегистрирован или снят с учета в расчетном году (т. е. числился за налогоплательщиком неполный год), то при расчете применяется коэффициент, снижающий налог в пропорции с долей месяцев владения транспортным средством в течение года. При этом полным с 2016 года считается тот месяц, в котором авто приобретено до 15 числа или выбыло после 15 числа (п. 3 ст. 362 НК РФ).

О том, надо ли начислять налог на транспорт, поставленный на учет и снятый с него в один и тот же день, читайте в статье «Как платить транспортный налог, если ТС зарегистрировано и снято с учета в один день?».

Транспортный налог, базовые правила которого установлены НК РФ, является региональным налогом. Он вводится в действие законами субъектов РФ, которые вправе внести следующие изменения в правила, установленные Налоговым кодексом:

- ставки транспортного налога могут быть изменены как в сторону увеличения, так и в сторону уменьшения (с отклонением не более чем в 10 раз от базовых), при этом ограничение по уменьшению не относится к легковушкам с мощностью двигателя до 150 л. с. включительно;

- может быть введена собственная система льгот по налогу;

- может быть установлен собственный порядок и сроки уплаты налога.

Это обстоятельство делает важным для налогоплательщика не только изучение текста гл. 28 НК РФ, но и знание действующего закона о транспортном налоге того региона, где зарегистрирован транспорт.

Организации рассчитывают транспортный налог самостоятельно на основании имеющихся у них данных, а по транспорту физлиц расчет делает ФНС.

Оплата налога организациями может производиться как 1 раз за год по итогам декларации, так и путем перечисления авансовых платежей. Физические лица платят налог 1 раз за прошедший год.

О КБК, который следует указывать в платежном документе, читайте в материале «КБК по транспортному налогу в 2018-2019 годах для организаций».

Как определяет сумму дорожного налога ФНС

Данные о регистрации и снятии с нее транспортных средств в ФНС поступают из ГИБДД. Они служат для налоговой инспекции источником информации для проверки данных деклараций, составленных организациями, и для расчета налога по транспорту, зарегистрированному на физических лиц. В отношении рассчитанного с учетом особенностей региона транспортного налога физическим лицам направляются уведомления о его уплате.

Стоимость налога за авто: сколько стоит содержать дорогую машину

Владельцам дорогих авто (со средней стоимостью от 3 000 000 руб.) придется уплачивать транспортный налог с учетом повышающего коэффициента, величина которого (от 1,1 до 3,0) определяется, согласно п. 2 ст. 362 НК РФ, в зависимости от средней стоимости автомобиля и года его выпуска. Перечень таких автомобилей ежегодно публикуется Минпромторгом.

С 2018 года для автомобилей стоимостью от 3 млн до 5 млн руб. не старше 3 лет применяется единый коэффициент 1,1.

Подробнее о повышающем коэффициенте читайте здесь.

Как лошадиные силы получить из киловатт

Данные о мощности двигателя автомобиля содержатся в ПТС. Как правило, мощность указывается в лошадиных силах (реже в киловаттах). Киловатты можно перевести в лошадиные силы, умножив их цифровое значение на коэффициент 1,35962. Для целей расчета налога полученное произведение должно быть округлено до 2 знаков после запятой.

Транспортный налог — 2018–2019: тарифы

Ставки транспортного налога на 2018–2019 годы различаются в зависимости от регионов. От года к году ставки могут меняться, поэтому стоит следить за региональным законодательством в части транспортного налога.

От чего зависит ставка транспортного налога, читайте в материале «Ставки транспортного налога в 2018 году».

Таблицу ставок транспортного налога по регионам на 2018-2019 гг. вы найдете здесь.

Налог на транспортное средство в 2018–2019 годах рассчитывается по тем же правилам, которые действовали ранее (а именно с 2016 года). Особые льготы по налогу в сравнении с НК РФ есть только в Москве (закон г. Москвы от 09.07.2008 № 33) и Московской области (закон Московской области от 16.11.2002 № 129/2002-ОЗ).

Что изменилось в налоге на транспорт в последние годы

С 2016 года для транспортного налога поменялось не только определение полного месяца, используемого при расчете коэффициента владения. Новшествами также стали введенные:

- в конце 2015 года более поздняя дата уплаты налога для физлиц — 1 декабря (п. 1 ст. 363 НК РФ;

- с начала 2016 года правило о применении перечня дорогих автомобилей, соответствующего только тому году, в котором этот перечень до 1 марта размещен на сайте Минпромторга (п. 2 ст. 362 НК РФ), что позволяет не пересчитывать налог за предшествующие годы при изменении перечня;

- с июля 2016 года возможность применения в 2016–2018 годах к налогу, начисленному по большегрузным автомобилям, вычета (вплоть до получения нулевого значения налога) в сумме уплаченной за соответствующий год платы за вред, причиняемый дорогам этим транспортом (п. 2 ст. 362 НК РФ);

- с отчетности за 2017 год новая форма декларации по транспортному налогу;

- с 2018 года упрощение для плательщиков-физлиц: они не обязаны документально подтверждать льготы на транспортный налог, достаточно подать заявление, а подтверждение налоговики запросят сами в компетентном органе (и только если на запрос им не ответят, они попросят документы у самого «физика»).

Подробнее о последних изменениях читайте в этой статье.

Плательщиками транспортного налога являются юридические и физические лица, на которых зарегистрированы транспортные средства.

Налоговой базой по налогу на транспорт для автомобиля является мощность его двигателя в лошадиных силах. Ставки налога установлены в НК РФ и могут корректироваться региональными законами.

За последние годы в части транспортного налога внесены разнообразные изменения: предоставлена возможность получения вычета по большегрузным автомобилям, отодвинута крайняя дата уплаты налога для физлиц на 1 декабря, изменилась форма налоговой декларации и т. д.

Расчет транспортного налога

Калькулятор транспортного налога для Красноярска

Налоговые ставки для Красноярска

Порядок уплаты транспортного налога

1. Налогоплательщики, являющиеся организациями — в течение налогового периода уплачивают авансовые платежи по налогу. Суммы авансовых платежей по налогу уплачиваются налогоплательщиками, являющимися организациями, не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиками, являющимися организациями, не позднее 10 февраля года, следующего за истекшим налоговым периодом.

2. Налогоплательщики, являющиеся физическими лицами, уплачивают налог не позднее 1 декабря года, следующего за истекшим налоговым периодом.То есть за 2017 год — не позднее 01.12.2018 года

В соответствии со статьей 4 Закона Красноярского края N 3-676 от 8 ноября 2007 года «О транспортном налоге» в последней редакции от 13.11.14г. принято ободить от уплаты транспортного налога следующие категории налогоплательщиков:

1) на одно транспортное средство с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно:

а) Героев Советского Союза;

б) Героев Российской Федерации;

в) Героев Социалистического Труда;

г) полных кавалеров ордена Трудовой славы;

д) полных кавалеров ордена Славы;

е) инвалидов Великой Отечественной войны и инвалидов боевых действий;

ж) ветеранов Великой Отечественной войны и ветеранов боевых действий;

з) родителей и не вступивших в повторный брак вдов (вдовцов) инвалидов Великой Отечественной войны, инвалидов боевых действий, ветеранов Великой Отечественной войны и ветеранов боевых действий;

и) военнослужащих и лиц рядового и начальствующего состава органов внутренних дел, ставших инвалидами вследствие ранения, контузии или увечья, полученных при исполнении обязанностей военной службы (служебных обязанностей);

к) граждан, ставших инвалидами вследствие катастрофы на Чернобыльской АЭС, аварии на производственном объединении «Маяк» и ядерных испытаний на Семипалатинском полигоне;

л) одного из родителей (усыновителей), опекунов, попечителей ребенка-инвалида;

м) физических лиц, являющихся пенсионерами в соответствии с пенсионным законодательством Российской Федерации.

2) инвалидов из числа лиц, не указанных в подпунктах «а» — «к» подпункта 1 настоящего пункта, на которых зарегистрировано транспортное средство с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно.

Данная льгота распространяется на одно транспортное средство.

3) организации, занимающиеся на территории края производством специального оборудования и средств для нужд инвалидов (протезов, инвалидных колясок, ортопедической обуви и др.), при условии, что выпуск данной продукции составляет не менее 80 процентов от общего объема производимых товаров и услуг;

4) организации и учреждения, полностью или частично (не менее 70 процентов) финансируемые из краевого и (или) местных бюджетов, за исключением учреждений здравоохранения, по транспортным средствам, принадлежащим им на праве хозяйственного ведения или оперативного управления;

5) сельскохозяйственных товаропроизводителей, производящих сельскохозяйственную продукцию, при условии, что доля выручки от реализации этой продукции составляет не менее 70 процентов в общей сумме выручки;

6) учреждения здравоохранения, полностью или частично (не менее 70 процентов) финансируемые из краевого и (или) местных бюджетов и за счет средств, поступающих от оказания медицинской помощи застрахованным в рамках обязательного медицинского страхования, по транспортным средствам, принадлежащим указанным учреждениям на праве хозяйственного ведения или оперативного управления;

7) организации всех форм собственности, основными видами деятельности которых являются осуществление традиционного хозяйствования и занятие промыслами коренных малочисленных народов и в которых не менее 70 процентов рабочих мест занято лицами из числа коренных малочисленных народов Севера, проживающих на территории Красноярского края;

8) индивидуальных предпринимателей, основными видами деятельности которых являются осуществление традиционного хозяйствования и занятие промыслами коренных малочисленных народов Севера Красноярского края.

9) организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди работников данных организаций составляет не менее 50 процентов, а доля заработной платы инвалидов в фонде оплаты труда организации — не менее 25 процентов.

Освобождение от уплаты транспортного налога налогоплательщиков, указанных в подпункте 9 настоящего пункта, производится на основании следующих документов: заверенных организацией копий справок, подтверждающих факт установления инвалидности, выдаваемых федеральным государственным учреждением медико-социальной экспертизы; форм федерального статистического наблюдения и налогового учета, подтверждающих среднесписочную численность инвалидов среди работников данных организаций и долю заработной платы инвалидов в фонде оплаты труда организации не менее 25 процентов.

1_1 . Налогоплательщики, указанные в подпунктах 3 — 7, 9 пункта 1 настоящей статьи, при исчислении авансового платежа по транспортному налогу в текущем налоговом периоде определяют выполнение условий применения льгот по результатам деятельности налогоплательщиков за предшествующий отчетному налоговый период. При исчислении транспортного налога по итогам налогового периода выполнение условий применения льгот определяется по результатам деятельности налогоплательщиков за отчетный налоговый период.

2. Физические лица, являющиеся пенсионерами в соответствии с пенсионным законодательством Российской Федерации, один из родителей (усыновителей), опекунов, попечителей ребенка-инвалида, один из родителей многодетной семьи, то есть семьи, имеющей трех и более детей до достижения ими возраста 18 лет, в том числе усыновленных, пасынков, падчериц, а также приемных, опекаемых, находящихся под попечительством, совместно проживающих, уплачивают транспортный налог в размере 10 процентов по отдельным транспортным средствам при соблюдении условий, установленных настоящим пунктом.

Льгота предоставляется только по следующим категориям транспортных средств:

— автомобили легковые с мощностью двигателя до 150 л.с. (до 110,33 кВт) включительно;

— мотоциклы и мотороллеры с мощностью двигателя до 40 л.с. (до 29,42 кВт) включительно;

— другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу;

— снегоходы, мотосани с мощностью двигателя до 50 л.с. (до 36,77 кВт) включительно;

— катера, моторные лодки и другие водные транспортные средства с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно.

Льготному налогообложению подлежит не более двух единиц транспортных средств, определяемых на усмотрение налогоплательщика. Не предоставляется льгота на два транспортных средства одного вида, например, на два легковых автомобиля и т.д.

3. Налогоплательщики, указанные в подпунктах 1, 2 пункта 1 настоящей статьи, имеющие транспортное средство с мощностью двигателя свыше 100 л.с. (свыше 73,55 кВт), уплачивают сумму налога, исчисляемую как разница между суммой налога на данное транспортное средство и суммой налога на транспортное средство с мощностью двигателя 100 л.с. (73,55 кВт).

Для того, чтобы воспользоваться льготой, налогоплательщики, указанные в подпунктах 1, 2 пункта 1 и пункте 2 настоящей статьи, представляют в налоговый орган по месту нахождения транспортного средства и по месту жительства заявление, в котором указываются транспортные средства, на которые заявляется льгота, а также документы, подтверждающие право пользования льготой (удостоверение; документ, подтверждающий инвалидность ребенка, свидетельство о рождении ребенка, документ (правовой акт, судебный акт, договор), подтверждающий факт усыновления ребенка, установления опеки (попечительства) над ребенком, передачи ребенка на воспитание в приемную семью; выписку из финансового лицевого счета, выданную организацией, обслуживающей жилищный фонд по месту жительства заявителя и детей, или выписку из домовой книги).

Налогоплательщикам, являющимся физическими лицами, имеющим в соответствии с подпунктами 1, 2 пункта 1 и пунктом 2 настоящей статьи право более чем на одну льготу по транспортному налогу, предоставляется одна из предусмотренных льгот по выбору налогоплательщика.