Дтп компенсация ущерба пострадавшему

Порядок возмещения ущерба при ДТП по ОСАГО

Возмещение вреда здоровью в случае ДТП по ОСАГО

В момент дорожно-транспортного происшествия (далее — ДТП) вред может быть причинен не только имуществу (автомобилю), но и здоровью водителя, пассажиров, пешеходов.

Вред, нанесенный здоровью, включает в себя:

- потерянный в период нетрудоспособности заработок;

- дополнительные расходы согласно п. 3 ст. 12 закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.2002 № 40-ФЗ (далее — закон № 40);

- траты на лекарства, медицинскую помощь и т. п.

Согласно ст. 1079 Гражданского кодекса Российской Федерации компенсация вреда, нанесенного транспортным средством (далее — ТС), которое относится к источникам повышенной опасности, осуществляется его титульным владельцем (собственником, арендатором и т. п.). В силу положений ст. 4, 6 закона № 40 все владельцы ТС должны осуществлять страхование своей имущественной ответственности, связанной с риском причинения вреда жизни, здоровью иных лиц, поэтому такой вред (в т. ч. затраты причинителя вреда в связи с его нанесением) возмещается за счет страховой компании по полису ОСАГО.

Как производится возмещение ущерба здоровью при ДТП

Порядок получения компенсации в рассматриваемом случае похож на порядок возмещения ущерба имуществу после ДТП, изложенный в статье Порядок возмещения ущерба при ДТП по ОСАГО. Основное отличие — в списке документов, которые необходимо представлять в страховую компанию, и условиях выплаты возмещения:

- Так, помимо основных документов, обозначенных в п. 3.10 Правил обязательного страхования гражданской ответственности владельцев транспортных средств (утв. положением Банка России от 19.09.2014 № 431-П), потерпевший, здоровью которого причинен вред, представляет дополнительные. Они подтверждают утрату (полную или частичную, постоянную или временную) трудоспособности и необходимы для установления размера компенсации (пп. 4.1, 4.2, 4.3–4.7 и (или) 4.13 указанных Правил).

- Если каких-либо документов будет недоставать или в представленных выявятся ошибки, страховщик известит об этом заявителя в день приема при личном обращении или в течение 3 дней с момента их получения по почте с указанием списка недостатков.

- Выплата возмещения в рассматриваемом случае возможна только в виде предоставления соответствующей суммы денег со стороны страховой компании. Расчеты могут быть произведены в наличном или безналичном порядке.

Срок вынесения страховщиком решения по заявлению составляет 20 дней (кроме нерабочих праздничных). За нарушение срока выплаты возмещения предусмотрена санкция в виде пени — 1% от суммы, просроченной к оплате.

Как определяется размер возмещения вреда здоровью

Конкретный размер компенсации определяется страховщиком согласно Правилам расчета суммы страхового возмещения при причинении вреда здоровью потерпевшего (утв. постановлением Правительства РФ от 15.11.2012 № 1164) в зависимости от следующих факторов:

- степени тяжести вреда;

- наступивших последствий;

- затрат, понесенных на лечение (в т. ч. стоимости лекарств, особого питания, массажа), если нужда в них подтверждена и не может быть удовлетворена на безвозмездной основе.

Согласно ст. 1086 ГК РФ размер возмещения потерянного дохода в период нетрудоспособности устанавливается в процентах к сумме среднемесячного дохода до ДТП или до утраты трудоспособности, соответствующих степени утраты профессиональной трудоспособности (при ее отсутствии — степени утраты общей трудоспособности). Если пострадавший не осуществлял трудовую деятельность, по его желанию учитывается доход до увольнения либо сумма заработка, обычная для его квалификации.

В случае нанесения ущерба лицу 14–18 лет ему также производится компенсация, связанная с утратой или уменьшением трудоспособности, исходя из величины прожиточного минимума (апелляционное определение Московского областного суда от 06.07.2015 по делу № 33-14394/2015).

ВАЖНО! Лимит страховой выплаты составляет 500 000 руб. (ст. 7 закона № 40) .

Следует иметь в виду, что сумму в части, превышающей максимальный предел страховой выплаты, компенсирует причинитель вреда (пример — апелляционное определение Ростовского областного суда от 03.12.2014 по делу № 33-16092/2014).

Возмещение вреда пешеходу, пострадавшему в ДТП

Возмещение при ДТП вреда здоровью пешехода, являющегося более слабой стороной по сравнению с автовладельцем, производится с учетом следующего:

- Согласно п. 2 ст. 1083 ГК РФ недопустим отказ пострадавшему в компенсации вреда, нанесенного его жизни или здоровью.

Исключение (ст. 1079 ГК РФ): причиной ДТП является умысел потерпевшего или обстоятельства непреодолимой силы. Бремя доказывания лежит на владельце ТС. - В силу ст. 1100 ГК РФ при нанесении ТС ущерба жизни и здоровью физического лица моральный вред должен быть компенсирован независимо от наличия вины в этом автовладельца.

Ответчик вправе просить об уменьшении размера выплаты, если:

- доказана грубая неосторожность пострадавшего (сумма уменьшения зависит от степени его вины);

- ответчик находится в тяжелом имущественном положении (только если с его стороны отсутствовал умысел).

Примером служит апелляционное определение Алтайского крайсуда от 17.11.2015 по делу № 33-10964/2015, которым была подтверждена правомерность уменьшения суммы компенсации морального вреда истице — матери пешехода, погибшего в результате наезда ответчика. Причиной стала грубая неосторожность погибшего. Он в нарушение ПДД вышел в темное время суток на дорожное полотно вне места специального перехода, не имея светоотражающих элементов и не убедившись в безопасности, в нетрезвом состоянии осуществлял передвижение в непосредственной близости от автомобиля ответчика.

Возмещение вреда при ДТП со смертельным исходом

В случае смерти потерпевшего в результате ДТП производятся следующие виды выплат:

- Страховая выплата, установленная абз. 2 п. 7 ст.12 закона № 40, в размере 475 000 руб.

Она делится в равных долях между лицами, имеющими право на компенсацию в случае гибели пострадавшего в аварии. В первую очередь такое право предоставлено лицам, обозначенным в ст. 1088 ГК РФ (например, иждивенцам). В случае отсутствия претендентов первой очереди указанным правом могут воспользоваться супруг, родители, дети потерпевшего, а также те, у кого он сам находился на иждивении. - Компенсация затрат на погребение.

Данный вид выплат производится в пользу любого лица, осуществившего соответствующие необходимые расходы (ст. 1094 ГК ГФ). Максимальный предел выплаты — 25 000 руб.

К затратам на похороны относятся следующие:

- на приобретение гроба и ритуального инвентаря;

- транспортировку погибшего до места погребения;

- подготовку места захоронения и т. п.

Интересно, что судебная практика позволяет отнести к расходам на погребение даже установку памятника, ограды, произведенную спустя значительный промежуток времени после даты захоронения (пример — апелляционное определение Хабаровского краевого суда от 21.08.2015 по делу № 33-4840/2015).

ВАЖНО! Согласно п. 2 ст. 1083 ГК РФ факт наличия вины пострадавшего в ДТП не может повлечь за собой отказ в назначении обозначенных в настоящем разделе выплат, а также не может повлиять на их размер.

Особенности рассмотрения судебных дел

Порядок рассмотрения подобных дел имеет следующие особенности:

- В их рассмотрении в обязательном порядке принимает участие прокурор (приказ Генерального прокурора РФ «Об обеспечении участия прокуроров в гражданском процессе» от 26.04.2012 № 181).

- Взыскание морального вреда производится с автовладельца, т. к. закон № 40 не предусматривает причинение морального вреда в качестве страхового риска.

- Истец, уже реализовавший право на покрытие вреда здоровью, вправе вновь обратиться за компенсацией иных своих расходов, связанных с восстановлением здоровья, если после лечения у него выявятся признаки новых заболеваний, о которых ранее известно не было (апелляционное определение Красноярского крйсуда от 17.06.2013 по делу № 33-5250/2013).

- Не допускается предъявление истцом тому же ответчику тождественных требований, даже если в новом иске используется иная методика расчета или представлены новые доказательства (например, постановление ФАС Уральского округа от 29.09.2009 № Ф09-7297/09-С6).

- При участии в ДТП 2-х автомобилей страховая выплата потерпевшему 3-му лицу производится по обоим договорам ОСАГО (определение ВС РФ от 10.07.2018 №9-КГ18-9).

- Если страховая компания, в которой был застрахован автовладелец, признана банкротом, возмещение осуществляется Российским союзом автостраховщиков (апелляционное определение Мосгорсуда от 08.10.2015 по делу № 33-37283/2015).

- За несоблюдение добровольного порядка выплаты ущерба гражданину для страховщика предусмотрен штраф в размере 50% от разницы между суммой выплаты, присужденной судом, и суммой, фактически выплаченной страховщиком (ст. 16.1 закона № 40).

Порядок возмещения вреда здоровью при ДТП по ОСАГО прежде всего регулируется ГК РФ, законом № 40, Правилами обязательного страхования гражданской ответственности владельцев транспортных средств, Правилами расчета суммы страхового возмещения при причинении вреда здоровью потерпевшего и т. д.

Для получения возмещения следует собрать необходимые документы и обратиться с соответствующим заявлением в страховую компанию. Максимальный размер выплат по страховке при компенсации вреда жизни или здоровью составляет 500 000 руб. Весь фактический ущерб, превышающий обозначенный лимит, а также компенсацию морального вреда оплачивает его причинитель.

Статья оказалась полезной? Подписывайтесь на наш канал RUSЮРИСТ в Яндекс.Дзен!

Оценка и возмещение ущерба с виновника ДТП

Казалось бы, наличие полиса ОСАГО должно отодвигать на второй план проблему возмещения ущерба при ДТП, однако во многих случаях выплаченной страховки просто не хватает для того, чтобы возместить размер ущерба, причиненного транспортному средству.

Казалось бы, наличие полиса ОСАГО должно отодвигать на второй план проблему возмещения ущерба при ДТП, однако во многих случаях выплаченной страховки просто не хватает для того, чтобы возместить размер ущерба, причиненного транспортному средству.

Добиться справедливости можно через прямое взыскание ущерба с виновника ДТП. В статье мы поговорим о том, как это можно сделать.

Основания для предъявления требований

Какие могут быть основания для предъявления требований виновнику дорожно-транспортного происшествия:

- Размер страховых выплат не достаточен для того, чтобы полностью возместить ущерб.

- Возмещение ущерба при ДТП было только частичным.

- Страховая компания отказалась возместить ущерб.

- У участника ДТП отсутствует договор страхования.

В любом из этих случаев потерпевшая сторона предъявляет требования непосредственно виновной стороне, при этом вторая должна возместить причиненный ущерб в полном объеме, что учитывает и другие характеристике вреда, такие как моральный ущерб, вред здоровью. Для решения этих вопросов лучше привлечь грамотного юриста, также необходима оценка ущерба после ДТП.

Какими могут быть доказательства вины

Возмещение вреда с виновника аварии происходит в порядке искового производства. Другими словами, пострадавшая сторона должна подать иск в административный суд. Наличие всех убытков необходимо подтвердить документально, это могут быть экспертизы, справки, расчеты и другое.

Возмещение вреда с виновника аварии происходит в порядке искового производства. Другими словами, пострадавшая сторона должна подать иск в административный суд. Наличие всех убытков необходимо подтвердить документально, это могут быть экспертизы, справки, расчеты и другое.

В процессе оформления ДТП сотрудники ГИБДД формирует целый набор документов, который пригодится для доказательства вины и взыскания материального ущерба и морального. Кроме рапортов инспекторов существуют и другие документы.

Оказать услугу может схема ДТП, на данной схеме указано расположение автомобилей на проезжей части, схематично описан характер повреждений. На этой же схеме имеется информация о дорожной разметке, широте дороги, знаках дорожного движения, наличии светофоров.

Для доказательства вины второй стороны дорожно-транспортного происшествия понадобятся показания свидетелей по административному делу. В суде свидетелем может выступать лицо, наблюдавшее аварию и предупрежденное об ответственности за дачу ложных показаний.

Признание виновности

По рассмотрению представленных материалов будет составлен протокол о наложении взыскания по КоАП с водителя, виновного в дорожной аварии. Протокол определяет фактически, кто является виновников ДТП. Именно это сторона будет ответчиком по требованиям и возмещении ущерба. Если протокол не будет оспорен виновной стороной, то для окончательного признания вины водителю нужно будет оплатить штраф.

По рассмотрению представленных материалов будет составлен протокол о наложении взыскания по КоАП с водителя, виновного в дорожной аварии. Протокол определяет фактически, кто является виновников ДТП. Именно это сторона будет ответчиком по требованиям и возмещении ущерба. Если протокол не будет оспорен виновной стороной, то для окончательного признания вины водителю нужно будет оплатить штраф.

Самостоятельное взыскание ущерба с виновника ДТП имеет выгодное отличие от страховых выплат, ведь страховое законодательство предусматривает только расходы, которые необходимы для восстановления автомобиля. ОСАГО не предусматривает выплаты по моральному ущербу и ущербу, причиненному здоровью участника ДТП.

Если же ущерб был взыскан через суд, то пострадавший может получить компенсацию по всем видам убытков.

Видео: Юрист о возмещении ущерба с виновника ДТП

Если вы не хотите связываться с судом

Исковое заявление, направленное в суд, — наиболее правильная мера, хотя и крайняя. Если вы не хотите судебных разбирательств, взыскать материальный и другие виды ущерба с виновника дорожно-транспортного происшествия можно «мирным» путем.

Вполне законным методом считается договоренность с виновной стороной о выплате компенсаций без привлечения суда. В этом случае не стоит полагаться на устные обещания, все условия необходимо фиксировать в письменном виде на тот случай, если водитель решит уйти от выполнения согласуемых обязательств.

Возмещение ущерба при ДТП

Возмещение ущерба при ДТП – это процесс, который в первую очередь обязана возбудить та страховая компания, которая застраховала по ОСАГО виновника аварийной ситуации или иных участников ДТП.

На какие суммы могут претендовать страховщики?

Законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств» предусмотрены конкретные денежные суммы, которые получают потерпевшие после ДТП.

При взыскании потерпевшим физического вреда, который повлек за собой смерть, увечья или телесные повреждения, максимальная сумма выплат — полмиллиона рублей

Если потерпевший претендует на возмещение имущественного вреда, то он может получить максимум 400 тысяч рублей.

Если потерпевших несколько, то получить сумму за материальный и физический ущерб, может каждый из них.

В каких случаях можно получить отказ?

Исходя из практики, страховые компании могут отказать в возмещении причитающихся сумм.

К таким случаям относятся:

- совершение аварии в период, в который не действовала страховка;

- нахождение виновника ДТП в состоянии наркотического и алкогольного опьянения;

- отзыв у страховой компании лицензии на осуществлении этого вида деятельности;

- отсутствие у виновника ДТП в этот момент права на управления автомобилем.

Ни один из этих пунктов не имеет под собой юридических оснований. Законодательство обязывает страхователя даже в случае виновных действий страховщика возместить нанесённый потерпевшему ущерб, после чего он вправе обратиться в суд и обязать виновника аварии возместить выплаченные страховой компании деньги в порядке регрессного иска.

В каких случаях возмещать ущерб должен виновник ДТП?

Если дорожно-транспортное происшествие произошло по вине страховщика, то оплата вреда ложится на него.

Это может произойти в случае, если:

- Причиненный вред больше чем предусмотренный страховым лимитом;

- ущерб был причинен не в процессе движения, а на стоянке или остановке;

- пострадавшему нанесен физический вред или смерть, которые влекут за собой взыскание морального вреда. Эти суммы должны полностью компенсироваться за счёт виновной стороны;

- у страховщика отсутствует со страхователем письменный договор ОСАГО.

В том случае, если транспортное средство, на котором было совершено ДТП, не принадлежит виновному водителю, то выплачивать причиненный ущерб обязан владелец авто.

Каким образом возмещается вред здоровью, нанесённый в процессе ДТП?

Возмещение ущерба, который был нанесён здоровью человека после ДТП, включает в себя денежные выплаты на лечение, реабилитационные и восстановительные процессы.

Чтобы можно было взыскать с виновного лица компенсацию, нужно получить подтверждение из медицинского учреждения о наличии физических увечий.

Для этих целей подойдет:

- заключение судмедэкспертов;

- акт медицинского освидетельствования;

- выписка из амбулаторной карты или истории болезни.

Все эти документы квалифицируют степень тяжести причиненного вреда.

Расходы на лекарственные средства и лечение подтверждаются чеками, рецептами, договорами и счёт-фактурами.

Если пострадавший не работал и потерял на какое-то время заработок по причине нанесения ему физического вреда, он может документально доказать этот факт и получить компенсацию.

Порядок возмещения ущерба виновником ДТП

В случае отказа виновника добровольно возместить нанесённый при ДТП вред, он взыскивается в судебном порядке в несколько этапов.

Заинтересованное лицо направляет виновнику происшествия на дороге досудебную претензию, в которой излагается требование о возмещении ущерба с указанием срока и суммы оплаты.

В случае игнорирования претензии, составляется исковое заявление, которое подаётся по месту жительства ответчика. В заявлении потерпевший подробно описывает обстоятельства аварии и указывает сумму, которую он хотел бы получить в качестве компенсации. Вместе с заявлением подаются имеющие отношение к рассмотрению дела документы в их оригинальном виде или их ксерокопии.

При сумме иска более 50 тысяч рублей, заявление подаётся в районный суд. Если в иске указана меньшая сумма, то иск подаётся в мировой суд.

В обоих случаях прилагается квитанция об уплате госпошлины.

Указанная в исковом заявлении сумма не учитывает компенсации морального вреда, который определяется в процессе судебного разбирательства. Моральный вред при ДТП госпошлиной не облагается.

Кроме фактического ущерба, в стоимость иска можно включить расходы по госпошлине, помощь юриста и другие понесённые издержки.

Возмещение морального вреда при ДТП

В соответствии со статьёй 1100 Гражданского кодекса пострадавшее лицо вправе ходатайствовать в суде о возмещении с виновника компенсации морального вреда, так как он был причинен источником повышенной опасности, к которому относится автомобиль.

Степень вины и тяжесть повреждения непосредственно влияет на сумму морального вреда, который устанавливается судом с учётом понесённых потерпевшим нравственных и физических страданий.

Чтобы добиться положительного результата и взыскать с виновной в ДТП стороны компенсацию материального и морального ущерба, за консультацией следует обратиться к квалифицированным юристам онлайн-сервиса Правовед.ru. Сделать это можно при помощи телефонного звонка или, задав вопрос в размещённой на сайте электронной форме.

Возмещение ущерба при ДТП

Ущерб в результате ДТП — это причинение вреда здоровью одному или нескольким участникам инцидента (водители, пассажиры, пешеходы), порча имущества, негативное воздействие на окружающую среду. Статья 12 КоАП (Кодекса РФ об административных правонарушениях) возлагает его возмещение на нарушителя, виновного в аварии.

При правовом урегулировании вопроса также применяются положения статей 15, 1064, 1079, 1083, 1094, 1099, 1100 ГК РФ, законы об ОСАГО № 49-ФЗ, 40-ФЗ (редакция от 25.09.2017), правила страхования КАСКО. Все, что касается аварий с тяжелыми увечьями и смертельным исходом, относится к уголовному судопроизводству.

Для пострадавших возмещение ущерба после ДТП может означать:

- компенсацию морального вреда (если авария стала причиной проблем со здоровьем, нетрудоспособности или смерти, заставила изменить нормальный образ жизни);

- оплату ремонта и эвакуации поврежденного транспорта;

- возмещение утраты товарной стоимости авто (возраст машины не должен превышать 5 лет);

- оплату вынужденных расходов потерпевшего на обязательные экспертизы, судопроизводство и другие нужды.

Законное возмещение вреда, причиненного ДТП, осуществляется различными способами. Чаще всего это выполнение обязательств по полисам ОСАГО, КАСКО. Если виновник не застрахован, вопрос можно урегулировать, заключив мировое соглашение. В ситуации, когда нарушитель не согласен с претензиями потерпевших, все зависит от решения суда.

Законные основания требовать возмещения ущерба

Пострадавшие участники ДТП смогут претендовать на возмещение вреда при соблюдении определенных условий:

- доказана вина водителя, к которому выдвигаются претензии;

- присутствие во время разбирательств;

- есть убедительные факты, что вред здоровью и понесенные убытки — следствие данной аварии;

- дорожный инцидент не спровоцирован природным явлением (ураган, наводнение, землетрясение и другие).

Возмещение вреда при ДТП по ОСАГО и КАСКО

Если произошла авария, ее участники могут задокументировать происшествие для страховой компании самостоятельно (заполнить протокол) или вызвать работников ГИБДД. Первый вариант возможен только при участии двух транспортных средств, отсутствии пострадавших, небольших повреждениях (ущерб до 25 000 руб.) и полном согласии водителей относительно обстоятельств ДТП.

Вызывая сотрудников ГИБДД, необходимо строго выполнить все предписанные законом действия (п. 2.5 Постановления Правительства РФ от 23.10.1993 № 1090 «О Правилах дорожного движения» в ред. от 19.12.2014 г.). Выданные правоохранителями на месте ДТП документы доказывают факт причинения вреда и позволяют оценить его масштабы.

В течение пяти дней с момента происшествия пострадавшему следует обратиться в страховую компанию. Он может адресовать решение всех вопросов своим страховым агентам, если:

- есть полис КАСКО;

- у него и виновника ДТП имеются полисы ОСАГО;

- аварийная ситуация произошла между двумя сторонами, люди не пострадали.

В других случаях следует идти к страховым агентам водителя-виновника. Они обязаны в течение 5-6 дней определиться с датой, временем, местом автоэкспертизы и письменно сообщить об этом потерпевшему.

Виновник тоже должен все сообщить специалистам ОСАГО в течение трех дней с момента инцидента. В противном случае у страховой компании появятся законные основания взыскать с него в порядке регресса выплаченную пострадавшему сумму.

Согласно изменениям в законе об ОСАГО от 28.04.17 г., приоритетным способом возмещения является обеспечение ремонта поврежденного ТС. Сроки выполнения страховой компанией этого обязательства прописаны в договоре. Выплата денег на восстановление машины возможна в случае, когда автосервис располагается на расстоянии больше 50 км от зоны аварии или места проживания водителя.

Финансовое возмещение по полису ОСАГО производится в следующих ситуациях:

- Пострадало здоровье потерпевших. Максимальный размер выплат — 500 000 руб.

- Смерть жертв аварии — до 475 000 руб. Отдельно могут быть компенсированы затраты на похороны (до 25 руб.).

- Побывавший в ДТП автомобиль невозможно восстановить.

- Повреждено имущество, не относящееся к транспортным средствам. Повреждение собственности оценивается до 400 000 руб.

- Страховая организация не находит другого способа выполнения договорных обязательств.

- Стоимость ремонта превышает 400 000 руб.

- Пострадавший автовладелец — инвалид (I, II группа) и обратился с письменной просьбой о денежной компенсации.

- Возмещение по полису, оформленному через международную систему страхования (до 50 000 руб.).

По закону на возмещение по полису ОСАГО отводится 30 дней. В КАСКО сроки выплат зависят от условий договора, обстоятельств ДТП и могут колебаться от 7-30 дней до нескольких месяцев.

Мировое соглашение

Мировое соглашение — это урегулирование всех вопросов, касающихся возмещения ущерба при ДТП, самими участниками инцидента. Его заключают до момента вынесения судебного решения по делу об аварии.

Это лучший выход в ситуациях, когда:

- виновник осознает свое положение и не хочет судебных разбирательств;

- есть обоюдное желание избежать волокиты и дополнительных расходов;

- машина виновника происшествия не застрахована;

- ОСАГО не покрывает ущерб;

- повреждения не входят в список страховых случаев;

- в ДТП есть пострадавшие, и инициатор аварии хочет продемонстрировать в суде искреннее желание загладить вину.

Взаимная договоренность оформляется в произвольной форме, но с обязательным указанием:

- паспортных данных сторон соглашения;

- места и даты оформления документа;

- точной информации о ДТП от имени виноватого водителя;

- сути соглашения (что именно компенсируют пострадавшим, сумма и сроки выплат).

Стороны подписывают несколько образцов документа (для каждого участника соглашения) и заверяют у нотариуса в присутствии свидетелей.

Обращение в суд

Для составления судебного иска следует подготовить пакет документов. Их точный список может определить только опытный автоюрист, опираясь на индивидуальные обстоятельства.

Основные документы:

- справки из ГИБДД об участии аварии и виновности ответчика;

- ПТС, СТС (копия);

- заключение экспертизы и подтверждение понесенных расходов на ее проведение;

- постановление об административном нарушении (копия);

- калькуляция ремонта машины, квитанции и чеки на приобретенные для этого запчасти и расходные материалы;

- подтверждение прав пострадавшего на поврежденное имущество, страховые выплаты;

- страховой полис (копия) ОСАГО, КАСКО;

- подтверждение затрат на обслуживание поврежденного имущества (эвакуация авто из зоны ДТП, хранение и другие);

- копии медсправки о нетрудоспособности, установлении группы инвалидности, свидетельства о смерти и подтверждение расходов в связи с этими обстоятельствами (если в ДТП был нанесен вред здоровью).

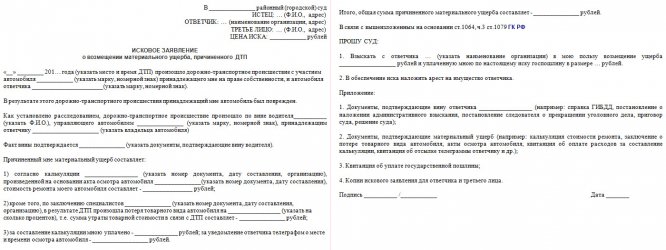

Исковое заявление

В иске должны указываться все подробности ДТП, сумма компенсации и ее обоснование. Копия заполненного заявления должна направляться ответчику.

Согласно ст. 28 ГК РФ, исковые заявления о возмещении ущерба рассматривают в суде по месту жительства виновника (ответчика) — районном или мировом (если требуемая сумма меньше 50 000 руб.). При наличии у истца проблем со здоровьем дело может рассматриваться в районе его проживания.

Образец искового заявления

Объем возмещения

Возмещение ущерба после ДТП с виновника подразумевает компенсацию материального ущерба и морального вреда.

При определении материального ущерба учитывают:

- затраты на восстановительный ремонт аварийного авто;

- потерю товарной стоимости поврежденного имущества;

- если причинен вред здоровью — затраты на его восстановление;

- вынужденные расходы потерпевшего в процессе защиты своих прав: проведение экспертиз, оплата госпошлин, услуг юристов, почтовые отправления и другие.

Размер морального ущерба зависит от индивидуальных обстоятельств: степени виновности инициатора аварии, характера и тяжести последствий, других существенных моментов.

Как взыскать ущерб при ДТП с виновного лица. Пошаговая инструкция по возмещению ущерба.

Едва ли найдется автолюбитель, который никогда не слышал слов «ОСАГО» и «КАСКО». О том, что с помощью этих договоров можно взыскать ущерб при ДТП, знают все, но столкнувшись с этим на практике, встречают вопросов больше, чем ответов. Особенно когда приходится взыскивать ущерб с виновника ДТП по ряду причин. Что это за причины, каковы отличия ОСАГО и КАСКО, а также каков пошаговый план действий по взысканию убытков с виновника при аварии – читайте в этой статье.

○ Возмещение ущерба страховой компанией.

Договор страхования гражданской ответственности водителя сегодня является обязательным условием эксплуатации транспортного средства, без соблюдения которого водитель не имеет права даже выезжать на дорогу. Данный страховой полис позволяет покрыть следующие расходы потерпевшего, вызванные ДТП с участием страхователя-виновника:

- На ремонт машины – до 400 000 рублей.

- На лечение и компенсацию утраченного заработка – до 500 000 рублей.

- На погребение – до 25 000 рублей.

- Компенсация по потере кормильца – до 475 000 рублей.

✔ Когда в выплате по ОСАГО может быть отказано?

Правомерные причины отказа в страховой выплате обозначены в ст. 6 Закона об ОСАГО; п. 3.14, 5.2 Правил обязательного страхования:

- Автомобиль не вписан в полис ОСАГО.

- Автомобиль используется для соревнований или обучения на автодроме.

- Транспортное средство используется для перевозки опасных грузов.

- Вред наступил при погрузочно-разгрузочных работах.

- Вред причинен в рамках трудовых правоотношений (работнику на производстве и т.д.).

- Заявитель просит возместить расходы, не предусмотренные полисом (моральный вред, упущенная выгода и пр.).

- В результате аварии повреждены предметы с высокой исторической или культурной ценностью, деньги, ценные бумаги или драгоценности.

- Невозможно достоверно установить наличие страхового случая и сумму ущерба в связи с ремонтом машины владельцем до ее осмотра страховщиком.

- Лицо, обратившееся за выплатой, не является потерпевшим или не доказал это.

- Представлен неполный пакет документов.

- Отсутствуют оригиналы необходимых документов, а копии ненадлежаще заверены.

- Отсутствие в обращении реквизитов для перечисления денег (при просьбе потерпевшего о безналичном расчете).

ОСАГО может действовать в отношении ограниченного и неограниченного круга лиц. В первом случае полисе страхует ответственность лишь тех водителей, которые в нем указаны, во втором – всех, кто управляет указанным в полисе транспортным средством.

Для потерпевшего не имеет значения, указан ли виновный водитель в полисе ОСАГО – ДТП все равно является страховым случаем, и вред страховой компанией будет возмещен.

Но вот для водителя, не вписанного в полис, последствия будут крайне неблагоприятные:

пп. «Д» п. 1 ст. 14 Закона об ОСАГО гласит:

- «Страховая организация вправе взыскать с не включенного в полис, но виновного в аварии водителя сумму, перечисленную потерпевшему по его обращению.»

✔ Возмещение ущерба при ДТП по ОСАГО.

Для получения денег по ОСАГО необходимо следовать следующему плану:

- Сообщить о ДТП страховой компании.

- Подготовить пакет документов (ориентируйтесь на п. 3.10 Правил ОСАГО).

- В течение 5 рабочих дней с момента аварии направьте документы страховщику.

- Предоставьте свое ТС для осмотра и экспертизы.

- Получите страховое возмещение.

Подробнее о порядке получения страхового возмещения читайте в отдельной публикации.

Как это происходит?

- Страховщик осматривает повреждения и при необходимости назначает экспертизу.

- После получения заключения эксперта потерпевший получает направление на ремонт ТС.

- Ремонтные работы оплачиваются страховщиком в соответствии с договором, заключенным станцией тех. обслуживания, с учетом износа комплектующих.

Пункт 15.1 Закона об ОСАГО:

- «При проведении восстановительного ремонта не допускается использование бывших в употреблении или восстановленных комплектующих изделий (деталей, узлов, агрегатов), если в соответствии с единой методикой определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства требуется замена комплектующих изделий (деталей, узлов, агрегатов). Иное может быть определено соглашением страховщика и потерпевшего.»

✔ Как возместить ущерб, если у виновника ДТП нет ОСАГО?

Если ответственность водителя не застрахована, то возмещение причиненного в ДТП имущественного вреда полностью ложится на плечи виновника. Если водитель согласен оплатить расходы на ремонт добровольно, оцените ущерб в любой экспертной организации и подпишите договор или соглашение о порядке его возмещения.

ВАЖНО: Когда величина ущерба невелика или водитель-виновник готов отдать средства сразу же, достаточно простой расписки о получении от виновника достаточной суммы средств.

Если водитель не хочет решать дело миром, обращайтесь в суд.

В силу п. 1 ст. 18, п. 1 ст. 20 Закона об ОСАГО вред здоровью и жизни водителя или пассажиров может быть возмещен Российским Союзом Автостраховщиков (РСА), даже если у виновного не было полиса ОСАГО.

✔ Что делать, если у виновника ДТП поддельный полис ОСАГО?

Использование поддельного полиса ОСАГО – уголовно наказуемое деяние в случаях, когда водитель-виновник заведомо знал о подложности документа, но для потерпевшего в любой ситуации это означает лишь то, что о страховой выплате придется забыть (если речь не идет о выплате РСА при вреде жизни или здоровью).

Поддельный полис по факту означает отсутствие страховки, поэтому за ущерб будет отвечать виновник своим личным имуществом. Как правило, без судебного разбирательства в таких случаях не обходится, но даже взыскав деньги по суду и получив исполнительный лист, не всегда возможно добиться фактического возмещения.

В любом случае, за помощью следует обращаться к судебным приставам и, желательно, под чутким руководством опытного юриста.

Важно! Проверить действительность полиса можно на официальном сайте Российского Союза Автостраховщиков. Если на месте ДТП нет возможности выйти в интернет, просто позвоните в страховую и попросите ее подтвердить подлинность полиса.

✔ Возмещение ущерба при ДТП по КАСКО.

КАСКО – вариант добровольного страхования по своей популярности уступает ОСАГО, но остается весьма востребованным, поскольку он позволяет пережить самые разные экстренные ситуации с минимальными финансовыми потерями.

В отличие от ОСАГО, договор КАСКО оформляется по желанию автовладельца и отличается повышенными суммами компенсации и расширенному перечню страховых случаев. Единых правил для КАСКО нет – условия договора могут быть самыми разными:

- Выплаты как потерпевшему, так и владельцу ТС.

- Страховка от угона, стихийных бедствий и полного разрушения авто.

- Страховая сумма приближена к рыночной стоимости.

- Сокращенные сроки перечисления денег.

- Срок действия договора определяется индивидуально.

Может ли страховщик отказать в выплате по КАСКО? Да, и основания для этого прописаны в договоре. Среди них обычно значатся:

- Намеренное причинение вреда автомобилю.

- За рулем был гражданин, не имеющий водительских прав.

- Перед ДТП водитель употреблял алкоголь или наркотики.

- Авария произошла на территории, на которую полис не распространяется (например, за границей).

Этапы получения возмещения по договору КАСКО:

- Фиксация ДТП (вызов сотрудников ГИБДД, фото и видеосъемка, звонок страховой компании).

- Сбор документов (полис КАСКО, схема ДТП, справка о ДТП, объяснения очевидцев, копия протокола осмотра ТС, заявление о выплате и пр.) и направление их страховщику.

- Представление автомобиля страховщику для осмотра и оценки.

- Получение у страховой акта об оценке ущерба.

- При несогласии с суммой ущерба — проведение независимой экспертизы с последующим обращением в суд.

- Направление страховщику документов об оценке ущерба независимым экспертом.

- Получение возмещения. В противном случае – обращение за судебной защитой.

○ Возмещение ущерба виновником ДТП.

Не во всех случаях возмещение выплачивает страхования компания. Основания для предъявления требований виновнику ДТП:

- Отсутствие полисов ОСАГО, КАСКО.

- Данные о полисе виновного неизвестны.

- Отказ страховой в возмещении по основаниям, предусмотренным ст. 6 Закона об ОСАГО; п. 3.14, 5.2 Правил обязательного страхования.

- Сумма ущерба превышает страховое покрытие.

- Происшествие не является страховым случаем (например, ущерб причинен не во время движения).

- Возмещение морального вреда и упущенной выгоды.

С виновного лица можно взыскать:

- Расходы на восстановительный ремонт ТС с учетом износа деталей.

- Расходы на эвакуацию транспорта.

- Расходы на лечение.

- Моральный вред.

- Возмещение утраченного заработка.

- Компенсацию по потере кормильца.

- Расходы на оценку ущерба, юридические услуги.

Ущерб может быть возмещен виновником добровольно или в судебном порядке.

○ Досудебный порядок решения.

Мирное урегулирование конфликта предполагает добровольное возмещение ущерба виновным лицом. Намерение уладить конфликт самостоятельно лучше зафиксировать в договоре. Однако прежде чем составлять договор, необходимо зафиксировать ДТП, произвести оценку ущерба, пообщаться со страховой и собрать полный пакет документов на случай обращения в суд.

Иногда о мирном урегулировании стороны договариваются на месте, а иногда – только после направления виновному претензии.

При готовности водителя-виновника возместить ущерб здесь и сейчас достаточно будет составления расписки о получении денежных средств и отсутствия претензий.

Обратите внимание: Никогда не соглашайтесь на возмещение «потом» без каких-либо документов или без фиксации и оформления ДТП. Если виновник скроется или откажется возмещать вред, то добиться компенсации будет крайне сложно.

✔ Досудебная претензия виновнику ДТП.

Досудебная претензия представляет собой письмо виновному лицу с требованием о возмещении ущерба и обоснованием сумм. Текст претензии должен содержать:

- ФИО адресата, его адрес и телефон.

- Данные отправителя.

- Подробное описание ДТП и участвующих в нем авто.

- Ссылка на нарушение виновным ПДД и правовое обоснование ваших требований (например, ссылка на постановление о привлечении к ответственности).

- Расчет сумм.

- Требование о возмещении.

- Приложения (копии документов, связанных с происшествием).

✔ Порядок предъявления требований, последствия, дальнейшие действия.

Претензия вручается лично и отправляется заказным письмом с описью вложения по адресу проживания. Если виновное лицо идет на контакт, то следует обсудить порядок выплаты компенсации и зафиксировать его в письменной форме. Если же ответ на претензию не поступил или вы получили отказ, следующим шагом будет судебное разбирательство.

○ Судебный порядок решения.

Судебный порядок включает в себя следующие этапы.

Прежде всего, необходимо составить исковое заявление о возмещении вреда и направить его в суд общей юрисдикции по месту жительства ответчика.

Важно! Если в результате ДТП был причинен вред жизни или здоровью, иск может быть предъявлен по месту проживания истца (ч. 5 ст. 29 ГПК РФ).

Иск может быть подан лично истцом либо его представителем по доверенности, а может быть направлен по почте.

✔ Судебное разбирательство.

После принятия иска к производству проводится подготовка к рассмотрению дела и затем следуют судебные заседания.

Это время представления доказательств и обоснования своей позиции.

К основным доказательствам по делу о возмещении при ДТП относятся:

- Схема ДТП.

- Показания свидетелей.

- Автотехническая экспертиза и иные экспертизы.

- Справки (о ДТП и пр.).

- Постановления о правонарушении и другие процессуальные документы.

Основной документ, который составляется на месте аварии. Именно она позволяет судье увидеть картину произошедшего и получить полное представление о случившемся.

На схеме должны быть максимально подробно зафиксированы все обстоятельства и объекты. Там же обязательно отражаются границы дороги и неподвижные ориентиры.

Схема может быть составлена водителями и впоследствии представлена сотрудникам ДПС.

✔ Показания свидетелей.

Свидетельские показания помогут полнее раскрыть обстоятельства ДТП. Свидетелем могут быть случайные прохожие, пассажиры автомобиля, другие водители и пр.

ВАЖНО: Крайне желательно сразу после ДТП получить от возможных свидетелей контактные данные и согласие сообщить всю известную информацию в суде.

✔ Автотехническая экспертиза и иные экспертизы.

Рассмотрение дела о ДТП почти всегда требует проведения экспертиз:

- Автотехнической – об обстоятельствах ДТП, состоянии дороги и ТС.

- Оценочной – о размере ущерба.

При подаче иска в суд у истца уже на руках должен быть акт оценки причиненного ущерба, однако при несогласии ответчика с ним по его ходатайству суд чаще всего назначит повторною экспертизу.

Автотехническая экспертиза может потребоваться при возникновении споров о виновности ответчика.

Примечание: Назначение экспертиз не является обязательным и производится на усмотрение суда. Если никто не заявляет возражений относительно обстоятельств дела, то суд рассматривает иск по имеющимся доказательствам.

Помимо перечисленных документов к иску могут быть приложенные различные справки и другие документы. В их числе:

- Справка о ДТП из ГИБДД (если оформление было проведено без их участия).

- Справки о состоянии дорожного полотна, размещении дорожных знаков (если вопрос виновности в ДТП ответчика является спорным).

- Справки из страховой об отказе в выплате и др. документы

К иску обязательно должны быть приложены документы, свидетельствующие о виновности ответчика.

- Постановление о привлечении к адм. ответственности за нарушение ПДД.

- Приговор суда по ст. 264 УК РФ (если нарушение ПДД повлекло тяжкие последствия).

✔ Порядок разбирательства.

Порядок судебного разбирательства регулируется гражданским процессуальным законодательством.

Он включает в себя:

- Процессуальные моменты: оглашение состава суда, объявление рассматриваемого дела, проверка явки и разъяснение участникам прав и обязанностей.

- Этап ходатайств сторон и их рассмотрения, оглашение истцом и ответчиком своей позиции, представление и изучение доказательств судом. В это же время допрашиваются свидетели и слушаются эксперты.

- Прения сторон.

- Вынесение судебного акта.

Примечание: Если удовлетворение ходатайств сторон требует отложения дела – суд откладывает заседание для, например, запроса документов или вызова дополнительных свидетелей.

✔ Какие решения суда и последствия?

По окончании судебного заседания суд может вынести:

- Решение о полном или частичном удовлетворении иска.

- Решение об отказе в иске.

- Определение о прекращении производства по делу (например, при отказе истца от иска) или примирении сторон.

- Определение об оставлении иска без рассмотрения (например, при повторной неявке истца без уведомления суда).

ВАЖНО: Из перечня выше лишь определение об оставлении иска без рассмотрения не препятствует повторному обращению в суд с тем же иском и по тем же основаниям. Во всех остальных случаях любое судебное постановление может быть обжаловано сторонами в вышестоящий суд.

✔ Что делать, если попал в ДТП без страховки?

- Прежде всего, сохраняйте спокойствие, тем более, если вашей вины нет.

- Выполните требования ПДД: Если в ДТП есть пострадавшие, окажите первую помощь и вызовите скорую. Поставьте знак аварийной остановки, осмотрите место происшествия, зафиксируйте увиденное с помощью фото и видео. Ни в коем случае не передвигайте машину и не убирайте отлетевшие элементы!

- Оглянитесь: может быть, рядом есть свидетели происшествия? Возьмите у них контактные данные на случай судебного разбирательства.

- Обязательно спросите у виновника аварии о его страховке. Попросите страховой полис, убедитесь в его действительности на сайте РСА или позвонив в офис страховой компании.

- Если полис действителен, сфотографируйте его или перепишите его данные (номер, название страховой и т.д.).

- Заполните извещение о ДТП, которое приложено к полису ОСАГО.

- Вызовите сотрудников ГИБДД для оформления происшествия.

Важно! Если вы не оформили ОСАГО, но вашей вины в ДТП нет, вы вправе рассчитывать на возмещение со стороны страховой виновника аварии.

✔ Что делать, если вы собственник авто, но не виновник ДТП?

Согласно ст. 1079 ГК РФ ответственность за вред, причиненный автомобилем, несет его собственник, даже если за рулем был не он.

Из этого правила есть исключения:

- Если водитель управлял по доверенности, обязанность возместить вред ложится на него.

- Собственник не несет ответственности, если его автомобиль был угнан или выбыл из его владения иным образом против его воли.

- Если собственник сидел рядом, а автомобилем управлял знакомый с его устного разрешения – ответчиком по делу будет сам водитель.

Если собственник, который не был за рулем, возместил причиненный в результате ДТП вред, он вправе обратиться к виновному лицу с требованием о взыскании выплаченной суммы в порядке регресса.

Автовладельцы смогут взыскать полную компенсацию с виновника ДТП через суд. Смотрите выпуск новостей на Первом канале.

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ